1с изменение срока полезного использования нма

ОЛЬГА220

спросил

24 октября 2018 в 13:16

470 просмотров

Добрый день. АО, на ОСН,работаю в программе 1С Бухгалтерия предприятия, редакция 2.0 (2.0.66.55) . Подскажите, пожалуйста, может кто сталкивался с такой проблемой) Поставили на учет НМА и неправильно отразили срок полезного использования — должен быть срок 1 год, а стоит 5 лет. Амортизироваться НМА начал с января 2018г. Доначислить амортизацию я могу операцией в ручную, но как изменить порядок начисления на остаток срока — не могу сообразить… В программе предусмотрено изменение по ОС, а вот по НМА не нашла…

Цитата (ОЛЬГА220):В программе предусмотрено изменение по ОС, а вот по НМА не нашла…

Меню НМА — Параметры амортизации — Изменение способа отражения расходов по амортизации НМА

Добрый вечер. Это я видела, но Там есть возможность изменить только счёт учета. Ну по крайней мере у меня в программе…

Интересный вопрос.

Так как год текущий, может лучше исправить документ Принятие к учету НМА?

Сумма амортизации увеличится, увеличатся расходы, Прибыль доплачивать не надо…

Если решитесь править текущим периодом, то надо будет в регистр сведений «Регистр сведений «Первоначальные сведения о НМА(бухгалтерский учет)» и в «Регистр сведений «Первоначальные сведения о НМА (налоговый учет)» копированием добавить записи датой последнего дня месяца после которого будете перепроводить документы.

Спасибо за участие) Изменить документ — не вариант, руководитель категорично против.. Покопаюсь в регистрах, посмотрю что будет. Спасибо за наводку.

Источник

ПБУ 14/2000 установлен перечень нематериальных активов, который включает в себя права на изобретения, промышленные образцы и товарные знаки, а также на программы для ЭВМ и базы данных. Деловая репутация организации и расходы на уставный и складочный капитал также отнесены к НМА. Однако, для отнесения объекта к нематериальным активам необходимо соблюдение ряда условий: срок его полезного использования должен быть более 12 месяцев, организация должна иметь все необходимые документы, подтверждающие ее права, получать выгоду от использования НМА в настоящем или будущем, а также использовать для собственных нужд.

Учет нематериальных активов в 1С предусматривает осуществление следующих операций:

- Приобретение и оприходование НМА;

- Принятие НМА к учету;

- Списание НМА в 1С 8.3;

- Инвентаризация НМА.

Приобретение и оприходование НМА

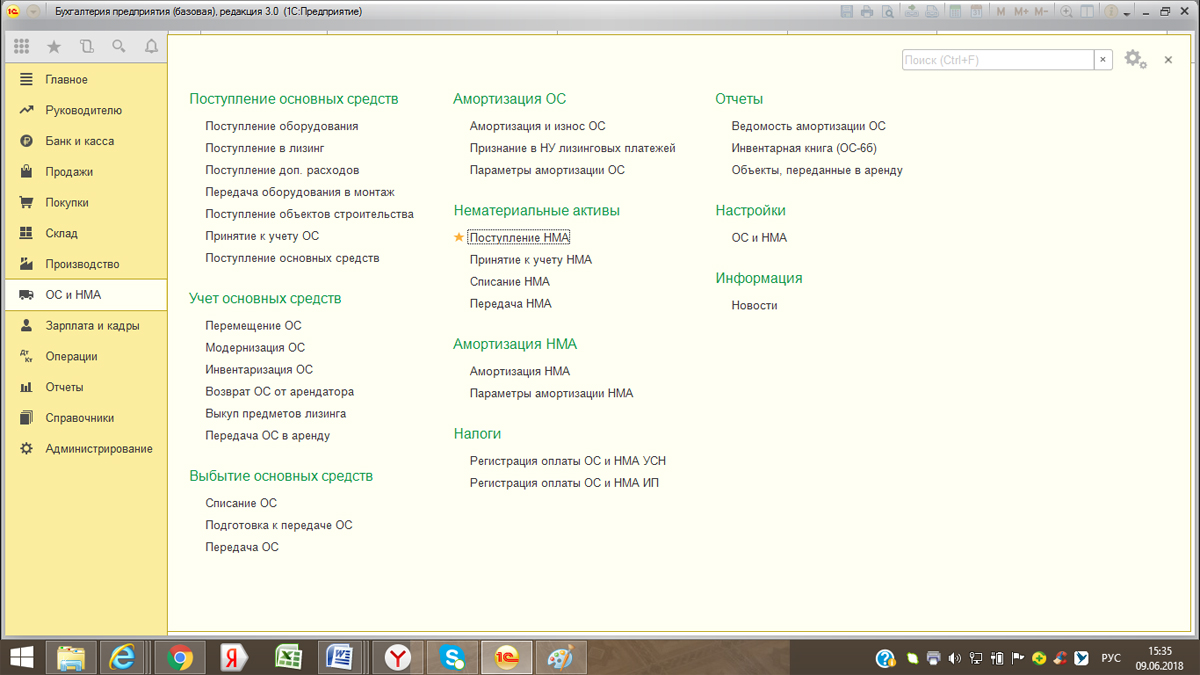

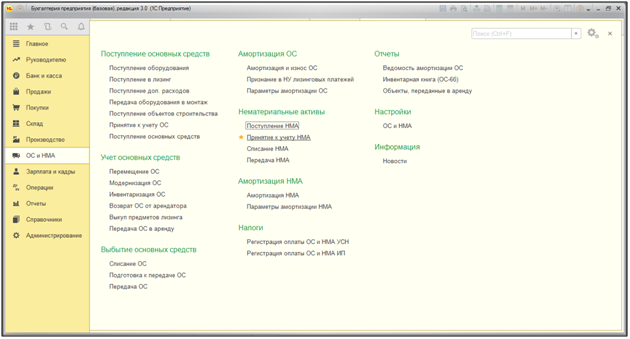

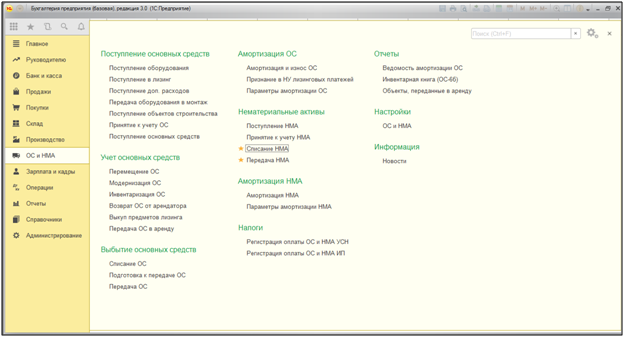

Для учета приобретения НМА перейдем в меню «ОС и НМА», далее «Нематериальные активы-Поступление НМА».

Рис.1 Поступление НМА

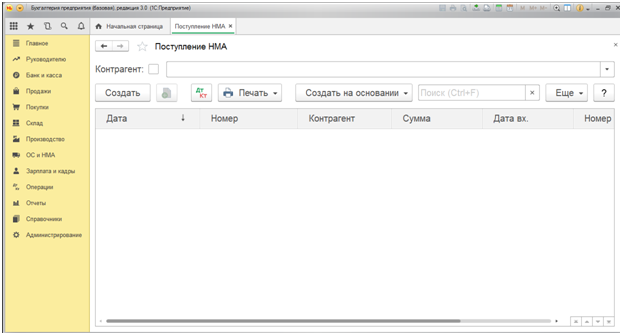

Рис.1 Поступление НМАОткрывается электронный документ «Поступление НМА».

Рис.2 Электронный документ «Поступление НМА»

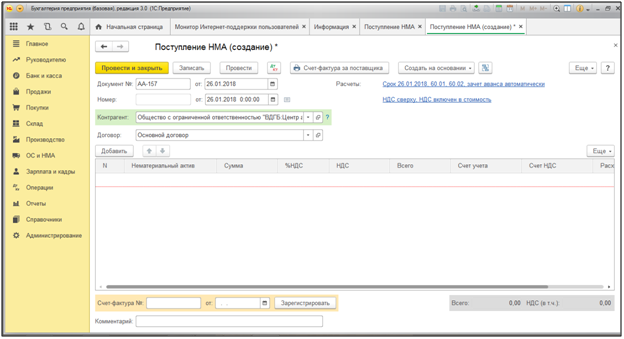

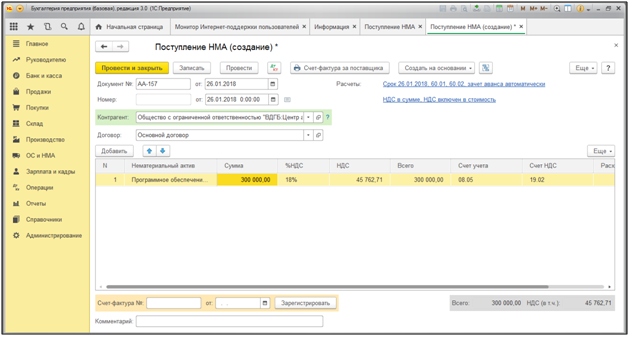

Рис.2 Электронный документ «Поступление НМА»При нажатии кнопки «Создать» откроется окно документа «Поступление НМА (создание)» (Рис.3), в котором необходимо последовательно заполнить все реквизиты. При выборе контрагента, если с ним заключен только один договор, его реквизиты проставляются автоматически.

Рис.3 Поступление НМА (создание)

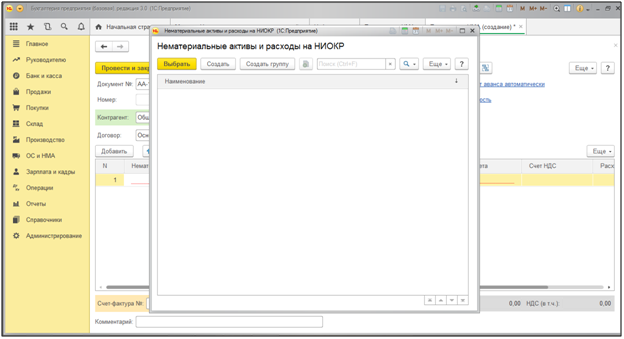

Рис.3 Поступление НМА (создание)Также последовательно заполняем остальные реквизиты. При выборе нематериального актива открывается меню справочника «Нематериальные активы и расходы на НИОКР».

Рис.4 Нематериальные активы и расходы на НИОКР

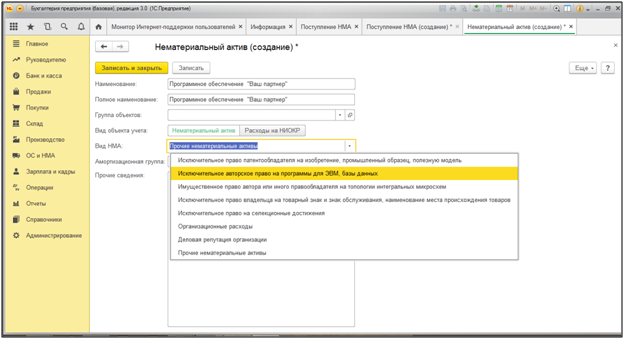

Рис.4 Нематериальные активы и расходы на НИОКРНажимаем кнопку «Создать» и последовательно заполняем реквизиты справочника: полное и краткое наименование НМА, группу объектов и т.д (Рис.5). В строке «Вид НМА» 1С Бухгалтерия позволяет выбрать наиболее подходящий к нашему случаю вид НМА – Исключительные авторские права на программы для ЭВМ (базы данных).

Рис.5 Исключительные авторские права на программы для ЭВМ (базы данных)

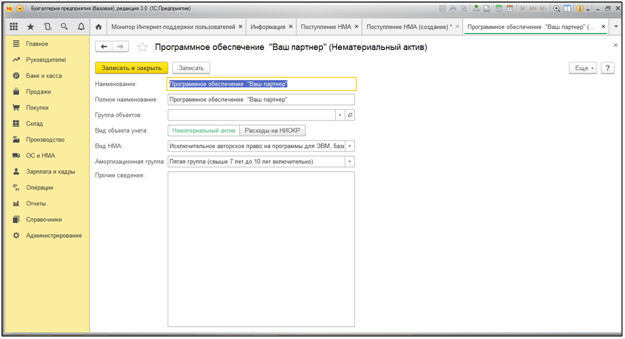

Рис.5 Исключительные авторские права на программы для ЭВМ (базы данных)Также при создании НМА можно сразу же проставить срок его полезного использования, выбрав амортизационную группу (Рис.6). Пункт 1 статьи 258 НК РФ наделяет налогоплательщика правом самостоятельного определения срока полезного использования НМА и установления амортизационной группы. В нашем примере мы выбрали пятую амортизационную группу со сроком полезного использования от 7 до 10 лет.

Рис.6 Выбор амортизационной группы

Рис.6 Выбор амортизационной группыСтоимость программного обеспечения составляет 300,0 тыс. рублей. Далее нажимаем «Провести и закрыть» (Рис.7). Обращаем внимание, что программа автоматически проставила счета учета НМА 08.05 «Приобретение нематериальных активов».

Рис.7 Провести и закрыть

Рис.7 Провести и закрытьПроведение данного документа отражает лишь поступление НМА в 1С, принятие к учету НМА оформляется отдельным документом с аналогичным названием. Ниже представлен скриншот бухгалтерских проводок, формирующихся при проведении документа «Поступление НМА».

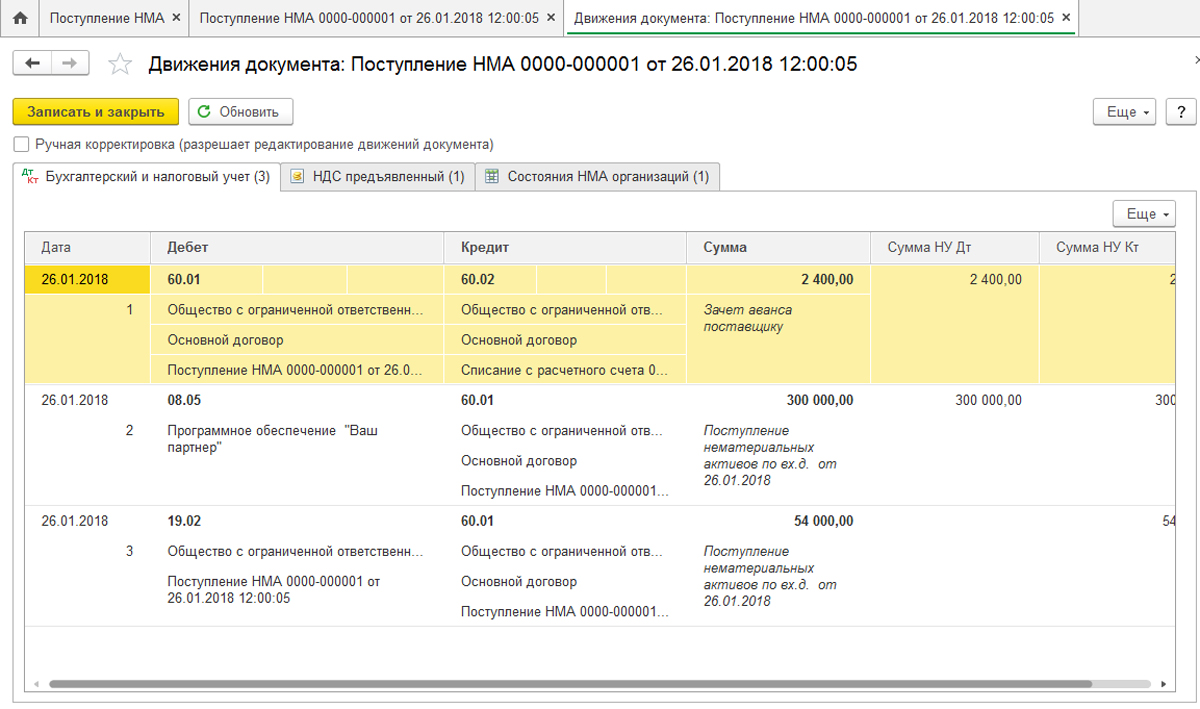

Рис.8 Поступление НМА

Рис.8 Поступление НМАПринятие НМА к учету

Для осуществления данной операции перейдем к документу «Принятие к учету НМА» подраздела «Нематериальные активы» раздела «ОС и НМА».

Рис.9 Принятие к учету НМА

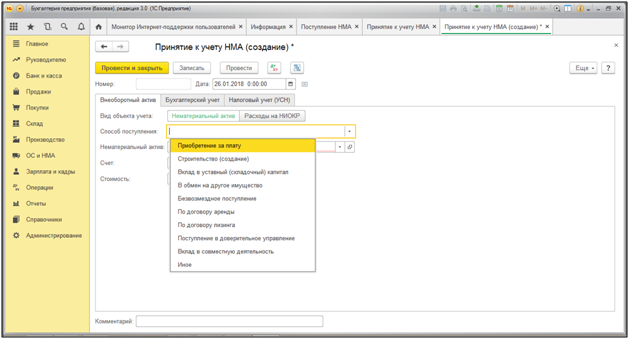

Рис.9 Принятие к учету НМАВ открывшемся окне нажимаем кнопку «Создать». Во всплывшем окне заполняем дату принятия к учету НМА (как правило, это дата его приобретения), далее нажимаем строку «Способ поступления». В программе предусмотрен широкий спектр способов поступления НМА, включая вклад в уставный капитал или поступление по договору аренды. В нашем примере мы выбираем «Приобретение за плату».

Рис.10 Приобретение за плату

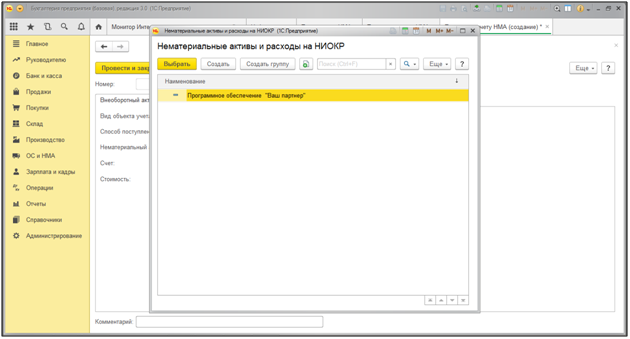

Рис.10 Приобретение за платуДалее выбираем непосредственно сам нематериальный актив. Всплывающее окно позволяет выбрать из всего перечня нематериальных активов тот, который мы хотим принять к учету.

Рис.11 Выбор нематериального актива

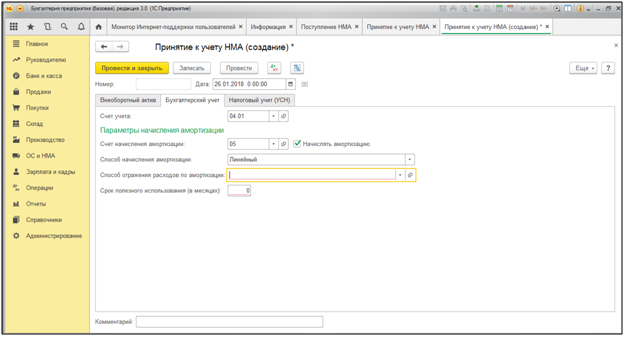

Рис.11 Выбор нематериального активаВо вкладке «Бухгалтерский учет» нужно указать параметры начисления амортизации, выбрать способ его начисления (в нашем случае – линейный).

Рис.12 Параметры начисления амортизации

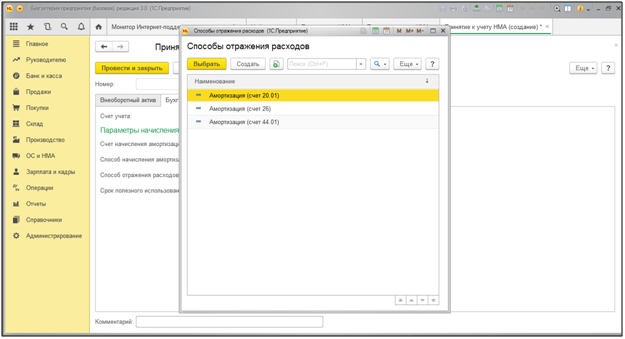

Рис.12 Параметры начисления амортизацииПри наведении курсора на строку «Способ отражения расходов по амортизации» 1С позволяет выбрать один из предусмотренных счетов для отнесения затрат, либо, при необходимости, сформировать самостоятельно.

Рис.13 Способ отражения расходов по амортизации

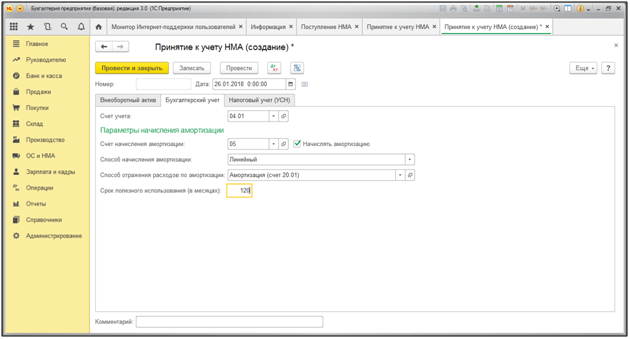

Рис.13 Способ отражения расходов по амортизацииВ нашем примере мы выбираем счет 20.01 «Основное производство». Срок полезного использования нами определен в размере 120 месяцев. Амортизация НМА в 1С начисляется с месяца, следующего за месяцем проведения данного документа, после осуществления регламентной операции «Закрытие месяца».

Рис.14 Выбор счета и периода

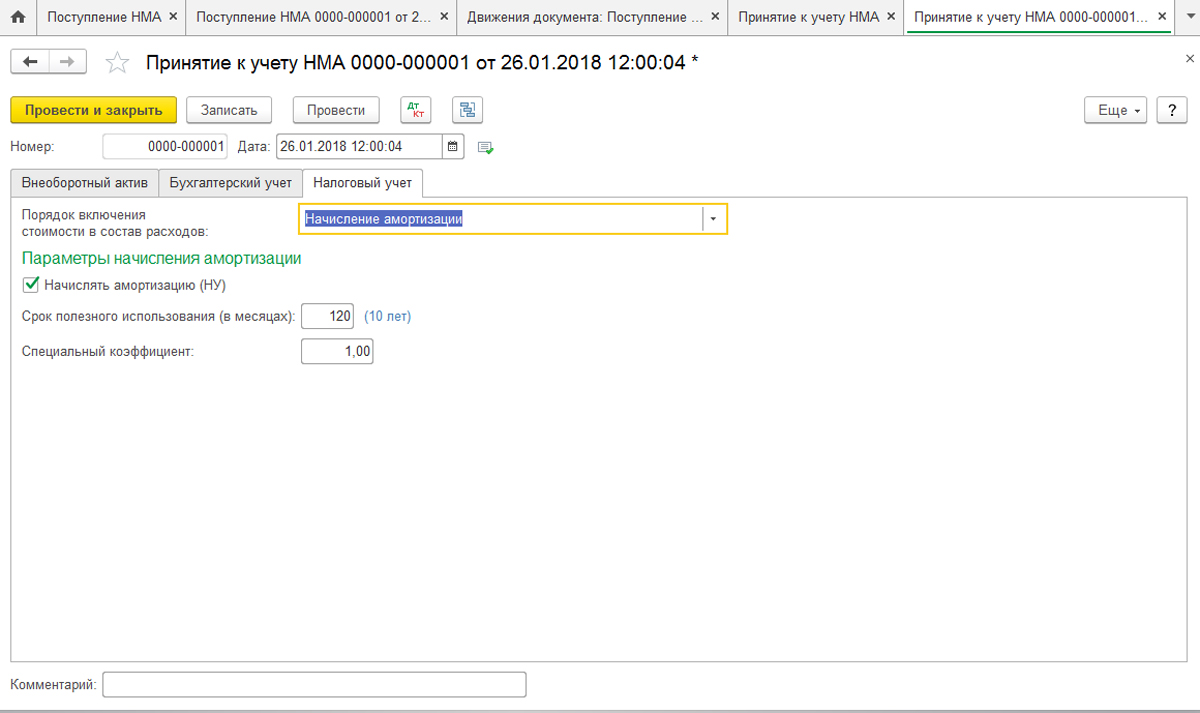

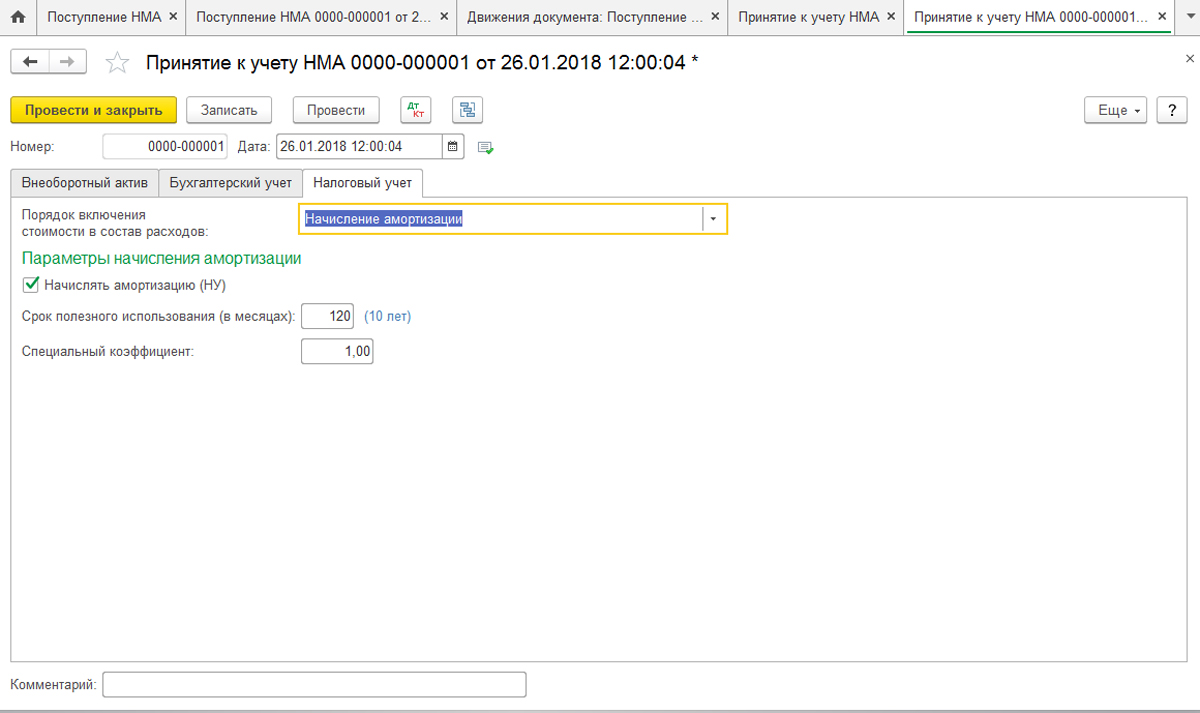

Рис.14 Выбор счета и периодаТакже при принятии НМА к учету обязательно заполнение вкладки «Налоговый учет».

Рис.15 Заполнение вкладки «Налоговый учет»

Рис.15 Заполнение вкладки «Налоговый учет»В данной вкладке заполняются поля стоимости НМА, срока его полезного использования, а также порядок включения стоимости в состав расходов. При этом программа предусматривает три способа его включения:

- Включить в состав амортизируемого имущества;

- Включить в состав расходов;

- Не включать в состав расходов.

Проведение данного документа повлечет следующую бухгалтерскую проводку.

Рис.16 Бухгалтерские проводки

Рис.16 Бухгалтерские проводкиСписание НМА в 1С 8.3

Списание, как и передача НМА, отражаются в 1С путем оформления соответствующих электронных документов: «Списание НМА» и «Передача НМА» в разделе «Нематериальные активы».

Рис.17 Списание НМА

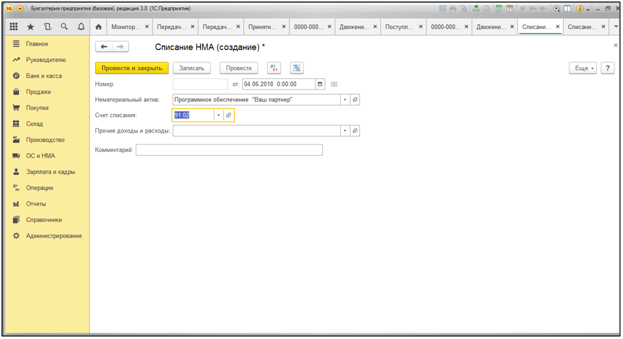

Рис.17 Списание НМАПри оформлении списания НМА пользователю нужно только подобрать вид расхода, программа автоматически проставляет счет списания и сам нематериальный актив (так как он у нас заведен только один).

Рис.18 Подобрать вид расхода

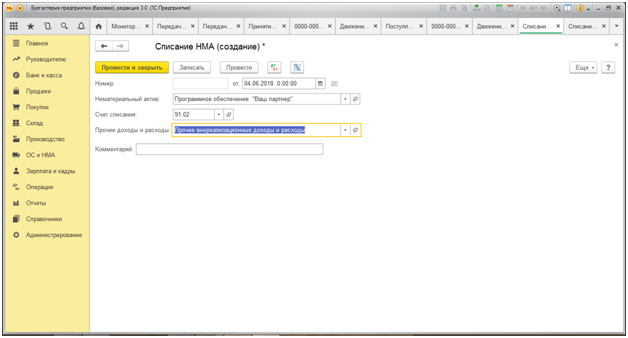

Рис.18 Подобрать вид расходаПри нажатии строки «Прочие доходы и расходы» открывается окно с установленными шаблонами на списание. При необходимости возможно введение нового вида дохода или расхода. В нашем примере мы выбираем «Прочие внереализационные расходы и доходы».

Рис.19 Прочие внереализационные расходы и доходы

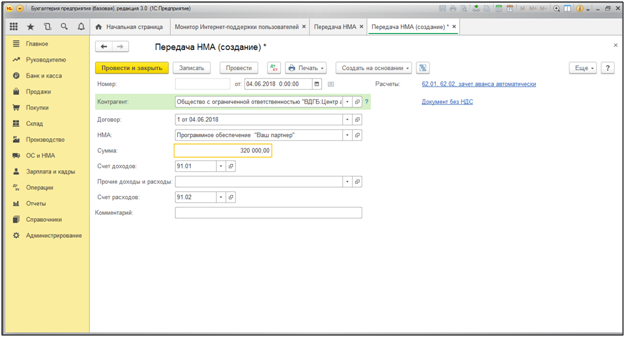

Рис.19 Прочие внереализационные расходы и доходыДокументом «Передача НМА» оформляется факт реализации стороннему лицу нематериального актива, поэтому в отличие от документа «Списание НМА» (Рис.20), в данном документе имеются необходимые для заполнения реквизиты контрагента, номера и даты договора реализации и др.

Рис.20 Списание НМА

Рис.20 Списание НМАПрограмма автоматически проставляет счета доходов и расходов, которые при необходимости можно редактировать.

Инвентаризация НМА

В общем смысле инвентаризация это сличение данных бухгалтерского учета с их фактическим наличием. При проведении инвентаризации НМА необходимо руководствоваться требованиями пункта 3.8 главы 3 Правил проведения инвентаризации (Приказ МФ РФ от 13.06.1995 года), а также ПБУ 14/2007 «Учет нематериальных активов».

В стандартных документах программы 1С версии 8.3 вы не найдете электронный документ «Инвентаризация НМА», так как считается, что НМА не подлежат фактической инвентаризации. Вместе с тем, в случае, когда организация приняла решение об инвентаризации НМА, необходимо создание внешнего отчета формы «Инвентаризационная опись нематериальных активов (Инв-1а)», которая создается в режиме «Конфигуратор». Отчет формирует остатки по счету 04 «Нематериальные активы» по всем принятым к учету объектам.

Источник

Изменение параметров начисления амортизации НМА.

Документ «Изменение параметров начисления амортизации НМА» предназначен для отражения изменений в регистре сведений о нематериальных активах для целей управленческого и бухгалтерского учета.

В документ вносятся новые сведения о нематериальных активах (например, новый срок полезного использования в случае его изменения, стоимость для начисления амортизации, объем продукции (работ), способ начисления амортизации). Эти сведения используются при начислении амортизации в месяце, следующем за месяцем изменения параметров.

Данный документ не формирует никаких проводок, он лишь изменяет значение соответствующих ресурсов регистров сведений, хранящих информацию о нематериальных активах.

Документы → НМА → Изменение параметров начисления амортизации НМА. Создаем новый документ (клавиша Insert или кнопка «Добавить»).

В заголовке документа проставляем необходимую дату (набираем вручную или нажимаем клавишу F4 (появится календарь – выбираем необходимую дату и нажимаем клавишу «Enter»)). Поле «Организация» заполнится автоматически. Если в программе ведется несколько фирм, то с помощью кнопки «…» или клавиши F4 выбираем необходимую организацию.

Поле «Ответственный» заполнится автоматически (при необходимости с помощью кнопки «…» или клавиши F4 можно изменить ответственного из справочника «Пользователи»).

В табличной части документа «Нематериальные активы» клавишей Insert или кнопкой «Добавить» создаем новую строку и из справочника «Нематериальные активы» с помощью кнопки «…» или клавиши F4 выбираем нематериальный актив.

В документе предусмотрена возможность подбора позиций в табличную часть документа с помощью кнопки «Подбор». При нажатии кнопки «Подбор» открывается справочник «Нематериальные активы». После выбора нужной позиции двойным щелчком мышки или нажатием клавиши «Enter» переносим выбранный элемент в табличную часть документа.

После формирования списка нематериальных активов, необходимо воспользоваться кнопкой «Заполнить» ® Для списка НМА для заполнения табличной части информацией о нематериальных активах по данным учета, существующим на момент введения документа.

В табличной части документа вносим необходимые новые сведения о нематериальном активе.

Колонка «Срок использ. (БУ)» – срок полезного использования нематериального актива. В этой колонке указываем новый срок полезного использования.

Колонка «Ликвидационная стоимость (БУ)» – стоимость нематериального актива, которую предприятие ожидает получить от реализации (ликвидации) нематериального актива по истечении срока его полезного использования (эксплуатации), за вычетом расходов, связанных с продажей (ликвидацией). В этой колонке ставим новую ликвидационную стоимость.

Колонка «Способ начисления аморт. (БУ)» – способ начисления амортизации нематериального актива. В этой колонке с помощью кнопки «…» или клавиши F4 выбираем другой способ начисления амортизации: прямолинейный, уменьшения остатка, производственный, кумулятивный (по сумме чисел лет), ускоренного уменьшения остатка.

Колонка «Объем раб. для аморт. (БУ)» – объем работ для амортизации. Если амортизация по нематериальному активу начисляется пропорционально объему продукции (работ), то в этой колонке указываем предполагаемый объем продукции (работ) для начисления амортизации.

Колонка «Срок использ. (НУ)» – срок полезного использования нематериального актива. В этой колонке указываем новый срок полезного использования для начисления амортизации.

Проводим документ (кнопка «ОК»).

.

Источник

Фото Бориса Мальцева, ИА «Клерк.Ру»

Фото Бориса Мальцева, ИА «Клерк.Ру»С 1 января 2016 года для целей учета по налогу на прибыль к амортизируемому имуществу относятся (при соблюдении иных предусмотренных гл. 25 НК РФ условий) объекты (в том числе результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности), первоначальная стоимость которых превышает 100 000 рублей. Указанные изменения внесены в пункт 1 статьи 256 НК РФ Федеральным законом от 08.06.2015 № 150-ФЗ и применяются к объектам амортизируемого имущества, введенным в эксплуатацию начиная с 01.01.2016.

Видеоролик выполнен в программе «1С:Бухгалтерия 8» версия 3.0.43.235.

Напоминаем, что для нематериальных активов (НМА) есть исключение, поименованное в подпункте 8 пункта 2 статьи 256 НК РФ: не подлежат амортизации приобретенные права на результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, если по договору на приобретение указанных прав оплата должна производиться периодическими платежами в течение срока действия указанного договора.

Таким образом, если договором на приобретение исключительных прав не предусмотрена оплата периодическими платежами, и стоимость объекта превышает 100 000 руб., то она формирует первоначальную стоимость НМА, которая списывается на расходы путем начисления амортизации.

Если первоначальная стоимость НМА не превышает 100 000 руб., то такой объект не признается амортизируемым имуществом, поскольку не удовлетворяют требованиям, приведенным в пункте 1 статьи 256 НК РФ. Расходы на приобретение таких НМА включаются в состав прочих расходов, связанных с производством и реализацией, единовременно в периоде приобретения НМА (подп. 26 п. 1 ст. 264 НК РФ, письма Минфина России от 31.08.2012 № 03-03-06/1/450, ФНС России от 24.11.2011 N ЕД-4-3/19695@).

В то же время, согласно пункту 1 статьи 272 НК РФ, расходы признаются в том отчетном (налоговом) периоде, в котором они возникают исходя из условий сделок. Если сделка не содержит подобных условий, и связь между доходами и расходами не может быть четко определена или определяется косвенным путем, налогоплательщик распределяет расходы самостоятельно. Налогоплательщик в учетной политике для целей налогообложения вправе установить порядок списания НМА стоимостью до 100 тыс. руб., расходы на приобретение которых относятся к нескольким отчетным периодам.

Что касается бухгалтерского учета НМА, то в Положении по бухгалтерскому учету «Учет нематериальных активов» (ПБУ 14/2007), утв. приказом Минфина России от 27.12.2007 № 153н, не установлено стоимостного критерия для признания объекта в качестве НМА. Актив принимается организацией к бухгалтерскому учету в качестве нематериального актива, если единовременно выполняются условия, предусмотренные в пункте 3 ПБУ 14/2007. Стоимость нематериального актива с определенным сроком полезного использования погашается посредством начисления амортизации в течение срока его полезного использования (по НМА с неопределенным сроком полезного использования амортизация не начисляется).

В программе порядок учета НМА стоимостью до 100 000 рублей отличается только выбором порядка включения стоимости в состав расходов для целей налогового учета.

Принятие к учету НМА в учетной системе регистрируется одноименным документом. Если срок полезного использования определен, то на закладке Бухгалтерский учетнеобходимо установить флаг Начислять амортизацию и указать параметры амортизации.

Закладка Налоговый учет заполняется пользователем следующим образом:

- в поле Порядок включения стоимости в состав расходов необходимо выбрать значение Включение в расходы при принятии к учету;

- в поле Способ отражения расходов из справочника Способы отражения расходов нужно выбрать счет и аналитику затрат, куда будут единовременно списаны расходы на приобретение объектов стоимостью до 100 000 руб. Если объект в налоговом учете списывается в течение более чем одного отчетного периода, то нужно использовать 97 счет.

Если организация применяет Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02, утв. приказом Минфина России от 19.11.2002 № 114н, то в месяце принятия к учету НМА стоимостью до 100 000 рублей после выполнения обработки Закрытие месяца и выполнения регламентной операции Расчет налога на прибыль будет признано отложенное налоговое обязательство (ОНО).

Со следующего месяца после принятия к учету НМА с определенным сроком полезного использования начинает амортизироваться только в бухгалтерском учете. При выполнении регламентной операции Амортизация НМА и списание расходов по НИОКР формируется бухгалтерская проводка по дебету счета затрат и кредиту счета 05 «Амортизация нематериальных активов» на сумму амортизации. Если организация применяет ПБУ 18/02, то в учете будет отражена вычитаемая временная разница на сумму амортизации. После выполнения регламентной операции Расчет налога на прибыль ОНО будет ежемесячно погашаться.

Напоминаем, что положения статьи 257 НК РФ (в ред. Федерального закона 08.06.2015 № 150-ФЗ) применяются к объектам амортизируемого имущества, введенным в эксплуатацию начиная с 1 января 2016 года. Уже принятые к учету НМА в налоговом учете единовременно списать нельзя.

Источник: https://www.buh.ru

Источник