Чему равен оставшийся срок полезной службы объекта

Вопросы.

1. Компания приобрела земельный участок на сумму $60,000. Комиссионные агенту по недвижимости составили $5,000. Было потрачено $7,000 на снос находившегося на участке старого здания для того, чтобы строительство нового здания стало возможным. В соответствии с методом учета по фактической стоимости приобретения, в бухгалтерской отчетности будет отражена следующая себестоимость земельного участка:

А. $67,000.

B. $60,000.

С. $65,000.

D. $72,000.

2. Укажите актив, эксплутационные возможности которого не снижаются с течением срока полезной службы.

А. Оборудование и аппаратура.

B. Мебель.

С. Земля.

D. Приборы и приспособления.

3. Основные средства можно разделить на следующие группы:

А. земля, объекты благоустройства, здания и сооружения, оборудование;

B. нематериальные активы, земля, здания и сооружения, оборудование;

С. земля, имущество, мебель, оборудование;

D. производственные мощности, имущество, здания и сооружения, оборудование.

4. Себестоимость земли не включает:

А. комиссионные вознаграждения агентам по недвижимости;

B. ежегодный налог на имущество;

С. налоги на имущество, уплаченные покупателем;

D. сборы, связанные с регистрацией права собственности на землю.

5. 31 декабря 2000 года Компания «Дай» приобретает земельный участок за $50,000. По состоянию на 31 марта 2001 года, стоимость участка возросла до $51,000. По состоянию на 31 декабря 2001 года стоимость участка возросла до $53,000. На какую сумму необходимо увеличить показатель, отраженный по счету «Земля» за 2001 год?

А. $0.

B. $1,000.

С. $2,000.

D. $3,000.

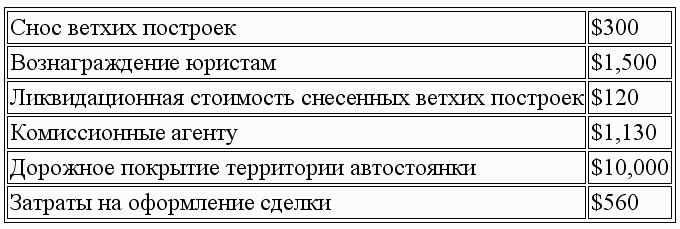

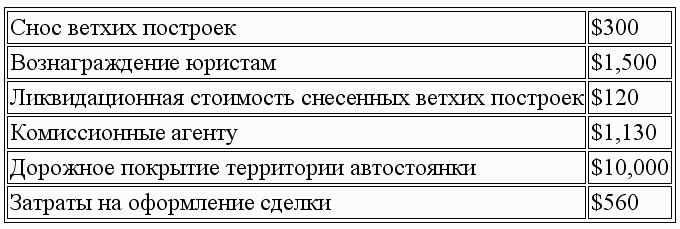

6. Компания «Стинер» приобретает участок земли за $36,000 и при этом несет следующие дополнительные затраты:

7. По какой стоимости приобретения компания «Стинер» отразит земельный участок?

А. $36,000.

B. $37,690.

С. $39,610.

D. $39,370.

8. Сальдо по счету «Накопленная амортизация» представляет:

А. денежные средства предназначенные для замены основных средств;

B. сумму, подлежащую вычету из стоимости основных средств, в целях получения справедливой стоимости;

С. сумму, отнесенную на расходы за текущий период;

D. сумму, отнесенную на расходы с даты приобретения объекта основных средств.

9. Какая из перечисленных ниже статей не принимается во внимание при расчете отчислений на амортизацию основных средств?

А. Ликвидационная стоимость.

B. Оценочный срок полезной службы.

С. Денежные средства, необходимые для замены объектов основных средств.

D. Себестоимость.

10. Амортизация представляет собой процесс списания стоимости основных средств в течение всего срока их полезной службы:

А. равномерным и объективным способом;

B. в ускоренные сроки и достоверным образом;

С. на систематической и рациональной основе;

D. на основе консервативного рыночного подхода.

11. Остаточная стоимость актива равна:

А. рыночной цене за вычетом первоначальной стоимости;

B. цене, на которую ориентируется вторичный рынок;

С. восстановительной стоимости актива;

D. себестоимости актива за вычетом накопленной амортизации.

12. Амортизация основных средств может быть представлена как процесс:

А. обесценения актива;

B. накопления затрат;

С. списания стоимости;

D. повышения стоимости актива.

13. При расчете срока полезной службы актива не учитываются:

А. затраты на замену актива по истечении срока его полезной службы;

B. факторы морального устаревания;

С. предполагаемые расходы на ремонт и техническое обслуживание;

D. целевое использование актива.

14. Грузовик был приобретен за $15,000, его ликвидационная стоимость была оценена в $3,000. Ежемесячные амортизационные отчисления в сумме $125 были отражены в отчетности в соответствии с линейным методом. Годовая норма амортизационных отчислений равна:

А. 10.0%

B. 1.0%

С. 4.0%

D. 12.5%

15. 1 апреля 2000 г. компания приобрела производственное оборудование за $72,000. Оценочный срок полезной службы оборудования составляет 10 лет. Ликвидационная стоимость – $9,000. В соответствии с линейным методом начисления амортизации сумма, подлежащая отражению как амортизационные отчисления по состоянию на 31 декабря 2000 г., составит:

А. $7,200.

B. $6,300.

С. $4,725.

D. $5,400.

16. Компания приобрела офисное оборудование за $10,000. Оценочный срок полезной службы оборудования составляет 5 лет. Ликвидационная стоимость – $2,000. При начислении амортизации с использованием метода двойного уменьшаемого остатка постоянная ежегодная норма амортизации составит:

А. 20%

B. 25%

С. 40%

D. 5%

17. Начисление амортизации с использованием метода уменьшаемого остатка приводит к:

А. снижению амортизационных отчислений в каждом последующем периоде;

B. увеличению амортизационных отчислений в каждом последующем периоде;

С. снижению нормы амортизационных отчислений в каждом последующем периоде;

D. начислению постоянной суммы амортизационных отчислений в каждом периоде.

18. Компания приобрела производственное оборудование за $150,000. Оценочный срок его полезной службы составляет 5 лет. Ликвидационная стоимость – $15,000. При использовании метода двойного уменьшаемого остатка сумма начисленной годовой амортизации за второй год после приобретения оборудования составит:

А. $60,000.

B. $36,000.

С. $54,000.

D. $32,400.

19. Какой из перечисленных ниже методов расчета амортизации основан на показателе производительности актива?

А. Линейный метод.

B. Метод уменьшаемого остатка.

С. Метод списания пропорционально объему продукции.

D. Ни один из перечисленных методов.

20. Укажите метод расчета амортизации, в соответствии с которым применяется постоянная норма амортизационных отчислений по отношению к амортизируемой стоимости?

А. Линейный метод.

B. Метод списания пропорционально объему продукции.

С. Метод уменьшаемого остатка.

D. Ни один из перечисленных методов.

21. 1 января 2000 года компания «Хоган» приобрела новый фургон для доставки цветов. Стоимость фургона составляет $25,000. Оценочный срок полезной службы – 5 лет. Ликвидационная стоимость – $5,000. При начислении амортизации используется метод двойного уменьшаемого остатка. Сумма амортизационных отчислений за 2000 г. составит:

А. $5,000.

B. $3,750.

С. $7,500.

D. $10,000.

22. 1 января 1999 г. компания «Shаw» приобрела оборудование за $90,000. Оценочный срок полезной службы оборудования составляет 3 года. Ликвидационная стоимость – $4,000. Какова будет сумма амортизационных отчислений за 2001 г. при использовании метода двойного уменьшаемого остатка?

А. $10,000.

B. $6,000.

С. $10,888.

D. $6,888.

23. 1 января предприятие приобрело объект основных средств за $40,000. Ликвидационная стоимость объекта составляет $8,000. Амортизационные отчисления, рассчитанные в соответствии с линейным методом, – $4,000. Сальдо на конец периода по счету «Накопленная амортизация» – $20,000. Чему равен оставшийся срок полезной службы объекта?

А. 10 лет.

B. 8 лет.

С. 5 лет.

D. 3 года.

24. Изменение срока полезной службы оборудования приводит к:

А. пересмотру и изменению величины амортизационных отчислений, признанных в предыдущие годы;

B. сохранению величины амортизационных отчислений с тем, чтобы суммы начисленной амортизации оставались сопоставимыми на протяжении всего срока полезной службы актива;

С. изменению величины амортизационных отчислений в текущем и последующих годах;

D. увеличению дохода в текущем году.

25. Затраты на поддержание эксплутационной эффективности и обеспечение ожидаемого срока полезной службы основных средств в основном:

А. относятся на расходы по мере возникновения;

B. капитализируются как часть себестоимости соответствующих активов;

С. относятся в дебет счета «Накопленная амортизация»;

D. не отражаются до тех пор, пока не будут представлять существенную сумму.

26. Какое из следующих утверждений неверно в отношении обычных ремонтных работ?

А. Положительный эффект данных работ в первую очередь затрагивает текущий период.

B. Эти работы могут рассматриваться как текущие расходы (понесенные для получения доходов текущего отчетного периода).

С. В результате этих работ обеспечивается ожидаемый срок полезной службы актива,

D. В результате этих работ повышается производственная мощность актива.

27. Модернизация и реконструкция основных средств:

А. часто наблюдаются в течение всего периода владения основными средствами;

B. обычно связаны с несущественными затратами;

С. по мере возникновения увеличивают остаточную стоимость основных средств;

D. обычно приносят экономические выгоды лишь в текущем отчетном периоде.

28. Прибыль или убытки от выбытия основных средств определяются при сравнении:

А. восстановительной стоимости актива и его первоначальной стоимости;

B. остаточной стоимости актива и его первоначальной стоимости;

С. первоначальной стоимости актива и суммы выручки в результате его продажи;

D. остаточной стоимости актива и суммой выручки в результате его продажи.

29. Остаточная стоимость основных средств представляет собой разницу между:

А. восстановительной стоимостью актива и его первоначальной стоимостью;

B. себестоимостью актива и суммой амортизационных отчислений за год;

С. себестоимостью актива и суммой накопленной амортизации на отчетную дату;

D. суммой выручки от продажи актива и его первоначальной стоимостью.

30. Если при списании объекта основного средства, его амортизация начислена не полностью, а ликвидационная стоимость ниже остаточной, то:

А. возникает прибыль от выбытия актива;

B. возникает убыток от выбытия актива;

С. не возникает ни прибыли, ни убытка от выбытия актива;

D. должны быть начислены дополнительные амортизационные отчисления.

31. 31 декабря 2000 г компания продала объект основных средств, первоначально стоивший $200,000, за $65,000. С учетом амортизации, начисленной за текущий год в размере $20,000, сальдо по счету «Накопленная амортизация» составило $80,000. Компания должна отразить в отчетности:

А. убыток от выбытия в размере $135,000;

B. прибыль от выбытия в размере $55,000;

С. убыток от выбытия в размере $55,000;

D. убыток от выбытия в размере $35,000.

32. Компания решила обменять свой старый грузовик с доплатой в $10,000 на новый грузовик. Остаточная стоимость старого грузовика составляла $20,000, его справедливая стоимость на момент обмена – $16,000. Первоначальная стоимость приобретаемого нового грузовика будет равна уплаченной сумме денежных средств плюс:

А. остаточная стоимость старого грузовика;

B. первоначальная стоимость старого грузовика;

С. справедливая стоимость старого грузовика;

D. сумма накопленной амортизации старого грузовика на дату обмена.

33. Компания принимает решение обменять свой старый компьютер с доплатой в $22,000 на новый компьютер. Остаточная стоимость старого компьютера составляет $18,000, его справедливая рыночная стоимость на дату совершения обмена – $20,000. В каком размере будет отражена себестоимость нового компьютера?

А. $40,000.

B. $42,000.

С. $38,000.

D. определить себестоимость не представляется возможным.

34. Компания обменивает свое старое офисное оборудование с доплатой в $20,000 на аналогичное новое оборудование. Остаточная стоимость старого оборудования составляет $14,000, его справедливая стоимость на дату совершения обмена – $10,000. Себестоимость нового оборудования будет отражена в размере:

А. $34,000.

B. $30,000.

С. $24,000.

D. определить себестоимость не представляется возможным.

35. Обмен аналогичных активов подразумевает, что:

А. такие активы имеют одинаковую первоначальную стоимость приобретения;

B. амортизация на такие активы начислялся в соответствии с одним и тем же методом;

С. такие активы выполняют одну и ту же функцию;

D. такие активы имеют одинаковую остаточную стоимость на дату замены.

36. Если в результате обмена аналогичными активами компания получила прибыль, то:

А. прибыль будет немедленно отражена в отчетности;

B. балансовая стоимость актива, приобретенного в результате обмена, будет снижена;

С. балансовая стоимость актива, отчужденного в результате обмена, будет увеличена;

D. балансовая стоимость актива, приобретенного в результате обмена, будет увеличена.

37. Списание стоимости нематериального актива принято рассматривать как:

А. амортизацию;

B. истощение природных ресурсов;

С. прирост стоимости;

D. капитализацию затрат.

38. Скорректируйте приведенные ниже записи, где это необходимо:

А. Затраты на ремонт принтера в размере $60 отнесены на счет «Компьютерное оборудование».

B. Затраты на капитальный ремонт двигателя грузовика в сумме $4,000 отнесены в дебет счета «Расходы на ремонт». Ожидается, что в результате ремонта двигателя повысится производственная эффективность грузовика.

С. Затраты на оформление сделки в сумме $6000, связанные с приобретением земельного участка, отнесены в дебет счета «Расходы на юридические услуги».

D. Затраты по доставке приобретенного оборудования в сумме $500 отнесены в дебет счета «Фрахт, уплаченный при покупке».

39. Компания «Rоgеrs» приобрела новый компьютер за $90,000. Ликвидационная стоимость компьютера составляет $8,000, оценочный срок полезной службы – 5 лет. При начислении амортизации используется метод двойного уменьшаемого остатка.

Задание.

Составьте таблицу, отражающую ежегодные амортизационные отчисления за 5-летний срок полезной службы компьютера.

40. Подготовьте бухгалтерские записи на конец года, отражающие следующие операции, осуществленные компанией «Наmill», при условии, что компания следует линейному методу начисления амортизации:

30 сентября 2000 г. компания обменяла старое оборудование с доплатой в размере $8,000 на новое аналогичное оборудование. Старое оборудование было приобретено 1 января 1998 г. за $28,000. Оценочный срок полезной службы оборудования составляет 5 лет. Ликвидационная стоимость – $4,000. Амортизация на старое оборудование была начислена за период, заканчивающийся 31 декабря 1999 г. Справедливая стоимость старого оборудования по состоянию на 30 сентября 2000 г. составляла $12,000.

30 июня 2000 г. компания обменяла старое офисное оборудование с доплатой в размере $8,000 на новое аналогичное оборудование. Первоначальная стоимость старого оборудования составляла $16,000. Сумма амортизации, накопленной к дате выбытия, – $6,000. Справедливая стоимость старого оборудования на 30 июня 2000 г. – $12,000.

Ниже представлены две независимые ситуации:

Компания «Тrуоn» обменяла старый станок (стоимостью $100,000 за вычетом $60,000 накопленной амортизации) с доплатой денежными средствами в размере $5,000 на новый аналогичный станок. Справедливая стоимость старого станка составила $36,000. Сделайте запись, отражающую операцию обмена аналогичных активов, произведенную компанией.

Компания «Еdwаrds» обменяла старый компьютер (стоимостью $15,000 за вычетом $9,000 накопленной амортизации) на новый компьютер. При совершении данной операции компания «Еdwаrds» заплатила денежные средства в размере $6,000. Справедливая стоимость старого компьютера составляла $9,000. Сделайте запись, отражающую операцию обмена активами, совершенную компанией «Еdwаrds».

Источник

Актуально на: 13 февраля 2020 г.

Срок полезного использования основных средств (СПИ) имеет важное значение при расчете налога на прибыль, а также налога на имущество организаций.

Срок полезного использования – это тот период, в течение которого основное средство (ОС) служит организации (п. 1 ст. 258 НК РФ).

От срока полезного использования зависит и сумма списываемой в «прибыльные» расходы амортизации.

Как определить срок полезного использования основного средства

Срок полезного использования конкретного основного средства организация определяет самостоятельно с учетом положений НК РФ и Классификатора, утвержденного Правительством РФ (Постановление Правительства РФ от 01.01.2002 N 1).

Срок полезного использования основных средств: классификатор-2020

Данный классификатор делит все основные средства на 10 групп в зависимости от срока полезного использования имущества.

Найдя свое основное средство в этом классификаторе, вы определите, какой срок полезного использования можно установить в отношении данного ОС.

Подробнее прочитать про группы основных средств по срокам полезного использования можно в отдельном материале.

Сроки полезного использования основных средств: классификатор не содержит вашего ОС

Если свое основное средство вы не нашли в классификаторе амортизационных групп, то установите СПИ этого ОС, опираясь на срок эксплуатации, указанный в технической документации или рекомендациях производителя.

Изменение срока полезного использования

Организация может увеличить СПИ основного средства, если после его модернизации/реконструкции/технического перевооружения срок полезного использования увеличился. Правда, новый срок должен быть установлен в пределах сроков, установленных для той амортизационной группы, в которую это ОС было включено изначально (п. 1 ст. 258 НК РФ). То есть после, например, модернизации основное средство не может сменить амортизационную группу.

Срок полезного использования при приобретении ОС, бывшего в употреблении

Если организация применяет линейный метод начисления амортизации, то, приобретя бэушное основное средство, она может установить срок его полезного использования, как СПИ по классификатору, уменьшенный на количество лет/месяцев эксплуатации данного ОС экс-собственником. Можно взять СПИ, установленный предыдущим собственником, и уменьшить на количество лет/месяцев эксплуатации ОС этим собственником (п. 7 ст. 258 НК РФ).

Если же полученный таким образом СПИ будет иметь нулевое или отрицательное значение, то организация вправе сама установить срок полезного использования ОС с учетом требований техники безопасности и других факторов.

Срок полезного использования в бухгалтерском учете

Срок полезного использования основного средства для налоговых целей может не совпадать со сроком полезного использования, определенным для целей бухгалтерского учета.

В бухучете СПИ устанавливается исходя из ожидаемых сроков использования и износа (п. 20 ПБУ 6/01). Т.е. при установлении срока полезного использования ОС ориентироваться на классификатор организация не обязана.

Источник

Организация, зарегистрированная в Москве, приобрела в Московской области у физического лица капитальное здание (склад из железобетонных конструкций) 1984 года постройки. Никаких документов предыдущих собственников, подтверждающих срок эксплуатации строения, нет. Был подписан договор купли-продажи, есть свидетельство на право собственности. В дальнейшем здание будет сдано в аренду.

Каков порядок определения срока полезного использования данного имущества? С какого момента нужно начислять амортизацию? Можно ли уменьшить срок эксплуатации и на основании каких документов? В какое подразделение налоговой инспекции (Москвы или Московской области) следует уплачивать налог на имущество организации?

Налог на прибыль организаций

Приобретенный объект недвижимости признается амортизируемым имуществом. Такой вывод следует из пункта 1 статьи 256 НК.

Амортизируемое имущество распределяется по амортизационным группам в соответствии со сроками его полезного использования. Срок полезного использования — это период, в течение которого объект основных средств или объект нематериальных активов служит для выполнения целей деятельности налогоплательщика.

Срок полезного использования определяется налогоплательщиком самостоятельно на дату ввода в эксплуатацию данного объекта амортизируемого имущества с учетом Классификации основных средств, утвержденной постановлением Правительства РФ от 01.01.2002 № 1 (далее Классификация). На это указывает пункт 1 статьи 258 НК РФ.

При этом организации, приобретающие объекты основных средств, бывшие в употреблении, вправе определять норму амортизации по этому имуществу с учетом срока полезного использования, уменьшенного на количество лет (месяцев) его эксплуатации предыдущими собственниками (п. 7 ст. 258 НК) при применении линейного метода начисления амортизации. Если срок фактического использования недвижимости у предыдущих собственников равен или больше срока его полезного использования, организация вправе самостоятельно определять срок полезного использования с учетом требований техники безопасности и других факторов.

Из изложенного следует, что законодатель закрепил в Налоговом кодексе РФ право, но не обязанность налогоплательщика определять норму амортизации по бывшему в употреблении имуществу с учетом срока его эксплуатации предыдущим собственником.

Порядок ведения налогового учета устанавливается налогоплательщиком в учетной политике для целей налогообложения, утверждаемой соответствующим приказом (распоряжением) руководителя (ст. 313 НК). Поэтому применение пункта 7 статьи 258 НК следует отразить в учетной политике для целей налогообложения.

Срок эксплуатации предыдущим собственником должен быть документально подтвержден. Однако налоговое законодательство не содержит конкретного перечня документов, необходимых для подтверждения срока эксплуатации.

Постановлением Госкомстата России от 21.01.2003 № 7 «Об утверждении унифицированных форм первичной учетной документации по учету основных средств» утверждены унифицированные формы первичной учетной документации по учету основных средств, в том числе:

- форма № ОС-1 «Акт о приеме-передаче объекта основных средств (кроме зданий, сооружений)»;

- форма № ОС-1а «Акт о приеме-передаче здания (сооружения)».

В формах № ОС-1 и ОС-1а раздел 1 заполняется на основании данных передающей стороны (организации-сдатчика), имеющих информационный характер для объектов основных средств, бывших в эксплуатации. В данном разделе имеется графа «Фактический срок эксплуатации (лет, месяцев)».

По мнению Минфина России, если организация приобрела бывшее в употреблении основное средство (здание), и продавец не передал ей акт ОС-1 (ОС-1а — на здание), то она не вправе в налоговом учете начислять амортизацию по такому имуществу (письмо Минфина России от 05.07.2010 № 03-03-06/1/448).

Ранее чиновники были более лояльны.

Так, в письме Минфина России от 03.08.2005 № 03-03-04/1/142 указано, что технический паспорт может служить документом, подтверждающим период эксплуатации у предыдущих собственников.

Московская налоговая служба, например, относит к подтверждающим документам технический паспорт здания (его копию либо выписку из него с указанием года постройки здания), справку о техническом состоянии здания (письма УФНС РФ по г. Москве от 28.10.2004 № 26-12/69723, от 09.11.2004 № 26-12/72016, письмо УМНС РФ по г. Москве от 20.09.2004 № 26-12/61278).

К подтверждающим документам также можно отнести справку БТИ с указанием величины износа здания.

Указанные документы принимают в обоснование и суды (см., например, постановления ФАС Дальневосточного округа от 08.11.2007 № Ф03-А73/07-2/3272, Поволжского округа от 05.12.2008 № А12-3509/08, Уральского округа от 02.12.2009 № Ф09-8676/09-С2).

В арбитражной практике встречаются решения, в которых судьи принимали во внимание срок полезного использования, определенный расчетным путем (решение Арбитражного суда г. Москвы от 20.09.2006 по делу № А40-4005/06-126-40, оставленное в силе постановлением ФАС Московского округа от 20.06.2007 № КА-А40/4313-07).

При этом письмо продавца о периодах эксплуатации актива не является достаточным основанием для уменьшения срока полезного использования данного оборудования (письмо УМНС РФ по г. Москве от 22.09.2004 № 26-12/61646).

Таким образом, в рассматриваемом случае документами, подтверждающими эксплуатацию, могут быть:

- акт о приеме-передаче имущества;

- прочие документы: свидетельство о государственной регистрации недвижимости, техпаспорт здания либо копия или выписка из него с указанием года постройки здания (то, что можно воспользоваться этим документом, подтвердил Минфин России в письме от 03.08.2005 № 03-03-04/1/142: несмотря на то что речь шла о транспортном средстве, считаем возможным распространить разъяснение и на недвижимость), справка БТИ о величине износа.

Например, территориальный отдел БТИ выдал справку в том, что износ купленного кирпичного здания 1984 года постройки (к 2010 году его «возраст» — 26 лет) составляет 70%. Это означает, что по данным БТИ срок полезного использования здания равен 37 лет (26 лет х 100% : 70%).

Следовательно, оставшийся срок полезного использования — 11 лет (37 лет — 26 лет).

Однако организации необходимо учитывать позицию Минфина России, выраженную в письме от 05.07.2010 № 03-03-06/1/448 и, несмотря на положительную судебную практику, быть готовой к возможным налоговым претензиям.

Согласно Классификации капитальные здания из железобетонных конструкций (код по ОКОФ 11 0000000) относятся к 10-й амортизационной группе (имущество со сроком полезного использования свыше 30 лет).

К основным средствам, входящим в 8-10 амортизационные группы, в обязательном порядке применяется линейный метод амортизации.

Обратите внимание: согласно пункту 11 статьи 258 НК РФ основные средства, права на которые подлежат государственной регистрации в соответствии с законодательством РФ, включаются в состав соответствующей амортизационной группы с момента документально подтвержденного факта подачи документов на регистрацию указанных прав.

Начисление амортизации по объекту амортизируемого имущества начинается с 1-го числа месяца, следующего за месяцем, в котором этот объект был введен в эксплуатацию.

Таким образом, для начала начисления амортизации по основному средству, права на которое подлежат государственной регистрации, необходимо выполнение двух условий:

- включение данного основного средства в амортизационную группу (наличие документально подтвержденного факта подачи документов на регистрацию указанных прав);

- ввод основного средства в эксплуатацию.

Бухгалтерский учет

Приобретенное помещение является основным средством, так как отвечает условиям, перечисленным в пункте 4 ПБУ 6/01 «Учет основных средств» (утв. приказом Минфина России от 30.03.2001 № 26н). Для учета основных средств, предназначенных для сдачи в аренду, используется счет 03 «Доходные вложения в материальные ценности» (п. 5 ПБУ 6/01, План счетов бухгалтерского учета, утв. приказом Минфина России от 31.10.2000 № 94н).

Согласно пункту 20 ПБУ 6/01 срок полезного использования объекта основных средств определяется организацией при принятии объекта к бухгалтерскому учету.

Определение срока полезного использования объекта основных средств производится исходя из:

- ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью;

- ожидаемого физического износа, зависящего от режима эксплуатации (количества смен), естественных условий и влияния агрессивной среды, системы проведения ремонта;

- нормативно-правовых и других ограничений использования этого объекта (например, срок аренды).

При этом срок полезного использования может определяться в соответствии с Классификацией.

Следовательно, организация может установить любой срок полезного использования. Выбранный срок специальная комиссия должна обосновать в приказе о вводе объекта в эксплуатацию.

На практике многие определяют срок полезного использования по правилам налогового учета, то есть в соответствии с Классификацией и с учетом данных предыдущего собственника. Это удобно, так как позволит сблизить два вида учета — бухгалтерский и налоговый. Решение определять срок полезного использования по правилам налогового учета в соответствии с Классификацией необходимо отразить в учетной политике для целей бухгалтерского учета.

Начисление амортизационных отчислений по объекту основных средств начинается с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету, и производится до полного погашения стоимости этого объекта либо списания этого объекта с бухгалтерского учета (п. 21 ПБУ 6/01).

Поэтому на дату получения свидетельства о праве собственности и при условии, что объект введен в эксплуатацию, его стоимость нужно отразить по дебету счета 03, а со следующего месяца начинать начисление амортизации.

Налог на имущество организаций

В соответствии с пунктом 1 статьи 83 НК РФ организации подлежат постановке на учет в налоговых органах соответственно по месту нахождения организации, месту нахождения ее обособленных подразделений, а также по месту нахождения принадлежащего им недвижимого имущества. При этом местом нахождения недвижимого имущества является место фактического его нахождения (п. 5 ст. 83 НК РФ).

Организация, учитывающая на балансе объекты недвижимого имущества, находящиеся вне места нахождения организации или ее обособленного подразделения, имеющего отдельный баланс, уплачивает налог на имущество (авансовые платежи по налогу) в бюджет по местонахождению каждого из указанных объектов недвижимого имущества (ст. 385 НК РФ).

И. Б. Остафий, О.В. Монако,

эксперты службы Правового консалтинга ГАРАНТ

Статья опубликована в журнале

«Вестник бухгалтера московского региона»

№ 1 январь 2011 год

Источник