Как изменить в 1с сроки полезного использования ос

В статье методистов фирмы «1С» разъясняется порядок изменения параметров начисления амортизации основных средств в «1С:Бухгалтерии 8». Наличие механизма такого изменения обусловлено самой практикой хозяйственных отношений, ведь нормами действующего законодательства РФ допускается, например, изменение срока полезного использования основного средства, корректировка первоначальной стоимости имущества, приостановление начисления амортизации и др. Ведение бухгалтерского учета в автоматизированном режиме требует понимания механизма отражения указанных обстоятельств в программе.

Содержание

Необходимость приостановить или возобновить начисление амортизации основных средств может возникнуть по обстоятельствам, предусмотренным:

- пунктом 23 ПБУ 6/01, утвержденного приказом Минфина России от 30.03.2001 № 26н (для целей бухгалтерского учета);

- пунктом 3 статьи 256 НК РФ (для целей налогового учета).

Например: и в бухгалтерском, и в налоговом учете приостанавливается начисление амортизации по основным средствам, переведенным по решению руководства организации на консервацию продолжительностью свыше трех месяцев.

Начислением амортизации управляет флаг Начислять амортизацию в регистрах сведений Начисление амортизации ОС (бухгалтерский учет) и Начисление амортизации ОС (налоговый учет). При принятии к учету основного средства флаги Начислять амортизацию располагаются на закладках Бухгалтерский учет и Налоговый учет. При вводе начальных остатков основных средств признак начисления амортизации устанавливается в помощью флажков Начислять амортизацию на закладках Бухгалтерский учет и Налоговый учет в форме ввода основного средства в документе Ввод начальных остатков (меню Предприятие -> Ввод начальных остатков).

Для автоматического начисления амортизации имеет значение состояние флага на начало периода, за который начисляется амортизация. Если на начало периода этот флаг установлен, амортизация по объекту основных средств в этом периоде будет начисляться. Если на начало периода флаг снят, амортизация начисляться не будет. Флаг может устанавливается отдельно для бухгалтерского и налогового учета.

Для изменения признака начисления амортизации (приостановления или возобновления начисления амортизации) используется документ Изменение состояния ОС. В этом документе необходимо установить флаг Влияет на начисление амортизации и установить или оставить не установленным флаг Начислять амортизацию. Это состояние флага будет записано в регистры сведений

при проведении документа.

Если в документе установлен флаг Отражать в налоговом учете, то признак начисления амортизации будет изменен для бухгалтерского и налогового учета, если этот флаг снят — только для бухгалтерского учета.

Новое значение флага Начислять амортизацию будет использовано программой при начислении амортизации в следующем месяце.

Как приостановить или возобновить начисление амортизации

Необходимость приостановить или возобновить начисление амортизации основных средств может возникнуть по обстоятельствам, предусмотренным:

- пунктом 23 ПБУ 6/01, утвержденного приказом Минфина России от 30.03.2001 № 26н (для целей бухгалтерского учета);

- пунктом 3 статьи 256 НК РФ (для целей налогового учета).

Например: и в бухгалтерском, и в налоговом учете приостанавливается начисление амортизации по основным средствам, переведенным по решению руководства организации на консервацию продолжительностью свыше трех месяцев.

Начислением амортизации управляет флаг Начислять амортизацию в регистрах сведений Начисление амортизации ОС (бухгалтерский учет) и Начисление амортизации ОС (налоговый учет). При принятии к учету основного средства флаги Начислять амортизацию располагаются на закладках Бухгалтерский учет и Налоговый учет. При вводе начальных остатков основных средств признак начисления амортизации устанавливается в помощью флажков Начислять амортизацию на закладках Бухгалтерский учет и Налоговый учет в форме ввода основного средства в документе Ввод начальных остатков (меню Предприятие -> Ввод начальных остатков).

Для автоматического начисления амортизации имеет значение состояние флага на начало периода, за который начисляется амортизация. Если на начало периода этот флаг установлен, амортизация по объекту основных средств в этом периоде будет начисляться. Если на начало периода флаг снят, амортизация начисляться не будет. Флаг может устанавливается отдельно для бухгалтерского и налогового учета.

Для изменения признака начисления амортизации (приостановления или возобновления начисления амортизации) используется документ Изменение состояния ОС. В этом документе необходимо установить флаг Влияет на начисление амортизации и установить или оставить не установленным флаг Начислять амортизацию. Это состояние флага будет записано в регистры сведений

при проведении документа.

Если в документе установлен флаг Отражать в налоговом учете, то признак начисления амортизации будет изменен для бухгалтерского и налогового учета, если этот флаг снят — только для бухгалтерского учета.

Новое значение флага Начислять амортизацию будет использовано программой при начислении амортизации в следующем месяце.

Как изменить счет затрат для отражения расходов по амортизации

В соответствии с Инструкцией к Плану счетов

(утв. приказом Минфина России от 31.10.2000 № 94н) начисленная сумма амортизации основных средств отражается в бухгалтерском учете по кредиту счета 02 «Амортизация основных средств» в корреспонденции со счетами учета затрат на производство (расходов на продажу). Организация-арендодатель отражает начисленную сумму амортизации по основным средствам, сданным в аренду, по кредиту счета 02 «Амортизация основных средств»

и дебету счета 91 «Прочие доходы и расходы» (если арендная плата формирует прочие доходы). Таким образом, необходимость в изменении счета затрат для отражения расходов по амортизации может возникнуть довольно часто:

- при передаче имущества в аренду;

- при перемещении основных средств в другое подразделение организации (например: из розничного магазина в бухгалтерию предприятия);

- при изменении назначения (способа использования) объекта основных средств без перемещения.

Счет затрат и аналитика для отражения расходов по амортизации определяется реквизитом Способы отражения расходов по амортизации в регистрах сведений Способы отражения расходов по амортизации ОС (бухгалтерский учет) и Способы отражения расходов по амортизации ОС (налоговый учет). При начислении амортизации программа получает из этих регистров сведения о способах начисления амортизации, установленных на начало периода, за который начисляется амортизация.

При принятии к учету основного средства способ отражения расходов по амортизации (для бухгалтерского и налогового учета) указывается на закладке Общие сведения.

При вводе начальных остатков основных средств способ отражения расходов по амортизации по бухгалтерскому и налоговому учету устанавливается на закладке Начальные остатки формы ввода основного средства

в документе Ввод начальных остатков (меню Предприятие -> Ввод начальных остатков).

Возможные способы отражения расходов по амортизации хранятся в справочнике Способы отражения расходов по амортизации (погашению стоимости).

Для изменения способа отражения расходов по амортизации используется документ Изменение способов отражения расходов по амортизации. В шапке этого документа необходимо указать новый способ отражения расходов, а в табличном поле Основные средства перечислить объекты, для которых способ отражения расходов по амортизации нужно изменить.

Новое значение реквизита Способы отражения расходов по амортизации будет использовано программой

при начислении амортизации по основным средствам

в следующем месяце.

Как изменить срок полезного использования и (или) первоначальную стоимость

Согласно пункту 14 ПБУ 6/01 изменение первоначальной стоимости основных средств в бухучете допускается только в случаях достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и переоценки объектов основных средств. В пункте 2 статьи 257 НК РФ установлено аналогичное правило

для целей налогового учета: «первоначальная стоимость основных средств изменяется в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации соответствующих объектов и по иным аналогичным основаниям».

Срок полезного использования также, как правило,

не изменяется. Для целей бухгалтерского учета исключения из этого порядка составляют случаи улучшения (повышения) первоначально принятых нормативных показателей функционирования объекта основных средств в результате проведенной реконструкции или модернизации (п. 20 ПБУ 6/01). В налоговом учете действует аналогичный порядок, который предусматривает возможность изменения срока (в пределах соответствующей амортизационной группы) еще и для случая технического перевооружения.

Обычно срок полезного использования и первоначальная стоимость изменяются в результате модернизации объекта основных средств. Кроме того, эти параметры можно изменить при помощи документа Изменение параметров амортизации ОС. В табличном поле Основные средства этого документа необходимо перечислить объекты, для которых нужно изменить срок полезного использования и (или) первоначальную стоимость, и указать для этих объектов новые значения срока полезного использования и (или) первоначальной стоимости. Важно отметить, что для расчета амортизации в бухгалтерском учете программа использует специальные реквизиты Срок использования для вычисления амортизации и Стоимость для вычисления амортизации регистра сведений Параметры амортизации ОС (бухгалтерский учет). Их также можно изменить при помощи документа Изменение параметров амортизации ОС.

Затем необходимо сделать соответствующие проводки, корректирующие первоначальную стоимость основных средств на счетах бухгалтерского и налогового учета. Для этого следует использовать документ Операция (бухгалтерский и налоговый учет).

Новые значения срока полезного использования

и (или) первоначальной стоимости будут использованы программой при начислении амортизации в следующем месяце.

Как изменить специальный коэффициент для начисления амортизации

При принятии к учету основного средства специальный коэффициент указывается на закладке Налоговый учет.

При вводе начальных остатков основных средств специальный коэффициент указывается на закладке Налоговый учет формы ввода основного средства в документе Ввод начальных остатков.

Применение специальных коэффициентов амортизации строго регламентировано нормативными правовыми актами и допускается только в случаях, предусмотренных законодательством. Изменение специального коэффициента, как правило, производится именно в случае изменения законодательства. Например: благодаря поправкам в НК РФ с 1 января 2009 года не применяется понижающий коэффициент 0,5 к основной норме амортизации, предусмотренный ранее для амортизируемых в налоговом учете легковых автомобилей и пассажирских микроавтобусов, чья первоначальная стоимость превышала определенный стоимостной лимит (до 01.01.2008 — 300 000 руб. и 400 000 руб., с 01.01.2008 — 600 000 руб. и 800 000 руб. соответственно). В указанной ситуации налогоплательщикам-собственникам таких основных средств потребовалось изменить коэффициент амортизации.

Специальный коэффициент хранится только для налогового учета в реквизите Специальный коэффициент регистра сведений Специальный коэффициент для амортизации ОС (налог. учет). При начислении амортизации объекта основных средств программа получает из этого регистра специальный коэффициент, установленный

на начало периода, за который начисляется амортизация. Специальный коэффициент можно изменить только один раз в течение года.

Для изменения специального коэффициента используется документ Изменение специального коэффициента для расчета амортизации ОС. В табличном поле Основные средства этого документа необходимо перечислить объекты, для которых специальный коэффициент нужно изменить, и указать для каждого из этих объектов новый специальный коэффициент.

Новое значение реквизита Специальный коэффициент будет использовано программой при начислении амортизации в следующем месяце.

Как изменить график начисления амортизации

В соответствии с пунктом 19 ПБУ 6/01 по основным средствам, используемым с сезонным характером производства, годовая сумма амортизационных отчислений начисляется равномерно в течение периода работы организации в отчетном году.

График начисления амортизации — это весьма удобный механизм для начисления амортизации по основным средствам сезонного применения. Например: если в собственности компании имеется снегоуборочная машина, которая эксплуатируется только в зимнее время (1 квартал), и необходимо, чтобы амортизация начислялась именно в этот период. В такой ситуации с помощью графика пользователь может указать, в какой месяц и сколько будет учитываться в качестве амортизационных отчислений.

График амортизации хранится только для бухгалтерского учета в реквизите График амортизации регистра сведений Графики амортизации ОС (бухгалтерский учет). При начислении амортизации объекта основных средств программа получает из этого регистра график амортизации, установленный на начало периода, за который начисляется амортизация. Возможные графики начисления амортизации хранятся в справочнике Годовые графики амортизации ОС.

Для изменения графика амортизации (например: при изменении порядка использования основного средства) либо для установки или прекращения начисления амортизации по графику, используется документ Изменение графиков начисления амортизации ОС.

В шапке этого документа необходимо указать новый график амортизации, а в табличном поле Основные средства перечислить объекты, для которых график нужно изменить.

Точно так же можно установить начисление амортизации по графику, если ранее она начислялась в общем порядке.

Если требуется прекратить начисление амортизации объекта основных средств по графику, то поле График в документе Изменение графиков начисления амортизации ОС следует оставить пустым.

Новое значение реквизита Способы отражения расходов по амортизации будет использовано программой при начислении амортизации по основному средству в следующем месяце.

Источник

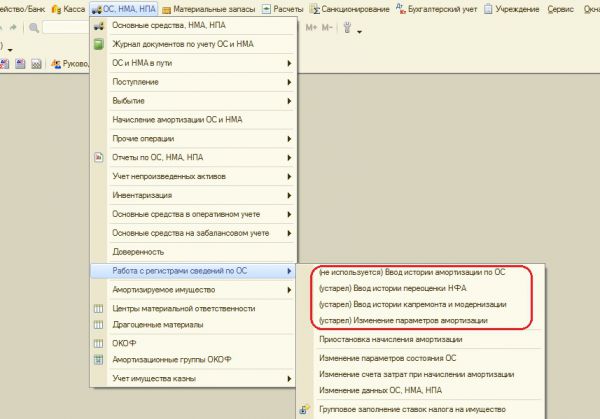

Не так давно, следуя изменениям законодательства, в 1С: Бухгалтерии государственного учреждения 8 ред.1.0 произошли изменения, и несколько документов, предназначенных для корректировки параметров амортизации, перестали использоваться. Какие же документы теперь нужно использовать вместо устаревших?

Итак, документ «Изменение параметров амортизации» устарел (рис.1), и теперь необходимая информация вносится разными документами, все зависит от ее вида.

Для того, чтобы изменить порядок погашения стоимости, а также способ начисления амортизации и срок полезного использования, применяется документ «Изменение стоимости, амортизации ОС и НМА». В документе несколько видов операций (рис.2).

Рассмотрим первую операцию. Нередко возникает ситуация, когда в силу различных причин (ошибка при приеме основного средства к учету, выявление ошибок при проведении инвентаризации) бывает установлено, что срок полезного использования основного средства указан неверно. Операция «Изменение амортизации (106, 109, 401.20 – 104)» позволяет скорректировать срок полезного использования, а также сумму амортизации, которая изменилась при исправлении ОКОФ. Для корректного отражения операций и формирования первичных учетных документов необходимо учесть следующие моменты (рис. 3):

- Операция — Изменение амортизации (106, 109, 401.20 – 104) задает реквизиты табличной части закладки Основные средства.

- Первичный документ (Вид документа, Номер, от) — данные документа-основания.

- КФО, вид НФА — параметры отбора объектов в табличную часть документа.

- В поле Отбор по гиперссылке можно задать дополнительные условия отбора объектов.

- Вид движения НФА — значение, необходимое для отражения оборота по изменению суммы амортизации в форме регламентированной отчетности 0503768 «Сведения о движении нефинансовых активов». Рекомендуем указать значение Прочее изменение.

На закладке Основные средства следует подобрать в таблицу объекты ОС (кнопки , Подбор или Заполнить), срок полезного использования которых требуется уточнить.

- По объекту будут указаны данные в подстроках до изменения: и после изменения:.

- В подстроке после изменения: следует установить верный Срок полезного использования и Сумму амортизации, которая должна быть начислена за период, в котором был произведен неверный расчет.

В примере изменен срок и сумма амортизации. Проводки, сформированные документом, представлены на рис.4

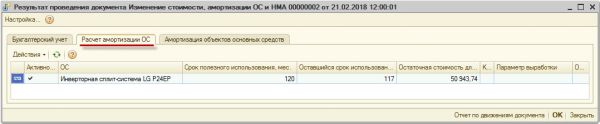

Новый срок полезного использования, оставшийся срок полезного использования и остаточная стоимость объекта ОС на дату документа «Изменение стоимости, амортизации ОС и НМА» записывается в регистр сведений «Расчет амортизации ОС» для дальнейшего начисления амортизации по измененным условиям (рис.5).

Изменение срока полезного использования, расчета амортизации ОС отразится в инвентарной карточке (рис. 6), которую можно распечатать:

- из режима просмотра элемента справочника Основные средства, НМА, НПА;

- с помощью обработки Групповая печать инвентарных карточек (ОС, НМА, НПА — Отчеты по ОС, НМА, НПА).

Начиная с месяца обнаружения и исправления ошибки в данных бухгалтерского учета, амортизация будет рассчитываться по новым заданным параметрам (рис. 7).

Следующая операция «Изменение стоимости (101, 102 – 106, 401.10), амортизации (106, 109, 401.20 – 104)» (рис. 8) применяется для доначисления амортизации до 100% балансовой стоимости по объектам ОС (НМА), по которым способ начисления амортизации был изменен на «100% при вводе в эксплуатацию».

В документе обязательно указываем КФО (код финансового обеспечения), на котором учитывается основное средство.

В табличной части можно изменить срок полезного использования, порядок погашения стоимости, способ начисления амортизации, балансовую стоимость и сумму амортизации.

Операция «Изменение стоимости (401.10 – 101, 102), амортизации (104 – 101, 102)» (рис. 9) применяется для отражения ликвидации части объекта ОС (НМА).

Заполняем счет доходов, на который будет отнесена сумма от ликвидации. Изменяем балансовую стоимость и после этого нажимаем кнопку «Пересчитать амортизацию».

Данный документ формирует проводки по дебету счёта 401.10 и кредиту счета 101.36.

И еще одна операция в документе «Изменение стоимости (401.20 – 101, 102), амортизации (104 – 401.20)» (рис.10) применяется для изменения срока полезного использования для основных средств с линейным способом начисления амортизации.

В реквизите счета ставим счет расходов 401.20 и указываем новый срок полезного использования. Если нужно изменить сумму начисленной амортизации, согласно новому сроку, то нажимаем кнопку «Пересчитать амортизацию».

Для приостановки и возобновления начисления амортизации используется документ «Приостановка начисления амортизации».

В документе несколько операций: «Приостановить начисление амортизации», «Возобновить начисление амортизации», «Консервация» и «Расконсервация» (рис. 11). Выбираем нужную нам.

В табличную часть подбираем основное средство и проводим документ.

Реквизиты «Код ОКОФ» и «Амортизационная группа» можно изменить в справочнике «Основные средства, НМА, НПА».

Заходим в карточку основного средства и изменяем реквизиты (рис. 12).

Корректность выполненных операций можно проверить путем формирования стандартного отчета «Ведомость амортизации».

Статья подготовлена с использованием материалов с сайта 1С:ИТС

Источник