Как найти в 1 с срок полезного использования

В системе учета «1С:Бухгалтерия 8» (ред. 3.0) имеются четыре формы отчетности по основным средствам:

- Стандартная форма отчета;

- Специализированные формы отчета;

- Универсальный отчет;

- Регистр налогового учета.

Общая схема работы с основными средствами в той же программе состоит из следующих этапов:

- Поступление и оформление ОС;

- Ввод их в эксплуатацию;

- Перемещение;

- Ремонт и/или модернизация;

- Амортизация;

- Списание;

- Инвентаризация.

Принятие и оформление основных средств на предприятие для любого из видов отчетности по основным ОС можно посмотреть с помощью проведенных и взятых на учет документов.

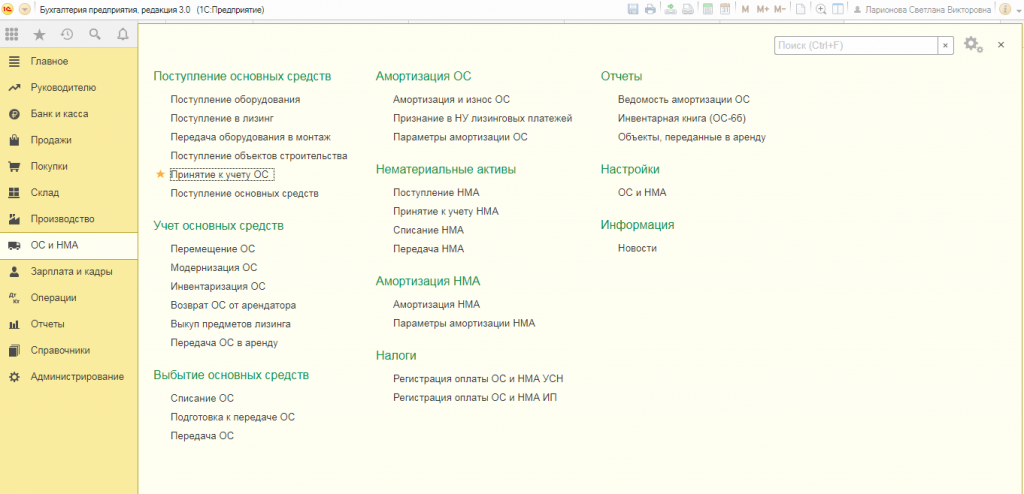

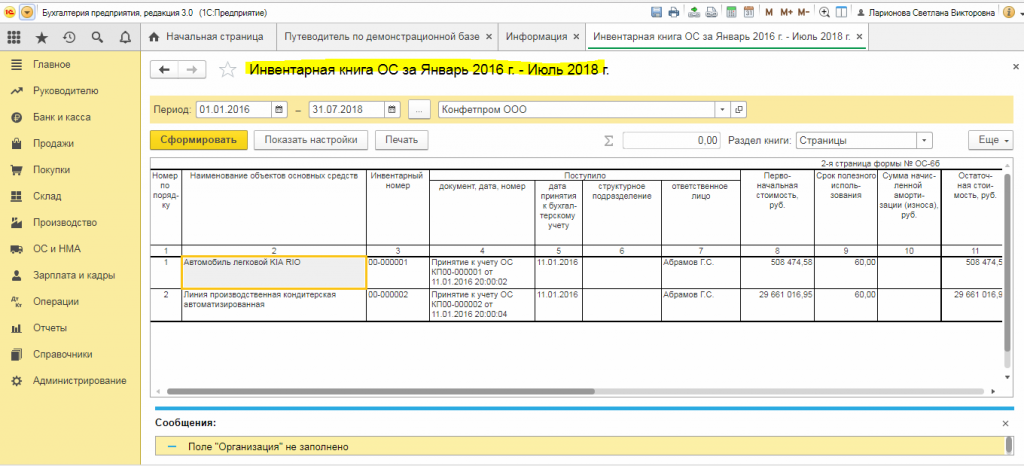

Рис.1 Принятие и оформление основных средств на предприятие

Рис.1 Принятие и оформление основных средств на предприятиеСтандартная форма отчета – это оборотно-сальдовые ведомости по заданным счетам. Находится этот вид отчета во вкладе «Отчеты».

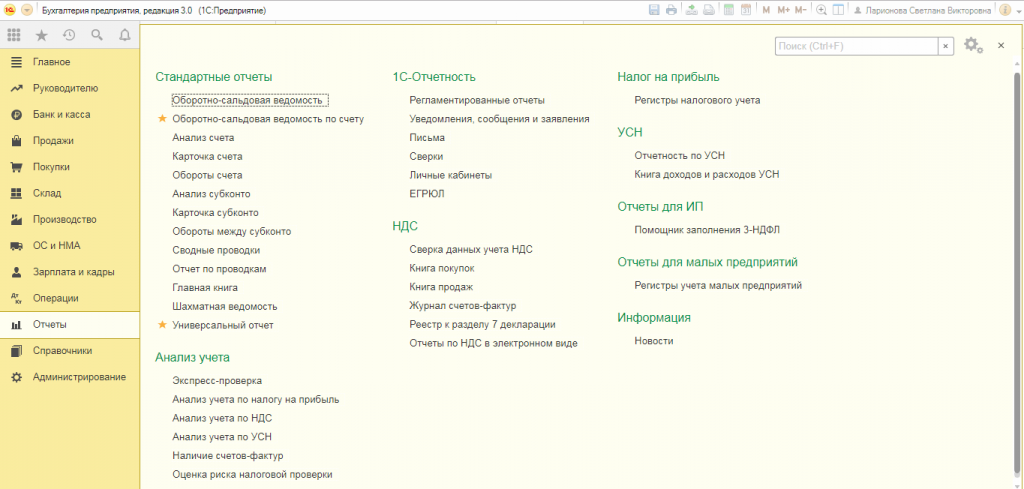

Рис.2 Стандартная форма отчета

Рис.2 Стандартная форма отчетаПомимо того что в данной форме отчета можно посмотреть основные средства, их обороты и движение, на закладке «Показать настройки» также вводят дополнительные сведения: местонахождение ОС, их инвентарные номера, заводские номера или же коды проведения операций, что также попадет в отчет по ОС в 1С 8.3 и даст более развернутое представление о балансе.

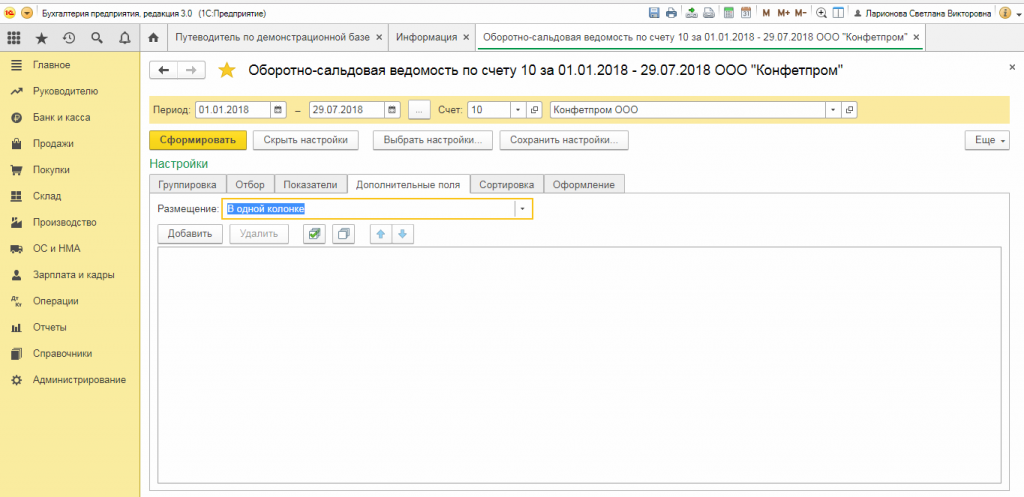

Рис.3 Настройки

Рис.3 НастройкиФормировать этот отчет можно по любому из действующих счетов, а «Дополнительные поля» можно применять как для одной колонки, так и для отдельных колонок.

По этому принципу настраиваются и формируются другие виды отчетов в «Бухгалтерии».

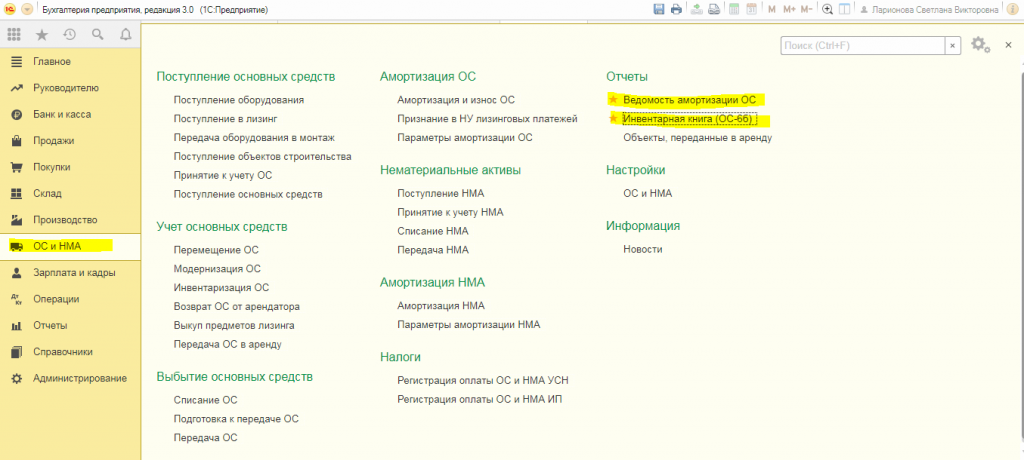

Специализированные формы отчета можно найти во вкладе ОС и НМА.

Рис.4 Специализированные формы отчета

Рис.4 Специализированные формы отчетаИнвентарная книга используется в основном для учета ОС на малых предприятиях. К ней можно применять различные настройки, в том числе можно просмотреть и местонахождение ОС, и материально-ответственных лиц, и подразделения. Выводится отчет по настраиваемым датам, от года до дня.

Рис.5 Отчет по настраиваемым датам

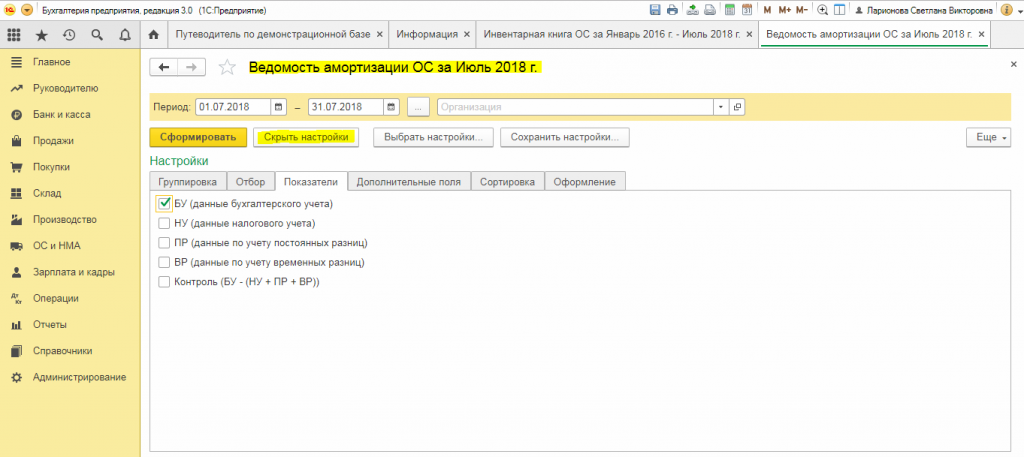

Рис.5 Отчет по настраиваемым датамЗдесь же можно сформировать отчет по начисленной амортизации во вкладке «Ведомость амортизации ОС».

Рис.6 Ведомость амортизации ОС

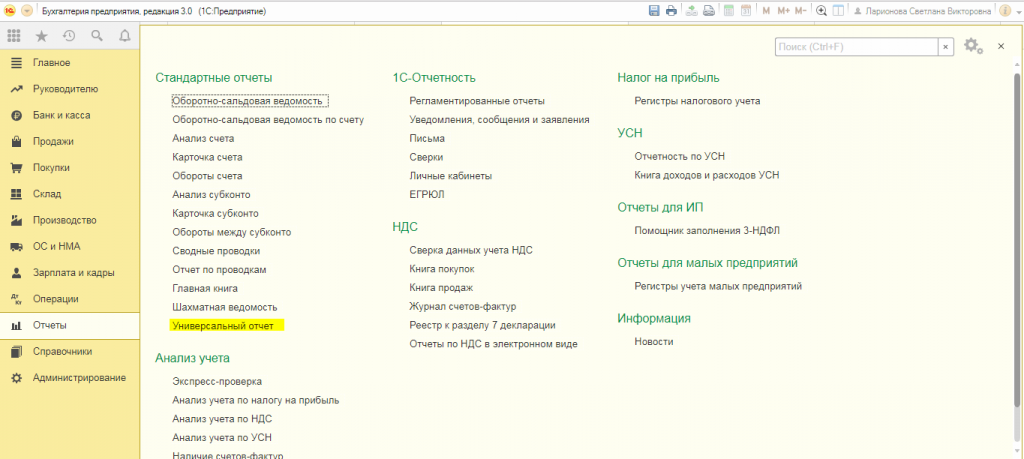

Рис.6 Ведомость амортизации ОСОдин из самых обширных и чаше всего применяемых в 1С отчетов – Универсальный отчет. Он помогает создать структурный и развернутый отчет, в котором можно просмотреть все поступления ОС за весь период, а также использовать разнообразные дополнительные настройки. В формировании этого отчета используются все регистры данных, занесенных в рабочую базу.

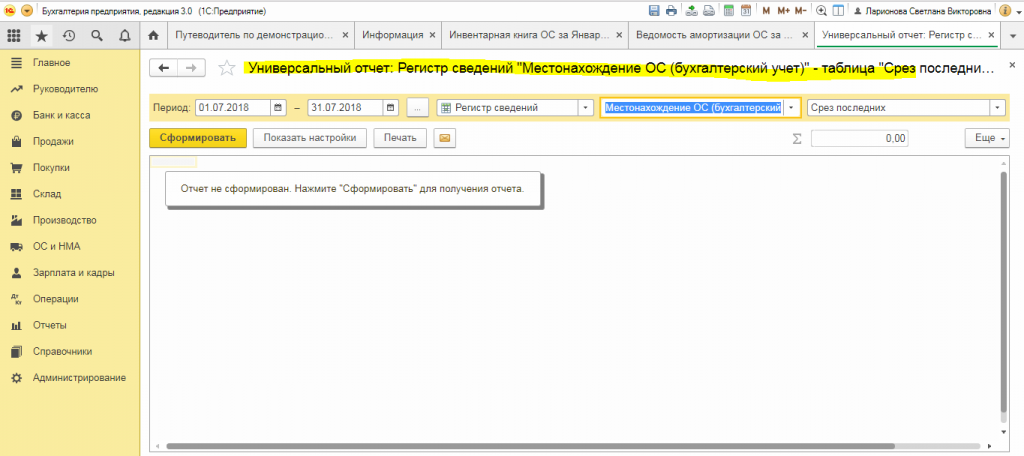

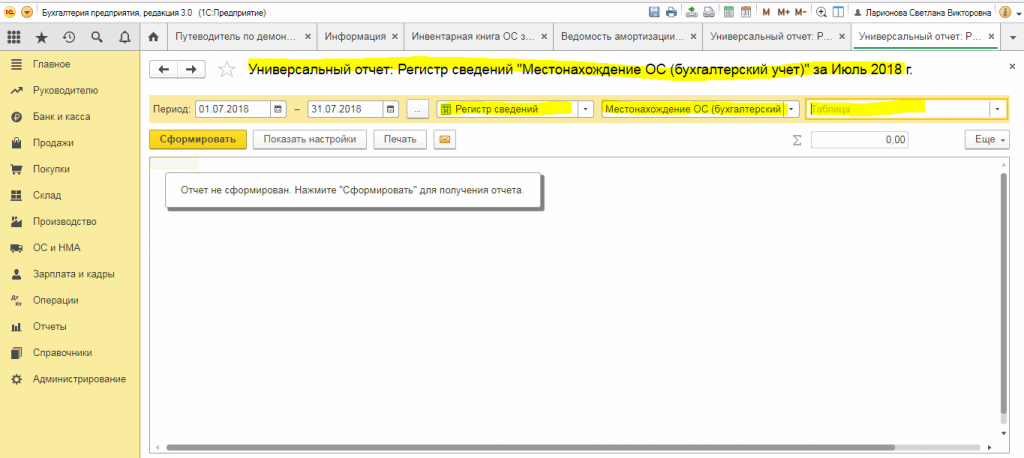

Рис.7 Универсальный отчет

Рис.7 Универсальный отчетДля того чтобы сформировать данный отчет по уже имеющимся на балансе компании или предприятия ОС, необходимо использовать закладку «Отчеты-Универсальный отчет». В верхней части на панели настроек установить необходимый период для формирования отчета, в ячейке «Тип данных» выбрать значение «Регистр сведений», в ячейке «Объект» – местонахождение ОС (бухучет).

Рис.8 Настройка

Рис.8 НастройкаВ объекте «Таблица» необходимо задать значение пустого поля.

Рис.9 Таблица

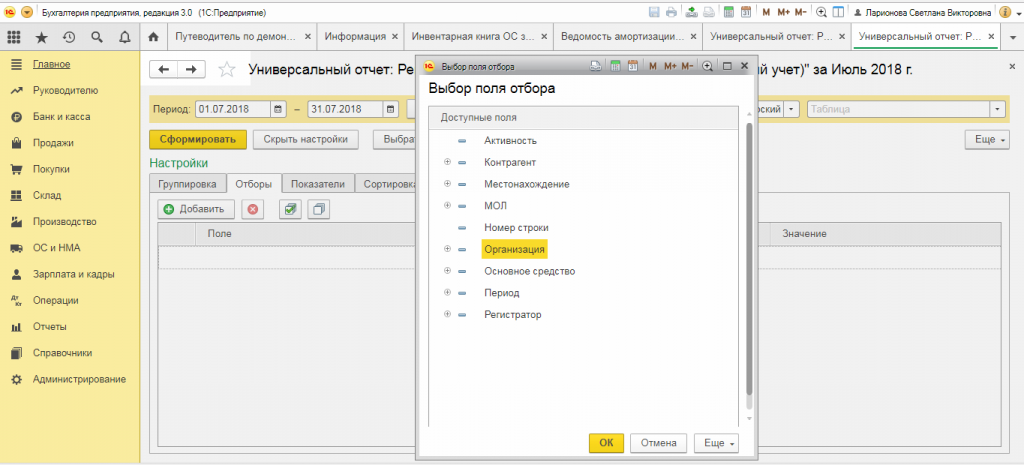

Рис.9 ТаблицаДалее задают следующие настройки: в закладке «Отборы» – отбор по необходимому предприятию. Если их в базе не одно, а несколько, выбираем необходимое.

Рис.10 Настройки

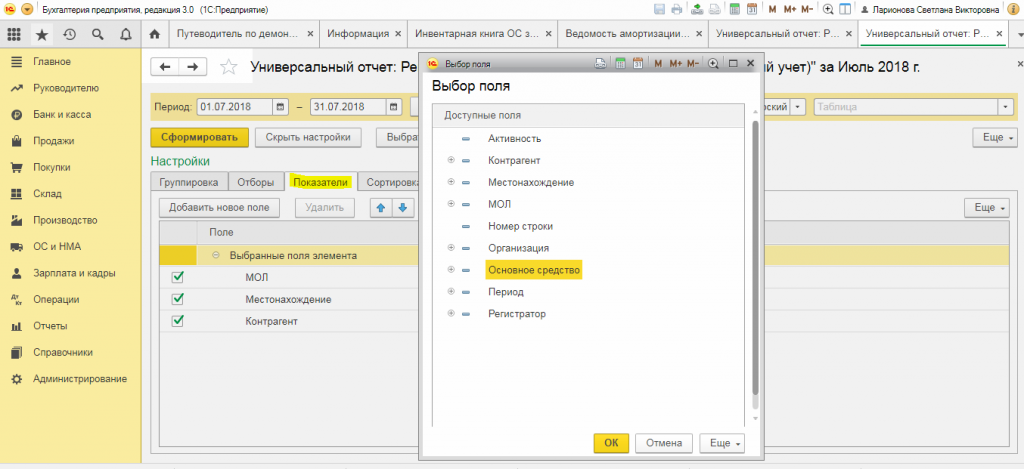

Рис.10 НастройкиВ следующей закладке «Показатели» добавляем новое поле и выбираем в выпадающем списке «Основное средство».

11 Показатели

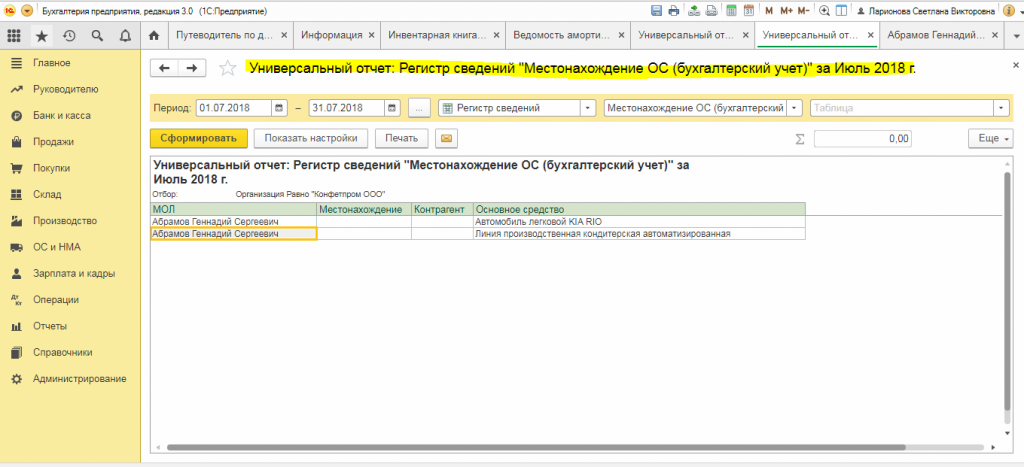

11 ПоказателиСо всеми вышеперечисленными настройками формируем отчет и получаем развернутую форму универсального отчета по ОС.

Рис.12 Формируем отчет

Рис.12 Формируем отчетМожно настраивать этот отчет в соответствии с описанием выше, добавлять инвентарные номера, коды операций, либо выстраивать отчет по МОЛ.

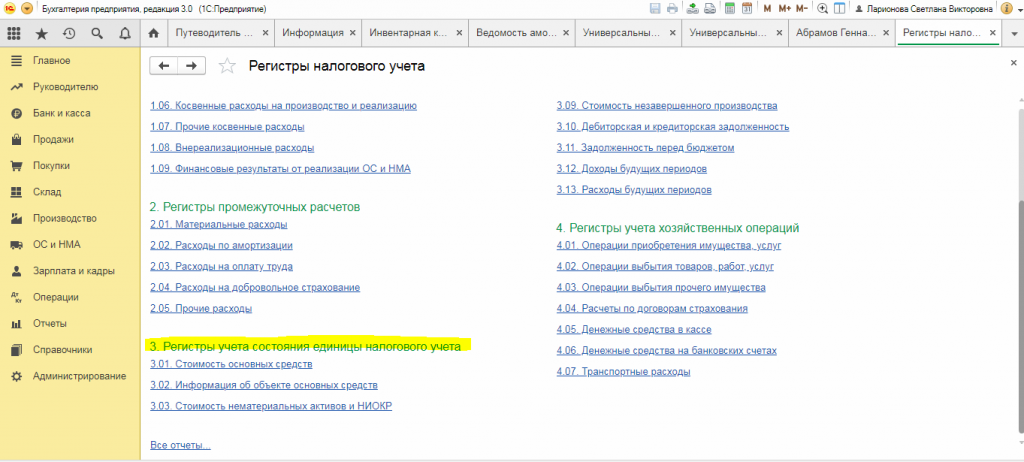

Регистр налогового учета в основном используют для получения необходимых сведений по ОС, но намного реже, нежели остальные формы получения данного отчета. Регистр можно найти в одноименной вкладке, в разделе «Регистры учета состояния единицы налогового учета».

Рис.13 Регистр налогового учета

Рис.13 Регистр налогового учетаФормируется он так же, как и остальные отчеты, в соответствии с заданными параметрами и настройками.

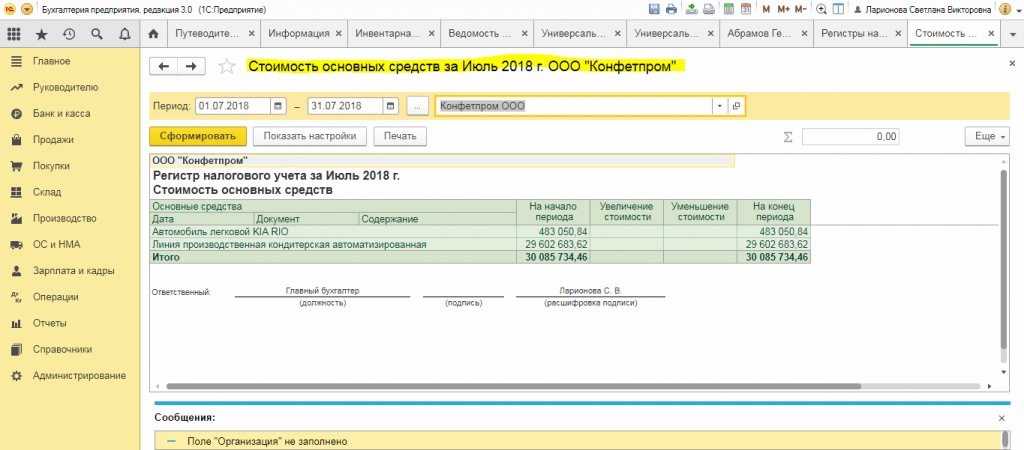

Рис.14 Формирование регистра

Рис.14 Формирование регистраМы увидели, что средств, чтобы получить отчет по группам ОС в 1С 8.3, достаточно много, и можно выбрать те, которые являются наиболее удобными для конкретной ситуации, а следуя приведенным рекомендациям также составить и другие отчеты.

Источник

Лелик В

спросила

2 марта 2018 в 15:50

1158 просмотров

Здравствуйте! Ситуация такая (только сейчас обратила на это внимание). Приняли к учету ОС сроком на 84 месяца. с 01.02.2015 по 31.12.2016 г. -было в старой 1С. Вводом остатком внесла это ОС в новую 1С по остаточной стоимости. Но почему-то только сейчас обратила внимание, что у меня срок стоит 12 месяцев. Подскажите, пожалуйста, какой срок нужно было ставить в новой базе при вводе остатков? так же и оставлять 84 месяца или вычитать 23 месяца, что он амортизировался в старой базе? Спасибо!

Добрый день! Укажите, пожалуйста, полное название программы, а также релиз конфигурации. Без этой информации Вы рискуете получить неполный или даже неверный ответ. Для уточнения информации обязательно воспользуйтесь этими рекомендациями. А найти справку о названии и релизе конфигурации в своей программе вам поможет это наглядное пособие.

Олеся Селезнева, здравствуйте! Бухгалтерия предприятия, редакция 3.0 (3.0.58.41) (https://v8.1c.ru/buhv8/) Copyright (С) ООО «1C-Софт», 2009 — 2018. Все права защищены (https://www.1c.ru)

Добрый день.

Цитата (Лелик В):Вводом остатком внесла это ОС в новую 1С по остаточной стоимости.

Насколько я понимаю, в программу следовало внести отдельно первоначальную стоимость и сумму накопленной амортизации, указав на закладке НУ дату ввода ОС в эксплуатацию и общий срок полезного использования.

Заказать электронную подпись для получения безвозвратной субсидии от государства

Цитата (Лелик В):Вводом остатком внесла это ОС в новую 1С по остаточной стоимости. Что означает по остаточной стоимости? Вы должны были указать первоначальную стоимость, стоимость на момент ввода остатков = первоначальной стоимости, если не было модернизации или переоценки. |

Сдаю отчётность через |

Kamushek, здравствуйте. Прошу прощения,неправильно выразилась.По первоначальной стоимости внесла.На закладке «стоимость на момент ввода остатков» указала первоначальную стоимость.На закладке «амортизация(износ)БУ» указала накопленную амортизацию.В том ОС,где я указала неправильно срок использования,можно его изменить на правильный?Спасибо.

Цитата (Лелик В):В том ОС,где я указала неправильно срок использования,можно его изменить на правильный? Вы можете внести изменения в документ Ввод начальных остатков и переделать 2017 год. Цитата (Встроенная справка, «?»):Документ «Изменение параметров начисления амортизации ОС»предназначен для изменения параметров амортизации основных средств. |

Сдаю отчётность через |

Kamushek, я изменю ввод остатков.А какой срок ставить амортизации?Такой же,какой и был в старой базе?не уменьшать его?

Цитата (Лелик В):Такой же,какой и был в старой базе?не уменьшать его? Конечно. |

Сдаю отчётность через |

Kamushek, спасибо Вам большое!!!!

Источник

В налоговом учете

- Сначала надо определить, к какой амортизационной группе относится ваше ОС по Классификации ОС (она может применяться и для целей бухучета) (п. п. 1, 3 ст. 258 НК РФ). Только обращайте внимание на примечания к названиям ОС — там могут быть исключения или дополнительные пояснения (например, в них расписано, что относится к вычислительной технике).

Если в Классификации упоминается целая группа ОС, то, чтобы понять, что конкретно в нее входит, надо перейти в Общероссийский классификатор основных фондов (ОКОФ).

Всего амортизационных групп 10, для каждой установлен свой срок полезного использования (СПИ) в годах, который следует перевести в месяцы (2 года — 24 месяца, 3 года — 36 месяцев и т.п.). В пределах СПИ, установленного для амортизационной группы, в которую входит ваше ОС, вы можете выбирать любой подходящий вам срок, например взять наименьший, чтобы быстрее списать стоимость ОС на расходы. - Если ваше ОС в Классификации и ОКОФ не упоминается, СПИ надо установить исходя из срока эксплуатации ОС, указанного в технической документации или рекомендациях производителя (п. 6 ст. 258 НК РФ).

- Если вы приобрели ОС, бывшее в употреблении (т.е. объект, который продавец учитывал в качестве ОС), вы можете из СПИ, определенного по Классификации, вычесть срок эксплуатации этого ОС продавцом. Этот срок продавец должен указать в передаваемом вам акте о приеме-передаче объекта ОС (например, по форме ОС-1) (п. 7 ст. 258 НК РФ, Письмо Минфина от 05.07.2010 N 03-03-06/1/448).

- Установленный СПИ надо зафиксировать в инвентарной карточке учета ОС (форма ОС-6). Если налоговый и бухгалтерский СПИ разные, то разд. 2 формы ОС-6 надо дополнить соответствующей графой.

Пример. Определение СПИ автомобиля

Организация приобрела грузовую «Газель» (грузоподъемность 1,5 тонны).

Согласно Классификации ОС грузовые автомобили грузоподъемностью свыше 0,5 и до 5 т включительно входят в 4-ю амортизационную группу. Диапазон СПИ для 4-й амортизационной группы — свыше 5 и до 7 лет включительно. Следовательно, минимально возможный СПИ в месяцах — 61 (5 лет х 12 мес. + 1 мес.), максимальный — 84 мес. (7 лет х 12 мес.). Организация вправе установить любой СПИ автомобиля в диапазоне от 61 до 84 месяцев включительно.

В бухгалтерском учете

Бухгалтерский срок полезного использования (СПИ) устанавливается в месяцах. Проще всего ориентироваться на Классификацию ОС, применяемую для целей налогообложения прибыли (п. 1 Постановления Правительства N 1). Тогда при одинаковой первоначальной стоимости ОС, отказе от налоговой амортизационной премии и линейном методе амортизации суммы амортизационных отчислений в бухгалтерском и налоговом учете совпадут.

Однако если вы знаете, что ОС прослужит гораздо меньше, чем это следует из Классификации, то можете установить для него и более короткий СПИ, равный периоду, в течение которого ОС реально будет использоваться организацией (п. 20 ПБУ 6/01). Это позволит немного сэкономить на налоге на имущество (п. 1 ст. 374, п. 1 ст. 375 НК РФ). Но тогда организации, не являющейся субъектом малого предпринимательства, надо будет отражать разницы в соответствии с ПБУ 18/02, так как суммы налоговой и бухгалтерской амортизации будут различаться (п. 3 ПБУ 18/02).

Зафиксировать установленный СПИ надо в инвентарной карточке учета ОС (форма ОС-6).

Источник

04.12.2013

Организация, оказывающая санаторно-курортные услуги, приобрела искусственную скалу с водопадом (материал изготовления — пенопласт) за 395 800 рублей. К какому коду ОКОФ отнести данный объект основных средств (ОС) при принятии к учету? Как определить срок полезного использования?

Если объект основных средств явно не поименован в Общероссийском классификаторе основных фондов ОК 013-94, утв. постановлением Госстандарта России от 26.12.1994 № 359 (далее — Общероссийский классификатор основных фондов ОК 013-94) и в Классификации основных средств, включаемых в амортизационные группы (далее — Классификация), утв. Постановлением Правительства РФ от 01.01.2002 № 1, то организация должна самостоятельно определить срок полезного использования объекта основных средств.

Обращаем внимание, Классификация основных средств, включаемых в амортизационные группы (далее — Классификация) утверждена Постановлением Правительства РФ от 01.01.2002 № 1 во исполнение требования статьи 258 НК РФ.

Данную Классификацию:

- применяют плательщики налога на прибыль для группировки амортизируемого имущества и расчета сумм амортизации в целях налогообложения прибыли;

- можно использовать и для целей бухгалтерского учета. При этом она должна применяться в бухгалтерском учете лишь в части, не противоречащей правилам начисления амортизации основных средств, определенным ПБУ 6/01 «Учет основных средств», утв. приказом Минфина России от 30.03.2001 № 26н.

В соответствии с требованиями статьи 258 НК РФ:

- амортизируемое имущество распределяется по амортизационным группам в соответствии со сроками его полезного использования (п. 1);

- для тех видов основных средств, которые не указаны в амортизационных группах, срок полезного использования устанавливается налогоплательщиком в соответствии с техническими условиями или рекомендациями изготовителей (п. 6).

Для целей бухгалтерского учета согласно пункту 20 ПБУ 6/01 срок полезного использования объекта основных средств определяется организацией самостоятельно при принятии объекта к бухгалтерскому учету. Определение срока полезного использования объекта основных средств производится исходя из:

- ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью;

- ожидаемого физического износа, зависящего от режима эксплуатации (количества смен), естественных условий и влияния агрессивной среды, системы проведения ремонта;

- нормативно-правовых и других ограничений использования этого объекта (например, срок аренды).

В целях налогового учета следует руководствоваться пунктом 6 статьи 258 НК РФ, согласно которому для тех видов основных средств, которые не указаны в амортизационных группах, срок полезного использования устанавливается налогоплательщиком в соответствии с техническими условиями или рекомендациями изготовителей (письмо Минфина России от 03.11. 2011 № 03-03-06/1/711).

В случае если такие технические условия или рекомендации отсутствуют, согласно письму Минфина России от 16.11.2009 № 03-03-06/1/756 рекомендуется обратиться в Минэкономразвития России на предмет включения конкретного вида амортизируемого имущества в Классификацию основных средств. При отсутствии такого ответа от Минэкономразвития России налоговые органы могут посчитать неправомерным включение той или иной суммы амортизации в затраты.

Определенный в указанном порядке срок полезного использования и сумму амортизационных отчислений следует указать в приказе руководителя о вводе объекта основных средств в эксплуатацию.

Получить более полную информацию по учету основных средств, в том числе в программе «1С:Бухгалтерия 8» можно в «Справочнике хозяйственных операций. 1С:Бухгалтерия 8» раздела «Бухгалтерский и налоговый учет» в ИС ИТС

Пользователи ИТС ПРОФ могут также ознакомиться с материалами лекции «Расходы по налогу на прибыль: порядок признания и учета в «1С:Бухгалтерии 8″ амортизации ОС и НМА», которая состоялась 28.11.2013 в 1С:Лектории. Подробнее>>

Поделиться с друзьями:

Источник