Как определяется срок полезной службы активов мсфо

Основными вопросами, рассматриваемыми в МСФО (IAS) 16, являются признание основных средств, их оценка на момент и после признания, обесценение основных средств (хотя существует IAS 36, который полностью посвящен вопросам обесценения, в т.ч. основных средств) и прекращение признания.

Признание основных средств.

[см. параграфы IAS 16:7 — 14]

Основные средства (англ. ‘property, plant and equipment’) — это материальные активы, предназначенные для использования в производстве, поставки товаров или оказания услуг, для сдачи в аренду другим лицам или для административных целей; при этом ожидается, что они будут использоваться более одного периода.

[см. определение в параграфе IAS 16:6]

В МСФО (IAS) 16 указано, что стоимость объекта основных средств признается в качестве актива, только в том случае, если:

- объект соответствует определению основных средств;

- признается вероятность того, что компания получит будущие экономические выгоды, связанные с этим объектом; а также

- стоимость объекта может быть надежно оценена.

Этот принцип признания применяется ко всем издержкам в момент их возникновения, которые связаны с приобретением или строительством объекта основных средств, при первоначальном его учете и впоследствии, при добавлении или замене его компонентов или комплексном обслуживании.

Затраты, формирующие первоначальную стоимость.

[см. параграф IAS 16:11]

Некоторые объекты основных средств могут быть нужны компании по соображениям безопасности или охраны окружающей среды.

Хотя они не могут напрямую увеличить будущие экономические выгоды, их наличие неизбежно для получения будущих экономических выгод от других активов и, следовательно, они должны быть признаны в качестве актива.

Например, станция очистки воды может потребоваться химическому производителю, чтобы получить право на некоторые технологические процессы.

Последующие затраты.

[см. параграфы IAS 16:12 — 14]

Регулярное обслуживание актива признается в составе прибылей и убытков по мере возникновения, поскольку оно просто поддерживает (не повышает) способность актива приносить будущие экономические выгоды.

Однако некоторые компоненты объекта основных средств могут потребовать замены через регулярные промежутки времени, например, интерьеры и оборудование самолетов.

В таком случае предприятие прекращает признание старого компонента в балансовой стоимости актива и признает стоимость нового компонента. То же самое относится к комплексным проверкам на неисправности, капитальному ремонту и аналогичным действиям.

Первоначальная оценка стоимости основных средств.

[см. параграфы IAS 16:15 — 28]

Объект основных средств, который признается в качестве актива, оценивается по его первоначальной стоимости (англ. ‘cost’).

Стоимость объекта основных средств при первоначальной оценке включает:

- цену его приобретения, включая импортные пошлины и налоги на покупку, после вычета торговых скидок;

- любые издержки, непосредственно связанные с доставкой актива в место эксплуатации и подготовкой его к эксплуатации. Примерами таких затрат являются: затраты на подготовку площадки, стоимость доставки, установки и сборки и т. д.

- первоначальную оценку затрат на демонтаж, удаление объекта и восстановление участка, на которой он расположен.

Стоимость объекта основных средств представляет собой эквивалент денежной стоимости на дату признания.

Если платеж выходит за пределы обычных условий кредитования, разница между эквивалентом денежной стоимости и суммой платежа признается в качестве процентного расхода (если только такие проценты капитализируются в соответствии с МСФО (IAS) 23 «Затраты по заимствованиям» ).

Если актив приобретается в обмен на другой немонетарный актив, первоначальная стоимость будет оцениваться по справедливой стоимости, кроме следующих случаев:

- в операции обмена отсутствует коммерческий характер или

- справедливую стоимость активов (переданного и полученного) невозможно надежно оценить.

Если приобретенный актив не оценивается по справедливой стоимости, то его первоначальная стоимость оценивается по балансовой стоимости переданного актива.

[см. параграф IAS 16:24]

Последующая оценка.

[см. параграфы IAS 16:29 — 66]

Предприятие может выбрать 2 модели учета для своих основных средств:

- Модель учета по первоначальной стоимости (‘cost model’). Предприятие должно учитывать актив по его себестоимости за вычетом накопленной амортизации и любых накопленных убытков от обесценения.

- Модель учета по переоцененной стоимости (‘revaluation model’). Предприятие должно учитывать актив по переоцененной стоимости. Переоцененная стоимость представляет собой справедливую стоимость на дату переоценки за вычетом последующей накопленной амортизации и последующих накопленных убытков от обесценения.

Предприятие должно переоценивать свои активы с достаточно регулярно, чтобы их балансовая стоимость не отличалась существенным образом от их справедливой стоимости на конец отчетного периода. При переоценке объекта основных средств переоценивается весь класс основных средств, к которому принадлежит этот актив.

Изменение балансовой стоимости актива в результате переоценки следует рассматривать следующим образом:

Изменение балансовой стоимости | Где | Относится |

|---|---|---|

Увеличение | Прочий совокупный доход (статья «положительная разница от переоценки») | Прибыль или убыток |

Уменьшение | Прибыль или убыток | Прочий совокупный доход, если уменьшает ранее признанную положительную разницу от переоценки |

Амортизация (обе модели).

[см. параграфы IAS 16:43 — 62A]

Амортизация определяется как систематическое распределение амортизируемой суммы актива в течение срока его полезного использования.

Объекты основных средств обычно амортизируются для поддержания принципа соответствия (‘matching principle’) — поскольку они действуют более 1 года, они помогают в получении доходов более чем 1 год, и поэтому их стоимость должна быть распределена среди этих лет, чтобы соответствовать доходам, которые они помогают производить.

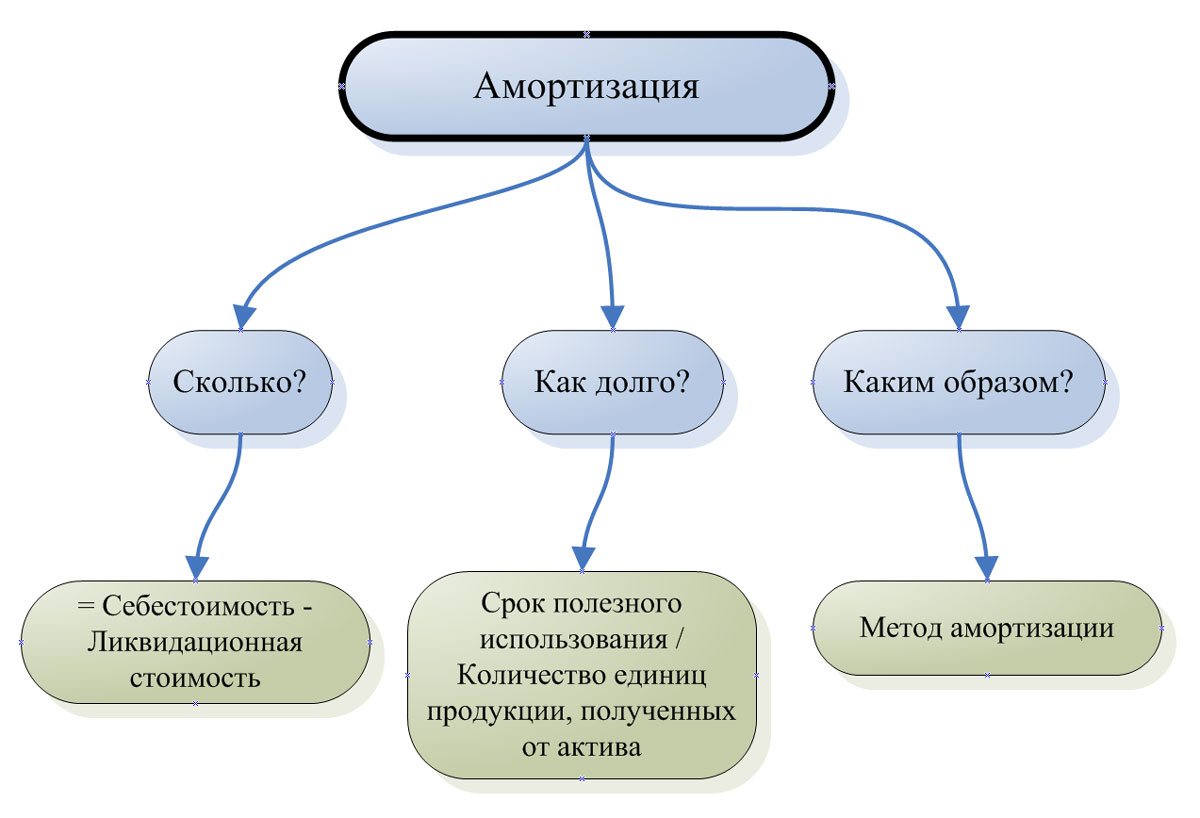

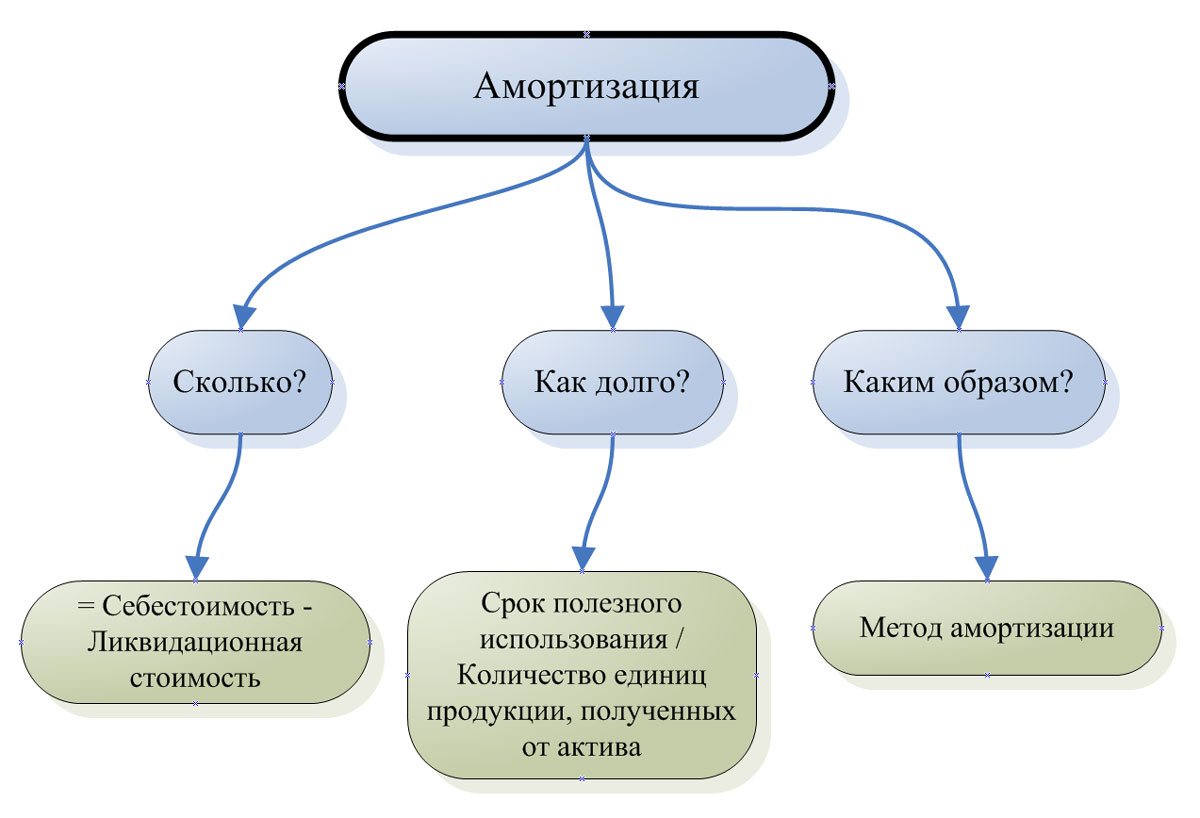

Если вы имеете дело с амортизацией, обратите внимание на 3 основные вещи:

1. Амортизируемая величина (‘depreciable amount’): Амортизируемая величина актива — это СКОЛЬКО вы собираетесь обесценивать. Т.е зто первоначальная стоимость актива за вычетом ее ликвидационной стоимости (‘residual value’).

[см. определение в параграфе IAS 16:6]

2. Период амортизации (‘depreciation period’): Период амортизации — это КАК ДОЛГО вы собираетесь обесценивать актив. Т.е это срок полезного использования (‘useful life’).

[см. определение в параграфе IAS 16:6]

Срок полезного использования актива — это период, в течение которого, как ожидается, компания сможет использовать актив; или это количество единиц продукции или аналогичных единиц, которые компания ожидает получить в результате использования актива.

МСФО (IFRS) 16 перечисляет несколько факторов, которые должны учитываться при определении срока полезного использования: срок полезного использования и ликвидационная стоимость актива должны пересматриваться по крайней мере ежегодно — на дату окончания отчетного года.

[см. параграф IAS 16:51]

Если есть изменения в ожиданиях по сравнению с предыдущими оценками, то изменение должно учитываться как изменение учетной оценки в соответствии с МСФО (IAS) 8 «Учётные политики, изменения в бухгалтерских оценках и ошибки» .

Компания должна учитывать следующие факторы при определении срока полезного использования:

- предполагаемый объем использования актива,

- предполагаемый физический износ,

- моральное или коммерческое устаревание актива и

- правовые и аналогичные ограничения на использование актива.

[см. параграф IAS 16:56]

3. Метод амортизации (‘depreciation method’): метод амортизации — это то, КАКИМ ОБРАЗОМ вы собираетесь обесценивать актив.

[см. параграфы IAS 16:60 — 62A]

Используемый метод амортизации должен отражать модель, в соответствии с которой будущие экономические выгоды актива будут потребляться предприятием.

Компания может выбрать один трех методов амортизации:

- линейный метод,

- метод уменьшающегося остатка и

- производственный метод (метод списания стоимости пропорционально объему продукции, англ. ‘units of production method’).

Выбранный метод пересматривается, по крайней мере, в конце каждого финансового года. При изменении модели использования актива метод амортизации должен быть изменен, и должен учитываться как изменение бухгалтерской оценки в соответствии с МСФО (IAS) 8 «Учётные политики, изменения в бухгалтерских оценках и ошибки».

Амортизация признается в отчете о прибылях и убытках, если она не капитализируется в балансовой стоимости другого актива (например, в товарно-материальных запасах или в другом объекте основных средств).

Каждый компонент объекта основных средств со стоимостью, которая имеет значительный вес в общей стоимости объекта, амортизируется отдельно. Например, стоимость салона самолета может быть амортизирована отдельно от оставшейся стоимости самолета.

Амортизация основных средств.

Амортизация основных средств.

Обесценение актива.

[см. параграф IAS 16:63]

Здесь МСФО (IAS) 16 обращается к другому стандарту, МСФО (IAS) 36 «Обесценение активов», который предписывает правила пересмотра балансовой стоимости активов, определения их возмещаемой стоимости и убытка от обесценения, признания и возмещения убытков от обесценения и т. д.

[см. также полный текст стандарта IAS 36]

МСФО (IAS) 16 устанавливает, что компенсация от третьих лиц за обесцененные или утерянные основные средства, включается в состав прибыли или убытка, когда компенсация становится дебиторской задолженностью.

Например, требование о возмещении ущерба по застрахованному имуществу от страховой компании признается в прибыли или убытке, когда страховая компания принимает требование и одобряет страховое возмещение (после соответствующей процедуры, предусмотренной договором страхования).

Прекращение признания объекта основных средств.

[см. параграфы IAS 16:67 — 72]

МСФО (IAS) 16 предписывает прекратить признание балансовой стоимости объекта основных средств:

- при его выбытии;

- или когда ожидаемые экономические выгоды от его использования или удаления более не ожидаются.

Доходы (не классифицированные как выручка!) или расходы, возникающие в результате прекращения признания объекта основных средств, включаются в состав прибыли или убытка.

Прибыль или убыток от прекращения признания рассчитывается как чистый доход от выбытия (как правило, доход от продажи актива) за вычетом балансовой стоимости актива.

Когда прекращать признание объекта основных средств?

Когда прекращать признание объекта основных средств?

Источник

Галина Копельман, аудитор, руководитель отдела НОУ Регионального учебно-консультационного центра «Эксперт».

www.nalogexp.com

Возможны два подхода к формированию отчетности согласно МСФО – параллельный учет и трансформация имеющейся российской отчетности..

В обоих случаях бухгалтеру необходимо исследовать, имеющуюся у него финансовую информацию – а чем же обладает компания и откуда что берется – ресурсы и их источники. Что и при каких обстоятельствах мы признаем в бухгалтерском учете как элементы финансовой отчетности ?

Международные стандарты базируются на уважении к бухгалтеру, проявляющемся в постоянном обращении к его профессиональному суждению.

На основании профессионального суждения бухгалтер принимает важнейшие решения о признании и оценке всех фактов хозяйственной деятельности компании, о раскрытии информации об этих фактах в финансовой отчетности.

Как в российской отчетности, так и согласно МСФО элементами финансовой отчетности, , являются:

- активы,

- обязательства,

- капитал,

- доходы,

- расходы.

Но для бухгалтера существенно то, что одни и те же объекты могут быть признаны по российским и по международным стандартам бухгалтерского учета в качестве разных элементов финансовой отчетности.

Признание результатов хозяйственной операции

В соответствии с «Принципами подготовки и составления финансовой отчетности» по международным стандартам:

«82. Признание — это процесс включения в баланс или отчет о прибылях и убытках объекта, который подходит под определение одного из элементов и отвечает условию признания.

83. Объект, подходящий под определение элемента, должен признаваться, если:

(a) существует вероятность того, что любая экономическая выгода, ассоциируемая с ним, будет получена или утрачена компанией; и

(b) объект имеет стоимость или оценку, которая может быть надежно измерена.»

Признание объектов, подходящих под определение различных элементов финансовой отчетности имеет свои дополнительные тонкости как, в общем, по элементу финансовой отчетности, так и по отдельным статьям учета.

В процессе изучения имеющихся у компании активов и обязательств, доходов и расходов, возможно, что одни и те же объекты могут быть признаны по Российским стандартам бухгалтерского учета (РСБУ) в качестве одного элемента финансовой отчетности, а согласно Международным стандартам финансовой отчетности (МСФО) — другого. Например, денежные документы по РСБУ включаются в активы, а по МСФО – это либо текущие расходы, либо предоплаченные расходы.

1. Активы

Активы – это ресурсы, стоимость которых может быть оценена и от которых компания ожидает получение экономических выгод. Причем, выгоды от владения активом могут быть получены непосредственно в виде дохода или косвенно, если использование актива позволяет уменьшить расходы компании

Следующие статьи составляют элемент финансовой отчетности «Активы»

- Основные средства

- Инвестиционная недвижимость

- Нематериальные активы

- Финансовые активы

- Запасы

- Денежные средства и их эквиваленты

1.1. Основные средства

Учету основных средств посвящен МСФО (IAS) 16 «Основные средства». Данный стандарт не предписывает единицу признания, т. е. что именно составляет объект основных средств.

Рассмотрим самые главные отличия МСФО (IAS) 16 «Основные средства» от отечественного ПБУ 6/01 «Учет основных средств» по признанию объектов учета в качестве основных средств.

1) Сроки полезного использования каждая компания определяет самостоятельно, исходя из своих собственных представлений о том, как долго основное средство будет приносить экономическую выгоду в объеме приемлемом для данной конкретной компании. Совсем не обязательно чтобы основное средство изнашивалось до полной утраты им потребительских свойств.

2) В момент приобретения основного средства и определения срока его эффективного использования оценивается ликвидационная стоимость основного средства. Ликвидационная стоимость — это сумма, за которую можно продать основное средство, когда объем получаемых с его помощью экономических выгод перестает удовлетворять критериям доходности актива, установленным компанией.

Пример 1

Транспортная компания приобретает автобус для перевозки пассажиров за $100 000. Этот автобус используется в течение 5 лет, а потом, когда стоимость технического обслуживания автобуса увеличивается в связи с износом, транспортная компания продает его за $10 тыс. Таким образом, $10 000 – ликвидационная стоимость автобуса.

3) Перечень методов начисления сумм амортизации в МСФО (IAS) 16 открыт. Главное – как компания оценивает схему ожидаемого потребления будущих экономических выгод от использования основного средства. Используемый метод начисления амортизации должен отражать данную оценку. Получаемые доходы соотносятся с распределением понесенных расходов.

Но сама сумма амортизации рассчитывается в международном учете иначе. Базой расчета является не балансовая стоимость основного средства, а разность между балансовой стоимостью и ликвидационной стоимостью основного средства.

Значит, в Примере 1 амортизируемая стоимость автобуса составит $100 000 — $10 000 = $90 000, а срок амортизации будет равен 5 годам.

В течение 5 лет сумму расходов по статье «Амортизация» компания будет распределять в соответствии со схемой получения доходов от эксплуатации автобуса, например, методом уменьшаемого остатка.

4) Крайне важно и то, что МСФО (IAS) 16 предписывает в обязательном порядке не реже чем в конце каждого финансового года производить оценку сроков полезного использования и методов амортизации основных средств на предмет их соответствия схеме потребления ожидаемых экономических выгод, заключенных в активе. Если обнаружится, что эффективность использования основного средства вследствие использования в агрессивной среде или в иных обстоятельствах значительно изменилась, и срок полезного использования актива и метод амортизации должны быть скорректированы. Эти изменения отражаются в бухгалтерском учете как изменение в бухгалтерской оценке

В ПБУ 6/01 «Учет основных средств» возможность изменения сроков полезного использования и методов амортизации основных средств не предусмотрена. Однако, если компании необходимо сблизить учет по российским стандартам и учет по МСФО, она вполне может установить в российском учете больший срок использования, чем по МСФО. В Примере 1 этот срок должен быть рассчитан его таким образом, чтобы через 5 лет остаточная стоимость автобуса по РСБУ была равна его ликвидационной стоимости по МСФО, т. е. $10 000.

5) Согласно ПБУ 6/01 земельные участки не амортизируются, так как считается, что их потребительские свойства с течением времени не изменяются.

МСФО (IAS) 16 требует, чтобы земельные участки отдельно отражались в учете, даже если земля и здание были приобретены как единый объект недвижимости. Это происходит потому, что земля, как правило, дорожает со временем и это удорожание не должно корректироваться уменьшением балансовой стоимости здания, вследствие износа.

По общему правилу по МСФО земельные участки являются не амортизируемыми активами за исключением карьеров и площадок, отводимых под мусорные свалки. Эти объекты имеют ограниченный срок полезной службы, и их разрешается амортизировать.

Если же владелец располагает на земельном участке сооружение, которое через определенное время будет демонтировано, в стоимость данного участка должны быть включены затраты на демонтаж, удаление объекта и восстановление природных ресурсов на этом участке. Часть стоимости земельного участка, равная ожидаемым затратам по возвращению объекта в исходное состояние амортизируется на протяжении периода получения выгод от использования земельного участка для размещения на нем определенных объектов.

1.2. Инвестиционная недвижимость

Основной приоритет МСФО – получение внешним пользователем полной и детальной информации о компании получил воплощение еще в двух стандартах, которые описывают процедуры учета активов, традиционно относимых в российском учете к основным средствам.

Это МСФО IAS 40 «Инвестиционная недвижимость» и МСФО (IFRS) 5 «Долгосрочные активы, предназначенные для продажи, и прекращенная деятельность».

Согласно МСФО (IAS) 40 «Инвестиционная недвижимость — имущество (земля или здание, либо часть здания, либо и то, и другое), находящееся в распоряжении (собственника или арендатора по договору финансовой аренды) с целью получения арендных платежей, доходов от прироста стоимости капитала, или того и другого, но не для:

(a) использования в производстве или поставках товаров или услуг, либо для административных целей; или

(b) продажи в ходе обычной деятельности».

Необходимость выделения такой статьи связана с тем, что денежные потоки, генерируемые инвестиционной недвижимостью, как правило, не связаны с остальными активами организации. При классификации объекта учета как инвестиционной недвижимости необходимо помнить, что определение соответствия объекта статусу инвестиционной недвижимости требует профессионального суждения.

Это связано с тем, что часть объекта может служить для получения арендной платы, в то время как другая его часть используется для производственных или административных целей компании-собственника или арендатора по договору финансовой аренды.

Если такие части объекта могут быть реализованы независимо друг от друга (или независимо друг от друга отданы в финансовую аренду), стандарт предписывает компании учитывать указанные части объекта по отдельности. Если же части объекта нельзя реализовать по отдельности, объект считается инвестиционной недвижимостью только в том случае, если лишь незначительная часть этого объекта предназначена для производства или поставки товаров или услуг, либо для административных целей.

Например, компания владеет гостиницей, переданной в аренду другой управляющей компании. Однако, один раз в год конференц-зал гостиницы используется компанией-владельцем для проведения заседаний совета директоров. В этом случае использование объекта инвестиционной недвижимости для административных целей можно трактовать как незначительное.

Но если в той же гостинице имеется ряд номеров, которые постоянно используются для размещения сотрудников компании, для классификации актива в качестве объекта инвестиционной недвижимости необходимо проанализировать какова доля используемых для собственных нужд номеров в общем гостиничном фонде.

Для определения отвечает ли объект признакам инвестиционной недвижимости, компания разрабатывает внутренние критерии для последовательного использования такого профессионального суждения согласно определению инвестиционной недвижимости и соответствующим рекомендациям МСФО (IAS) 40.

Необходимо только учитывать, что объекты жилищного фонда, занимаемые наемными работниками компании (независимо от того, платят ли они арендную плату по рыночным ставкам или нет) не относится к инвестиционной недвижимости.

1.3. Долгосрочные активы, предназначенные для продажи.

Еще один вид активов, традиционно относимых по РСБУ к основным средствам, – активы, предназначенные для продажи.

Согласно МСФО (IFRS) 5 «Долгосрочные активы, предназначенные для продажи, и прекращенная деятельность» «Организация должна классифицировать долгосрочный актив (или группу выбытия) как предназначенный для продажи, если его балансовая стоимость будет возмещена главным образом посредством операции по его продаже, а не его дальнейшего использования»

Стандарт требует, чтобы в эту статью активов включались объекты, отвечающие следующим квалификационным признакам:

- актив (или группа выбытия) должен быть доступен для немедленной продажи в его нынешнем состоянии

- его продажа должна характеризоваться высокой степенью вероятности

- у компании должен быть план такой продажи актива (или группы выбытия), а также программа активного поиска покупателя и осуществления плана продажи

- ожидается, что сделка по продаже актива продажа может быть завершена в пределах одного года с момента классификации актива (или группы выбытия) в качестве предназначенных для продажи.

Объект классифицируется, как предназначенный для продажи, если выполняются все эти условия.

Обязательное требование стандарта, чтобы активы классифицированные в качестве предназначенных для продажи представлялись отдельно от других активов, представляемых в балансе. (п.38 МСФО (IFRS) 5 «Долгосрочные активы, предназначенные для продажи, и прекращенная деятельность»)

Источник