Начислен налог на добычу полезных ископаемых

Бухгалтерский учет

В бухгалтерском учете начисление и уплату НДПИ учитывайте на счете 68 «Расчеты по налогам и сборам». Для этого к счету 68 откройте субсчет «Расчеты по НДПИ» (Инструкция к плану счетов).

Налог на добычу полезных ископаемых относится к расходам по обычным видам деятельности (п. 5 ПБУ 10/99).

Сумму исчисленного НДПИ отражайте в составе расходов по обычным видам деятельности на последнее число каждого месяца (п. 16 и 18 ПБУ 10/99).

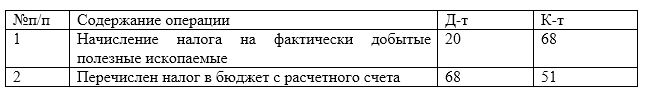

При начислении и уплате НДПИ делайте проводки:

Дебет 20 (21, 23) Кредит 68 субсчет «Расчеты по НДПИ»

– начислен налог на добычу полезных ископаемых;

Дебет 68 субсчет «Расчет по НДПИ» Кредит 51

– уплачен налог на добычу полезных ископаемых.

Такой порядок следует из Инструкции к плану счетов (счета 20, 21, 23 и 68).

Порядок отражения НДПИ при расчете налогов зависит от того, какую систему налогообложения применяет организация.

ОСНО

При расчете налога на прибыль сумму НДПИ включайте в состав прочих расходов, связанных с производством и реализацией (подп. 1 п. 1 ст. 264 НК РФ).

Момент учета расходов на уплату НДПИ при расчете налога на прибыль зависит от того, какой метод признания расходов применяет организация.

Если организация применяет метод начисления, то расходы на уплату НДПИ включите в базу по налогу на прибыль в момент его начисления (подп. 1 п. 7 ст. 272 НК РФ).

Если организация применяет кассовый метод, то уплаченный НДПИ нужно признать в расходах в день его перечисления в бюджет (подп. 3 п. 3 ст. 273 НК РФ).

Пример отражения в бухгалтерском учете и при налогообложении расходов на уплату НДПИ. Организация применяет общую систему налогообложения

ЗАО «Альфа» добывает нефть на территории России на основании лицензии.

При расчете налога на прибыль организация применяет метод начисления. Налог рассчитывает помесячно.

Сумма НДПИ, которую нужно перечислить в бюджет за август, составила 781 613 руб. Эту сумму организация перечислила 25 сентября. Весь объем полезного ископаемого, добытого в августе, был реализован в этом же месяце.

Начисление и уплату НДПИ бухгалтер «Альфы» отразил следующим образом.

31 августа:

Дебет 20 Кредит 68 субсчет «Расчеты по НДПИ»

– 781 613 руб. – начислен НДПИ за август;

25 сентября:

Дебет 68 субсчет «Расчеты по НДПИ» Кредит 51

– 781 613 руб. – перечислен НДПИ в бюджет за август.

При расчете налога на прибыль за сентябрь бухгалтер включил сумму начисленного НДПИ (781 613 руб.) в состав прочих расходов, связанных с производством и реализацией.

Из-за различий в отражении сумм НДПИ в бухгалтерском и налоговом учете могут возникнуть временные разницы (п. 11 и 12 ПБУ 18/02). Например, такое может произойти, если в бухгалтерском учете сумма НДПИ была учтена в фактической себестоимости продукции, которую организация реализовала после завершения отчетного (налогового) периода.

УСН

Если организация добывает и реализует полезные ископаемые (за исключением общераспространенных), то она не вправе применять упрощенку (подп. 8 п. 3 ст. 346.12 НК РФ). Однако переход на упрощенку при добыче общераспространенных полезных ископаемых не освобождает от обязанностей плательщика НДПИ (п. 2 ст. 346.11 НК РФ).

Если организация применяет упрощенку и платит единый налог с доходов, то при расчете налоговой базы сумму НДПИ не учитывайте (п. 1 ст. 346.18 НК РФ). Если организация платит единый налог с разницы между доходами и расходами, НДПИ включите в состав расходов (подп. 22 п. 1 ст. 346.16 НК РФ). Эти платежи уменьшат налоговую базу в день перечисления их в бюджет (п. 2 ст. 346.17 НК РФ). Неуплаченный НДПИ при расчете единого налога не учитывайте.

ЕНВД

Добыча полезных ископаемых не относится к видам деятельности, подпадающим под обложение ЕНВД (п. 2 ст. 346.26 НК РФ). Объектом обложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ). Поэтому если какой-либо вид деятельности организации переведен на ЕНВД, то на расчет ЕНВД расходы в виде НДПИ не влияют.

Сроки уплаты

Исчисленную сумму НДПИ перечислите в бюджет не позднее 25-го числа месяца, следующего за истекшим налоговым периодом (ст. 344 НК РФ). Налоговым периодом по НДПИ является календарный месяц (ст. 341 НК РФ).

Последний срок уплаты НДПИ может приходиться на нерабочий день. В таком случае налог нужно перечислить в бюджет на следующий рабочий день (п. 7 ст. 6.1 НК РФ).

Куда перечислять налог

По общему правилу сумму НДПИ нужно перечислить в бюджет того субъекта РФ, на территории которого расположен участок недр, используемый организацией на основании лицензии (п. 2 ст. 343 НК РФ). На территории именно этого субъекта РФ организация зарегистрирована в качестве плательщика НДПИ (п. 1 ст. 335 НК РФ).

После зачисления НДПИ территориальные управления Казначейства России самостоятельно распределяют его сумму между уровнями бюджетов в зависимости от вида полезного ископаемого, добываемого организацией (ст. 58, 61, п. 1 ст. 166.1 Бюджетного кодекса РФ).

Если организация добывает полезные ископаемые на участке недр, расположенном за пределами территории России, то НДПИ перечислите в бюджет того субъекта РФ, на территории которого зарегистрирована сама организация (п. 3 ст. 343 НК РФ).

Если организация имеет несколько участков недр на территории одного субъекта РФ, то НДПИ по всем этим участкам перечислите в бюджет муниципального образования, в котором организация поставлена на учет в качестве плательщика НДПИ. Об этом сказано в письмах Минфина России от 12 декабря 2013 г. № 03-06-05-01/54697 и ФНС России от 7 апреля 2014 г. № ГД-4-3/6391.

Оформление платежного поручения

Платежные поручения на перечисление налога оформляйте в соответствии с Положением Банка России от 19 июня 2012 г. № 383-П и приложениями 1 и 2 к приказу Минфина России от 12 ноября 2013 г. № 107н. Подробнее об этом см. Как правильно заполнить платежное поручение на уплату налогов (взносов).

Код ОКТМО укажите в соответствии с полученным организацией уведомлением о постановке на учет в инспекции в качестве плательщика НДПИ (форма 9-НДПИ-1).

Уплата при ликвидации

Если организация ликвидируется, обязанность по уплате НДПИ исполняет ликвидационная комиссия (п. 1 ст. 49 НК РФ). Она составляет промежуточный ликвидационный баланс, в котором отражаются все обязательства организации. Задолженность по налогам погашается только после того, как будут погашены:

– задолженность гражданам, перед которыми ликвидируемая организация несет ответственность за причинение вреда жизни или здоровью (например, организация должна возместить вред, причиненный здоровью при травме на производстве);

– долги по выплате авторских вознаграждений, выходных пособий и зарплаты сотрудникам;

– задолженность перед залогодержателями (за счет средств от продажи предмета залога).

Это следует из пункта 3 статьи 49 Налогового кодекса РФ и статьи 64 Гражданского кодекса РФ.

Уплата при реорганизации

Если происходит реорганизация, перечислить НДПИ необходимо:

– организации, возникшей при слиянии (п. 4 ст. 50 НК РФ);

– организации, возникшей при преобразовании (п. 9 ст. 50 НК РФ);

– организации, которая присоединила к себе другую организацию (п. 5 ст. 50 НК РФ);

– организациям, которые образовались при разделении (п. 6 ст. 50 НК РФ).

В последнем случае сумму НДПИ должна перечислить организация, на которую разделительным балансом возложена обязанность по уплате этого налога. Если разделительный баланс не позволяет определить ее, то по решению суда организации, возникшие при реорганизации в форме разделения, платят налог солидарно. Такой порядок вытекает из пункта 7 статьи 50 Налогового кодекса РФ.

При реорганизации в форме выделения обязанность по уплате налога к правопреемникам не переходит. Исключением является тот случай, когда в результате выделения реорганизованная организация не имеет возможности исполнить в полном объеме эту обязанность. В этом случае по решению суда выделившиеся организации могут солидарно нести обязанность по перечислению налогов. Такие правила установлены пунктом 8 статьи 50 Налогового кодекса РФ.

Налоговый период по НДПИ при реорганизации, создании или ликвидации организации согласуйте с налоговой инспекцией по месту учета (п. 4 ст. 55 НК РФ). Поскольку сроки уплаты налогов не изменяются, правопреемник должен перечислить НДПИ не позднее 25-го числа месяца, следующего за согласованным с налоговой инспекцией налоговым периодом (п. 3 ст. 50, ст. 344 НК РФ).

Ответственность

Внимание: если НДПИ перечислен в бюджет позже установленных сроков, то налоговая инспекция может начислить организации пени (ст. 75 НК РФ). Если неуплата (неполная уплата) налога выявлена в результате проверки, организация (ее сотрудники) может быть привлечена к налоговой, административной, а в некоторых случаях к уголовной ответственности (ст. 122 НК РФ, ст. 15.11 КоАП РФ, ст. 199 УК РФ).

Источник

Характеристика налога на добычу полезных ископаемых

Налог на добычу полезных ископаемых является федеральным налогом, который уплачивают юридические лица – организации и индивидуальные предприниматели, если их видами деятельности является добыча полезных ископаемых.

Регулируется налог на добычу полезных ископаемых главой 26 налогового Кодекса Российской Федерации. В частности, данной главой, определены субъекты и объекты налогообложения, сроки и порядок начисления и уплаты налога.

Все налогоплательщики налога на добычу полезных ископаемых обязаны встать на учет в налоговые органы по фактическому месту добычи в течение 30 календарных дней с даты государственной регистрации лицензии на пользование участком недр.

Если у предприятия есть несколько участков добычи полезных ископаемых, по разным районам, то постановка на учет должна быть в каждом таком районе.

Особенности исчисления налога на добычу полезных ископаемых

Замечание 1

Налог на добычу полезных ископаемых, соответственно оплачивают только предприятия, которые занимаются добычей полезных ископаемых.

Налоговой базой, является стоимость каждого вида добытых полезных ископаемых.

Готовые работы на аналогичную тему

Получить выполненную работу или консультацию специалиста по вашему учебному проекту

Узнать стоимость

По истечении отчетного периода (месяца), налогоплательщиком определяется количество или объем добытых полезных ископаемых. Количество или объем могут определяться двумя методами:

Прямой метод.

Данный метод предусматривает определение количества или объема с помощью различных измерительных приборов.

Косвенный метод.

Данный метод применяют в случаях, когда исключена возможность использования прямого метода. Объем добытых полезных ископаемых определяется на основании показателей содержания объекта добычи в получаемом сырье. Например, по показателю доли в содержании.

Добыча драгоценных металлов и камней из россыпных, коренных и техногенных месторождений подразумевает определение количества добытого полезного ископаемого по химически чистому металлу.

Ставки налога на добычу полезных ископаемых разнообразны. Они отличаются, прежде всего, по виду полезных ископаемых.

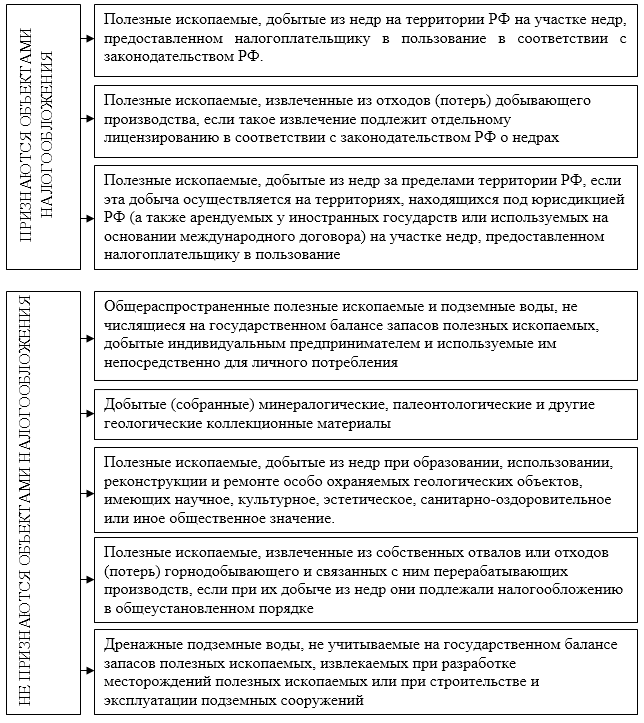

Определенную сложность вызывает признание объектов налогообложения налогом на добычу полезных ископаемых. Статьей 336 налогового Кодекса Российской Федерации определены следующие критерии признания/непризнания объекта налогообложения (Рис.1):

Рисунок 1. Критерии признания объектов налогообложения

Налоговым кодексом РФ предусмотрена система налоговых вычетов при определении налога. Налоговыми вычетами могут быть:

- материальные расходы предприятия;

- расходы предприятия на приобретение и (создание) имущества, подлежащего амортизации;

- расходы на достройку, дооборудование, реконструкцию, модернизацию, техническое перевооружение объектов основных средств.

Право на данные вычеты обязывает предприятия обеспечивать безопасные условия труда и их охрану.

Особенности бухгалтерского учета и отчетности налога на добычу полезных ископаемых

Для учета налога на добычу полезных ископаемых используется счет 68 «расчеты по налогам» – субсчет «Расчеты по налогу на добычу полезных ископаемых.

По итогам отчетного периода (месяца) бухгалтер определяет количество/объем добытых полезных ископаемых и к данному показателю применяет действующую ставку налога по данному виду полезного ископаемого.

Полученная сумма начисленного налога относится в кредит счета 68. По дебету происходит отражение перечисления такого налога в бюджет, или применение налоговых вычетов (Табл.1):

Рисунок 2. Проводки по учету налога на добычу полезных ископаемых

По итогам отчетного месяца налогоплательщиками подается Налоговая декларация по налогу на добычу полезных ископаемых. Ее действующая форма – КНД 1151054 (Приложение N 1к приказу ФНС России от 14.05.2015 N ММВ-7-3/197@). Декларация содержит семь разделов.

Такая декларация подается не позднее последнего числа месяца, следующего за отчетным. Налоговая декларация также может быть представлена в электронном виде.

Предоставлять налоговую декларацию налогоплательщик обязан по месту добычи полезных ископаемых. Если таких мест у налогоплательщика несколько в разных районах, то декларация подается обособленно в каждый из них.

Платежи в бюджет налога на добычу полезных ископаемых должны перечисляться налогоплательщиков не позднее 25 числа месяца, следующего за отчетным.

Источник

Налог на добычу полезных ископаемых (НДПИ) — прямой федеральный налог, взимаемый с недропользователей. Регулируется главой 26 Налогового кодекса РФ (введена Федеральным законом от 24.07.2002 N 104-ФЗ). Одновременно были отменены действовавшие ранее отчисления на воспроизводство минерально-сырьевой базы и некоторые платежи за пользование недрами, а также акцизы на нефть.

Налогоплательщики[править | править код]

Налогоплательщиками НДПИ признаются пользователи недр — организации (российские и иностранные) и индивидуальные предприниматели, признаваемые пользователями недр в соответствии с законодательством Российской Федерации.

В РФ практически все полезные ископаемые (за исключением общераспространённых: мел, песок, отдельные виды глины) являются гос. собственностью, и для добычи этих полезных ископаемых необходимо получить специальное разрешение и встать на учёт в качестве плательщика НДПИ (ст. 335 НК РФ).

Налогоплательщики подлежат постановке на учёт в качестве налогоплательщика НДПИ по месту нахождения участка недр, предоставленного налогоплательщику в пользование в соответствии с законодательством Российской Федерации в течение 30 календарных дней с момента государственной регистрации лицензии (разрешения) на пользование участком недр. Местом нахождения участка недр в данном случае признаётся территория субъекта Российской Федерации, на которой расположен участок недр.

Если налогоплательщик осуществляет добычу полезных ископаемых на континентальном шельфе Российской Федерации, в исключительной экономической зоне Российской Федерации, а также за пределами территории Российской Федерации (если эта добыча осуществляется на территориях, находящихся под юрисдикцией РФ, например на территориях арендуемых у иностранных государств) на участке недр, предоставленном налогоплательщику в пользование, то в таком случае налогоплательщик подлежат постановке на учёт в качестве налогоплательщика налога по месту нахождения организации либо по месту жительства физического лица.

Объект налогообложения[править | править код]

Объектом налогообложения налогом на добычу полезных ископаемых признаются (ст. 336 НК РФ):

- полезные ископаемые, добытые из недр на территории Российской Федерации на участке недр, предоставленном налогоплательщику в пользование в соответствии с законодательством Российской Федерации;

- полезные ископаемые, извлеченные из отходов (потерь) добывающего производства, если такое извлечение подлежит отдельному лицензированию в соответствии с законодательством Российской Федерации о недрах;

- полезные ископаемые, добытые из недр за пределами территории Российской Федерации, если эта добыча осуществляется на территориях, находящихся под юрисдикцией Российской Федерации (а также арендуемых у иностранных государств или используемых на основании международного договора) на участке недр, предоставленном налогоплательщику в пользование.

Не признаются объектом налогообложения:

- общераспространённые полезные ископаемые и подземные воды, не числящиеся на государственном балансе запасов полезных ископаемых, добытые индивидуальным предпринимателем и используемые им непосредственно для личного потребления;

- добытые (собранные) минералогические, палеонтологические и другие геологические коллекционные материалы;

- полезные ископаемые, добытые из недр при образовании, использовании, реконструкции и ремонте особо охраняемых геологических объектов, имеющих научное, культурное, эстетическое, санитарно-оздоровительное или иное общественное значение. Порядок признания геологических объектов особо охраняемыми геологическими объектами, имеющими научное, культурное, эстетическое, санитарно-оздоровительное или иное общественное значение, устанавливается Правительством Российской Федерации;

- полезные ископаемые, извлеченные из собственных отвалов или отходов (потерь) горнодобывающего и связанных с ним перерабатывающих производств, если при их добыче из недр они подлежали налогообложению в общеустановленном порядке;

- дренажные подземные воды, не учитываемые на государственном балансе запасов полезных ископаемых, извлекаемых при разработке месторождений полезных ископаемых или при строительстве и эксплуатации подземных сооружений;

- метан угольных пластов.

Понятие добытого полезного ископаемого[править | править код]

Ключевым понятием для исчисления НДПИ является «добытое полезное ископаемое». Законодатель связывает факт добычи полезного ископаемого с возникновением обязанности уплатить НДПИ. Однако минеральное сырье претерпевает изменения в процессе добычи. Например, руды в недрах залегают в виде горного массива; после взрыва массива куски руды отделяются (извлекаются из недр) и перемещаются для переработки; в процессе переработки руда повергается дроблению и измельчению. Все это разные состояния одного и того же вещества, но только одно из них признается добытым полезным ископаемым. Таким образом, для правильного налогообложения важными становятся ответы на два связанных друг с другом вопроса: какое состояние минерального сырья является добытым полезным ископаемым и в какой момент заканчивается добыча. Статья 337 Налогового кодекса РФ дает следующие определения добытого полезного ископаемого:

1. <…> При этом полезным ископаемым признается продукция горнодобывающей промышленности и разработки карьеров (если иное не предусмотрено пунктом 3 настоящей статьи), содержащаяся в фактически добытом (извлеченном) из недр (отходов, потерь) минеральном сырье (породе, жидкости и иной смеси), первая по своему качеству соответствующая национальному стандарту, региональному стандарту, международному стандарту, а в случае отсутствия указанных стандартов для отдельного добытого полезного ископаемого — стандарту организации.

3. Полезным ископаемым также признается продукция, являющаяся результатом разработки месторождения, получаемая из минерального сырья с применением перерабатывающих технологий, являющихся специальными видами добычных работ (в частности, подземная газификация и выщелачивание, дражная и гидравлическая разработка россыпных месторождений, скважинная гидродобыча), а также перерабатывающих технологий, отнесенных в соответствии с лицензией на пользование недрами к специальным видам добычных работ (в частности добыча полезных ископаемых из пород вскрыши или хвостов обогащения, сбор нефти с нефтеразливов при помощи специальных установок).

В пункте 1 статьи 337 Налогового кодекса РФ приведено общее определение добытого полезного ископаемого, а в пункте 3 — специальное, применяемое в особых случаях. Общее определение указывает 3 признака добытого полезного ископаемого:

- это продукция горнодобывающей промышленности (соблюдение этого признака проверяется по Классификатору видов деятельности (например, ОК 029-2014 (КДЕС Ред. 2)

- оно содержится в извлеченном из недр минеральном сырье (этот признак задает минимальный объем операций, которому должно быть подвергнуто добытое полезное ископаемое — должно быть отделено от горного массива, то есть от недр)

- это первая продукция, для которой предусмотрен стандарт (этот признак задает максимальный объем операций, которому должно быть подвергнуто добытое полезное ископаемое).

Для иллюстрации рассмотрим пример с известняком, который добывается из карьера и перерабатывается в щебень на дробильной установке. Общероссийский классификатор продукции по видам экономической деятельности (ОК 034-2014 (КПЕС 2008)) относит и известняк, и щебень к разделу «08 Продукция горнодобывающих производств прочая», то есть по одному только первому критерию невозможно определить, какое из рассматриваемых веществ не является добытым полезным ископаемым. И отколотый в карьере известняк, и уж тем более щебень, который является раздробленным известняком, отвечают также и второму критерию. И на известняк, и на щебень существуют национальные стандарты (на известняк — это ГОСТ 31436-2011 «Породы горные скальные для производства щебня для строительных работ. Технические требования и методы испытаний»), но известняк является первой в производственном цикле продукцией, соответствующей стандарту, а значит он и должен признаваться добытым полезным ископаемым. То есть добыча заканчивается в момент получения известняка, а его дробление будет являться переработкой, которая, по общему правилу, никогда не осуществляется вместе с добычей.

Существуют ситуации, когда общее определение добытого полезного ископаемого не применяется. Во всех таких ситуациях имеет место совмещение добычных и перерабатывающих операций в единый процесс. Например, полезные компоненты руды растворяются и выкачиваются через скважины или драга черпает породу и перерабатывает ее в концентрат. И одним из таких случаев является добыча полезных ископаемых из пород вскрыши. Вскрыша, которая представлена скальными породами, может быть переработана в щебень, и тогда именно щебень (а не вскрыша) будет признана добытым полезным ископаемым, но при условии, что такая переработка отнесена в соответствии с лицензией на пользование недрами к специальным видам добычных работ. Такое отнесение на практике выражается в том, что в приложении к лицензии указывается на то, что недропользователь производит щебень из пород вскрыши.

Помимо определений добытого полезного ископаемого в статье 337 Налогового кодекса РФ приведен перечень видов полезных ископаемых, разделенных на группы. Такое разделение решает 2 задачи:

- позволяет законодателю в отдельных случаях уточнить, какое состояние минерального сырье является добытым полезным ископаемым (например, для металлов указано, что это товарные руды, а не концентраты; а для золота, наоборот, указано, что добытым полезным ископаемым могут быть и концентраты)

- позволяет задавать налоговые ставки сразу для целых групп

Налоговая база[править | править код]

Налоговой базой является стоимость добытых полезных ископаемых (для всех полезных ископаемых, кроме нефти, природного газа, газового конденсата, угля и многокомпонентных руд, добываемых в Красноярском крае). Для нефти, природного газа, газового конденсата, угля и многокомпонентных руд, добываемых в Красноярском крае, налоговой базой является количество добытого полезного ископаемого.

Количество добытого полезного ископаемого определяется чаще всего либо прямым (посредством применения измерительных средств и устройств) методом, либо косвенным (расчетно, по данным о содержании добытого полезного ископаемого в извлекаемом из недр (отходов, потерь) минеральном сырье) методом. Применяемый налогоплательщиком метод определения количества добытого полезного ископаемого подлежит утверждению в учетной политике налогоплательщика для целей налогообложения и применяется налогоплательщиком в течение всей деятельности по добыче полезного ископаемого. Метод определения количества добытого полезного ископаемого, утверждённый налогоплательщиком, подлежит изменению только в случае внесения изменений в технический проект разработки месторождения полезных ископаемых в связи с изменением применяемой технологии добычи полезных ископаемых. На практике налогоплательщики очень часто ошибаются в выбранном методе. Например, при добыче руды весы могут измерять не саму руду, а продукт ее передела. Такой способ определения количества полезного ископаемого правильней называть косвенным, хотя нередко его относят к прямым лишь на том основании, что для определения использовалось измерительное устройство.

Налоговая база определяется отдельно по каждому виду добытого полезного ископаемого.

Оценка стоимости добытых полезных ископаемых определяется налогоплательщиком самостоятельно.

В 2012 году возникла юридическая неопределённость, что является налоговой базой для газового конденсата. Министерство финансов Российской Федерации разъяснило, что налоговая база для конденсата с 2012 года должна определяться как его количество[1].

Налоговые ставки[править | править код]

Глава 26 НК РФ устанавливает различные налоговые ставки в зависимости от вида полезных ископаемых. Так, налогообложение производится по ставке 3.8% при добыче калийных солей; 4.0% — торфа, горючих сланцев, апатитовых и фосфоритовых руд; 4.8% — руд черных металлов; 5.5% — сырья радиоактивных металлов, соли природной и чистого хлористого натрия, подземных промышленных и термальных вод, бокситов; 6.0% — горнорудного неметаллического сырья; 6.5% — концентратов и других полупродуктов, содержащих драгоценные металлы (за исключением золота); 7.5% — минеральных вод; 8.0% — руд цветных и редких металлов, природных алмазов и других драгоценных и полудрагоценных камней; 16.5% — углеводородного сырья. При добыче некоторых полезных ископаемых устанавливается ставка 0%.

Ставки бывают двух видов: твёрдые (для нефти, газа, газового конденсата и угля, а также многокомпонентных руд, добываемых в Красноярском крае) и адвалорные (для всех остальных ископаемых). Для ставок для нефти, газа, угля, руд черных металлов предусмотрены понижающие коэффициенты, которые применяются при выполнении налогоплательщиками условий, оговоренных в Налоговом кодексе РФ.

Существует зависимость между типом ставки и способом определения налоговой базы, к которой эта ставка должна применяться. Твердые ставки применяются к налоговой базе, выраженной в количестве добытого полезного ископаемого. Адвалорные ставки применяются к налоговой базе, выраженной в стоимости добытого полезного ископаемого.

В 2012 году существовала проблема несоответствия налоговой ставки и налоговой базы по газовому конденсату.

С 1 января 2012 года для газового конденсата действовавшая ранее адвалорная ставка 17,5 процентов была заменена на твердую ставку 556 рублей (на период с 1 января по 31 декабря 2012 года включительно), 590 рублей (на период с 1 января по 31 декабря 2013 года включительно), 647 рублей (начиная с 1 января 2014 года) за 1 тонну добытого газового конденсата из всех видов месторождений углеводородного сырья. Однако налоговая база и до 2012 года, и в 2012 году согласно статье 338 Налогового кодекса РФ определялась как стоимость добытого газового конденсата.

29 ноября 2012 года был опубликован Федеральный закон от 29.11.2012 № 204-ФЗ «О внесении изменений в главу 26 части второй Налогового кодекса Российской Федерации»[2], который исправил указанное выше несоответствие. При этом закону была придана обратная сила.

Вопрос несоответствия налоговой ставки и налоговой базы по газовому конденсату в 2012 году стал предметом судебного разбирательства. 16 июля 2013 года Конституционный Суд РФ в определении № 1173-О указал, что данная ситуация не нарушает Конституции РФ. Вопрос рассогласования должен быть разрешен арбитражными судами путём толкования.

Налоговые льготы[править | править код]

Формально глава 26 Налогового кодекса не оперирует термином «налоговая льгота». Однако с экономической точки зрения к таковым следует отнести нулевые ставки, понижающие коэффициенты, налоговые вычеты, а также установленные в статье 336 Налогового кодекса РФ исключения из объекта налогообложения.

Налоговые вычеты по НДПИ предусмотрены для угля (добытого после 1 апреля 2011 года) и нефти, добытой после 1 января 2012 года на участках недр, расположенных полностью или частично в границах Республики Татарстан или Республики Башкортостан.

Понижающие коэффициенты корректируют базовые налоговые ставки. Коэффициенты предусмотрены прежде всего для нефти (причём для нефти есть как понижающие коэффициенты — Кв, Кз, так и повышающий — Кц). Для независимых (от Газпрома) производителей газового конденсата также предусмотрен понижающий коэффициент. Кроме перечисленного, Налоговый кодекс РФ предусматривает понижающий коэффициент 0,7 для любых видов полезных ископаемых, однако он не имеет широкого применения в виду невозможности выполнить условия для его получения для большинства недропользователей.

Изъятия из объекта налогобложения отличается от ставки 0 тем, что недропользователи, которые добывают ископаемые, исключенные из объекта налогообложения, не обязаны отчитываться по ним перед налоговыми органами. Например, угольные предприятия не обязаны отчитываться по метану угольных пластов, который они добывают попутно с углем. Если бы метан угольных пластов облагался бы по ставке 0, то угледобывающие предприятия все равно не платили бы с него НДПИ, но при этом были бы обязаны вести учет добычи этого ископаемого и отчитываться по нему перед налоговыми органами.

Примечания[править | править код]

Литература[править | править код]

- С. Ю. Шаповалов. «Сложные случаи исчисления НДПИ при добыче золотых, урановых и многокомпонентных руд» — М: «ЮК Шаповалов Петров», 2018

- С. Ю. Шаповалов. «Налогообложение добычи ТРИЗ: Комментарий к статье 342.2 Налогового кодекса РФ и некоторым связанным законоположениям» — М: «Налоговая помощь», 2015

- С. Ю. Шаповалов. Уплата НДПИ при добыче драгоценных металлов. — М: «Налоговая помощь», 2014 — ISBN 978-5-9900-1433-6.

- С. Ю. Шаповалов. Комментарий к Федеральному закону от 28 декабря 2010 года № 425-ФЗ «О внесении изменений в главы 25 и 26 части второй Налогового кодекса Российской Федерации». — М: «ПравоТЭК», 2011.

- С. Ю. Шаповалов. Уплата НДПИ при нефте- и газодобыче. — М: «Налоговая помощь», 2010 — ISBN 5-9900-1432-5.

- Л. П. Павлова, М. М. Юмаев. Налогообложение твердых полезных ископаемых: практика и перспективы. — М., 2010.

- С. Ю. Шаповалов, М. М. Юмаев. Уплата НДПИ при добыче твердых полезных ископаемых и подземных вод. — М.: «Налоговая помощь», 2009.

- М. М. Юмаев. Платежи за пользование природными ресурсами. — М., 2005. — ISBN 5-1727-0086-2.

Источник