Налог на добычу полезных ископаемых в схемах

Схема. Налоги и сборы. Налог на добычу полезных ископаемых. Объект налогообложения

001;

Объект налогообложения (ст. 337 НК РФ)

Добытое полезное ископаемое:

продукция горнодобывающей промышленности и разработки карьеров, содержащаяся в фактически добытом (извлеченном) из недр (отходов, потерь) минеральном сырье (породе, жидкости и иной смеси), первая по своему качеству соответствующая государственному стандарту РФ, стандарту отрасли, региональному стандарту, международному стандарту, а в случае отсутствия этих стандартов — стандарту (техническим условиям) организации. Виды полезных ископаемых — п.2 ст. 337 НК РФ

продукция, являющаяся результатом разработки месторождения, получаемая из минерального сырья с применением перерабатывающих технологий, являющихся специальными видами добычных работ (в частности, сбор нефти с нефтеразливов при помощи специальных установок)

Объектом налогообложения признаются полезные ископаемые:

добытые из недр на территории РФ на участке, предоставленном налогоплательщику в пользование

извлеченные из отходов (потерь) добывающего производства, если такое извлечение подлежит отдельному лицензированию в соответствии с законодательством о недрах (Федеральный закон О недрах)

добытые за пределами РФ на территориях, находящихся под юрисдикцией РФ, арендуемых у иностранных государств или используемых на основании международного договора на участке, предоставленном налогоплательщику в пользование

См. перечень полезных ископаемых, не признаваемых объектом налогообложения

Условия отнесения полезного ископаемого к объекту налогообложения

ПОЛЕЗНОЕ ИСКОПАЕМОЕ — ПРОДУКЦИЯ ГОРНОДОБЫВАЮЩЕЙ ПРОМЫШЛЕННОСТИ И РАЗРАБОТКИ КАРЬЕРОВ

Переделы горнодобывающей промышленности (по ОКВЭД)

Продукция, которая может быть признана объектом налогообложения НДПИ

Переделы обрабатывающей промышленности (по ОКВЭД)

Продукция, которая НЕ может быть признана объектом налогообложения НДПИ

ПОЛЕЗНОЕ ИСКОПАЕМОЕ — ПЕРВАЯ ПРОДУКЦИЯ, ПО СВОЕМУ КАЧЕСТВУ СООТВЕТСТВУЮЩАЯ СТАНДАРТУ

Минеральное сырье

Продукция 0

Продукция 1

Продукция 2

не является объектом НДПИ, если по своему качеству не соответствует стандарту

объект НДПИ — только первая продукция, соответствующая стандарту

вторая и т.д. продукция, по своему качеству соответствующая стандарту — не является объектом НДПИ

3. ПОЛЕЗНОЕ ИСКОПАЕМОЕ — ПРОДУКЦИЯ, СОДЕРЖАЩАЯСЯ

В ФАКТИЧЕСКИ ДОБЫТОМ МИНЕРАЛЬНОМ СЫРЬЕ

Моментом возникновения объекта налогообложения является момент добычи минерального сырья, а не момент извлечения из него полезного ископаемого или момент реализации минерального сырья (полезного ископаемого).

003;

Объектом налогообложения не признаются полезные ископаемые:

общераспространенные (см. п. 6.1 ст.3 Федерального закона <О недрах> ) полезные ископаемые и подземные воды, не числящиеся на государственном балансе запасов, добытых индивидуальным предпринимателем и используемых им непосредственно для личного потребления

добытые (собранные) минералогические, палеонтологические и другие геологические коллекционные материалы

полезные ископаемые, добытые из недр при образовании, использовании, реконструкции и ремонте особо охраняемых геологических объектов, имеющих научное, культурное, эстетическое, санитарно-оздоровительное или иное общественное значение (см. постановление Правительства РФ от 26.12.2001 г. n 900)

полезные ископаемые, извлеченные из собственных отвалов или отходов (потерь) горнодобывающего и связанных с ним перерабатывающих производств, если при их добыче из недр они подлежали налогообложению

дренажные подземные воды, не учитываемые на государственном балансе запасов, извлекаемые при разработке месторождений полезных ископаемых или при строительстве и эксплуатации подземных сооружений

Не может быть признана полезным ископаемым продукция, полученная при дальнейшей переработке (обогащении, технологическом переделе) полезного ископаемого, являющаяся продукцией обрабатывающей промышленности

Актуальная версия заинтересовавшего Вас документа доступна только в коммерческой версии системы ГАРАНТ. Вы можете приобрести документ за 75 рублей или получить полный доступ к системе ГАРАНТ бесплатно на 3 дня.

Купить документ

Получить доступ к системе ГАРАНТ

Если вы являетесь пользователем интернет-версии системы ГАРАНТ, вы можете открыть этот документ прямо сейчас или запросить по Горячей линии в системе.

Разработчик — ООО «КОНСЭКО Пресс»

info@conseco.ru, www.conseco.ru

Компания «КОНСЭКО Пресс» с 1990 года ведет консультационную деятельность и издает пособия по российскому хозяйственному законодательству. «КОНСЭКО Пресс» активно работает с российскими и зарубежными компаниями, федеральными органами власти, с 1995 года является ведущим исполнителем нескольких проектов в области правового образования, реализуемых в рамках межправительственных соглашений и международных программ технической помощи.

Другое направление работы компании — разработка учебных и справочных материалов для предпринимателей, высших учебных заведений юридического и экономического профиля.

Источник

Сущность: В соответствии с Законом РФ «О недрах» пользование недрами в РФ является платным. НДПИ является формой платы за право добычи полезных ископаемых.

Законодательная база:

1. На федеральном уровне

Ø Статья 13 НК РФ (об установлении в РФ),

Ø Глава 26 НК РФ (элементы налога, устанавливающие единый порядок исчисления и уплаты на всей территории РФ).

Налогоплательщики:

Организации и индивидуальные предприниматели, признаваемые пользователями недр в соответствии с законодательством РФ.

Пользование недрами, то есть добыча полезных ископаемых осуществляется на основании специальной лицензии. В течение 30 дней после государственной регистрации лицензии, пользователи недр должны в обязательном порядке встать на налоговый учет в налоговых органах в качестве плательщиков НДПИ.

Объект налогообложения:

1. полезные ископаемые, добытые из недр на территории РФ,

2. полезные ископаемые, добытые из недр за пределами РФ, на территориях, находящихся под юрисдикцией РФ, а также арендуемых у иностранных государств,

3. полезные ископаемые, добытые из отходов добывающего производства.

В соответствии с НК РФне являются объектами налогообложения:

Ø общераспространенные полезные ископаемые и подземные воды, добытые индивидуальным предпринимателем и используемые им для личного потребления,

Ø добытые минералогические, палеонтологические и другие геологические коллекционные материалы,

Ø полезные ископаемые, добытые из недр при образовании, использовании, реконструкции и ремонте особо охраняемых геологических объектов, имеющих научное, культурное, эстетическое, санитарно-оздоровительное и иное общественное значение,

Ø полезные ископаемые, извлеченные из отходов горнодобывающего и связанного с ним производств, если при их добыче они подлежали налогообложению,

Ø дренажные подземные воды, не учитываемые на государственном балансе полезных ископаемых.

Налоговая база:

Определяется налогоплательщиком самостоятельно в отношении каждого добытого полезного ископаемого:

1. как стоимость добытых полезных ископаемых отдельно по каждому их виду, за исключением попутного газа, газа природного и нефти (НБ = стоимость ДПИ),

2. как количество добытых полезных ископаемых в натуральном выражении – при добыче попутного газа, газа горючего и нефти (НБ = количество ДПИ).

Количество добытого полезного ископаемого определяется следующими методами:

1. прямым методом, то есть прямым подсчетом с помощью измерительных приборов и средств

2. косвенным методом, то есть расчетным путем – по показателям содержания добытого полезного ископаемого в минеральном сырье.

Оценка добычи полезных ископаемых производится следующими способами:

1. исходя из цен реализации, сложившихся за налоговый период без НДС, акцизов и государственных субсидий,

2. исходя из расчетной стоимости добытых полезных ископаемых по данным налогового учета.

Стоимость ДПИ = количество ДПИ х цена реализации в налоговом периоде

прямым методом фактическая

косвенным методом расчетная

Налоговый период:

Календарный месяц.

Ставки:

Установлены в процентах, кроме газа попутного, газа природного и нефти. Размер ставки зависит от вида полезного ископаемого, например:

1. 0% (или 0 рублей, в соответствующих случаях) при добыче:

Ø полезных ископаемых в пределах нормативных потерь,

Ø попутного газа,

Ø минеральных вод, используемых в лечебных или курортных целях без их непосредственной реализации,

Ø подземных вод, используемых в сельскохозяйственных целях (орошение, водоснабжение),

Ø в некоторых других.

2. 4% при добыче торфа, угля,

3. 4,8% при добыче руд черных металлов,

4. 5,5% при добыче сырья радиоактивных металлов, соли природной, подземных промышленных вод,

5. 7,5% при добыче минеральных вод,

6. 8% при добыче руд цветных металлов, алмазов, драгоценных и полудрагоценных камней,

7. 419 рублей за 1 тонну добытой нефти обезвоженной, обессоленной и стабилизированной,

8. 147 рублей за 1 000 куб. м при добыче газа горючего природного,

9. другие.

Порядок исчисления:

Путем умножения налоговой базы на ставку, при этом НДПИ исчисляется и уплачивается отдельно по каждому виду полезного ископаемого.

Порядок уплаты:

Налогоплательщик самостоятельно уплачивает налог на основании расчетов, представленных в налоговой декларации безналичным путем с расчетного счета на основании платежного поручения.

Сроки уплаты:

До 25-го числа месяца, следующего за истекшим налоговым периодом, то есть до 25-го числа каждого текущего месяца за предыдущий.

Налоговая декларация представляется до последнего дня месяца, следующего за истекшим налоговым периодом.

Примеры:

№1.

Организация за март добыла 450 т угля, реализовала 260 т. Выручка от реализации, включая НДС, составила 1 456 000 руб.

Требуется:исчислить НДПИ за март, указать срок уплаты.

Решение:

- НДС от реализации = 1 456 000 руб. х 18/118 = 222 102 руб.

- Выручка от реализации без НДС = 1 456 000 руб. – 222 102 руб. = 1 233 898 руб.

- Цена реализации за 1 т в марте = 1 233 898 руб. : 260 т = 4 746 руб.

- Стоимость ДПИ за март (НБ) = 450 т х 4 746 руб. = 2 135 700 руб.

- Ставка НДПИ за добычу угля = 4%

- НДПИ за март = 2 135 700 руб. х 4% = 85 428 руб.

- срок уплаты = до 25 апреля текущего года.

№2.

Организация добыла в июле подземных вод 1 860 куб.м, в том числе отпущено для орошения сельхозугодий 425 куб.м, продано 960 куб.м. Получена выручка 518 000 руб., включая НДС.

Требуется исчислить налог на добычу полезных ископаемых за июль, указать срок уплаты.

№3.

ОАО «Тамиск» осуществляет добычу подземных минеральных вод. В августе текущего года добыла 13 840 куб. м, из которых

- Потери в пределах норм составили 840 куб. м.

- Отпущены санаторию для использования в лечебных целях 7 850 куб. м,

- Проданы 4 100 куб.м,

Выручка от реализации составила 1 451 400 руб., включая НДС.

Требуетсяисчислитьналог на добычу полезных ископаемых за август, указать срок уплаты.

№4.

ОАО «Югнефть» за октябрь текущего года осуществила добычу нефти в количестве 485 000 тонн, попутного газа 18 000 куб. м. Продано в октябре 513 000 тонн нефти и 15 000 куб. м газа. Получена выручка от реализации нефти 153 900 000 руб., от реализации попутного газа 1 800 000 руб. (без НДС и акцизов).

Требуется исчислить налог на добычу полезных ископаемых за октябрь, указать срок уплаты.

Источник

Платежи при пользовании недрами

^К началу страницы

Платежи при пользовании недрами – это совокупность обязательных платежей, уплачиваемых пользователями недр при получении исключительных прав на выполнение определенных видов работ в качестве одного из обязательных условий получения и реализации права пользования нерами:

Разовые платежи

уплачиваются при наступлении определенных событий, оговоренных в Лицензии (ссылка на лицензии)

Сбор за участие в конкурсе (аукционе)

уплачивается при регистрации заявки

Регулярные платежи за пользование недрами

уплачиваются пользователями недр в течение периода действия Лицензии (ссылка), независимо от фактического проведения работ

ФНС России администрирует только регулярные платежи за пользование недрами: осуществляет учет и контроль за правильностью исчисления, полнотой и своевременностью внесения платежей в бюджет

Регулярные платежи за пользование недрами входят в систему обязательных неналоговых платежей, уплачиваемых пользователями недр за предоставление исключительных прав:

Регулярные платежи взимаются за:

- на поиск и оценку месторождений полезных ископаемых, за разведку полезных ископаемых;

- за геологическое изучение и оценку пригодности участков недр для строительства и эксплуатации сооружений, не связанных с добычей полезных ископаемых;

- за строительство и эксплуатацию подземных сооружений, не связанных с добычей полезных ископаемых,

за исключением инженерных сооружений неглубокого залегания (до 5 метров), используемых по целевому назначению.

Регулярные платежи не взимаются за:

- пользование недрами для регионального геологического изучения;

- пользование недрами для образования особо охраняемых геологических объектов, имеющих научное, культурное, эстетическое, санитарно-оздоровительное и иное назначение;

- разведку полезных ископаемых на месторождениях, введенных в промышленную эксплуатацию, в границах горного отвода, предоставленного пользователю недр для добычи этих полезных ископаемых;

- разведку полезного ископаемого в границах горного отвода, предоставленного пользователю недр для добычи этого полезного ископаемого.

Подробнее ст. 11 Закона РФ «О недрах» от 21.02.1992 № 2395-1.

Предоставление недр в пользование

^К началу страницы

Оформляется специальным государственным решением в виде Лицензии

(Лицензия — это документ, который удостоверяет право ее владельца на пользование участком недр в

определенных границах в соответствии с указанной в ней целью в течение установленного срока) на бланке

установленной формы с Государственным гербом РФ и содержит текстовые, графические и иные приложения.

Подробнее см. ст. 11 Закона РФ «О недрах» от 21.02.1992 № 2395-1.

Права и обязанности плательщика

^К началу страницы

Права и обязанности плательщика регулярных платежей за пользование недрами возникают с даты государственной регистрации Лицензии на пользование участком недр.

Получение

лицензии

Приобретение

статуса

недропользователя

Наступление

обязанности

по уплате регулярных

платежей за пользование недрами

Подробнее см. ст. 9 Закона РФ «О недрах» от 21.02.1992 № 2395-1

Порядок расчёта платежа

^К началу страницы

Ставка платежа

| При проведении поисково-оценочных и разведочных работ за 1 ед. площади (км2) | При строительстве и эксплуатации подземных сооружений (не связанных с добычей) за 1 ед. полезного ископаемого, подлежащего хранению |

Конкретный размер ставки устанавливается федеральным органом управления государственным фондом недр или его территориальными органами отдельно по каждому участку недр и предусматривается в Лицензии на право пользования недрами. Перейти или скачать…

Облагаемая

Согласно ст. 43 Закона РФ «О недрах» от 21.02.1992 № 2395-1 облагаемой базой по каждому основанию признается:

При поиске и оценке месторождений площадь лицензионного участка, предоставленного недропользователю, уменьшенная на площадь возвращенной части лицензионного участка и площадь территорий открытых месторождений

При разведке месторождений площадь лицензионного участка уменьшенная на площадь возвращенной части лицензионного участка и площадь участка недр, на которой запасы соответствующего полезного ископаемого (за исключением площади горных отводов) установлены и учтены Государственным балансом запасов (Данные о площади лицензионного участка, площади территорий открытых месторождений, площади возвращенной части лицензионного участка и площади участка недр, на которой запасы соответствующего полезного ископаемого установлены и учтены Государственным балансом запасов содержатся в лицензии на право пользования недрами, либо в изменениях к лицензии или в решении территориального органа Роснедр.).

При строительстве и эксплуатации подземных сооружений, не связанных с добычей полезных ископаемых

(При этом исчисление и внесение в бюджет платежей производится только при проведении работ по строительству и эксплуатации сооружений, связанных с хранением нефти, газового конденсата, природного газа и гелия.) количество полезного ископаемого, подлежащего хранению

Порядок уплаты и представления отчётности

^К началу страницы

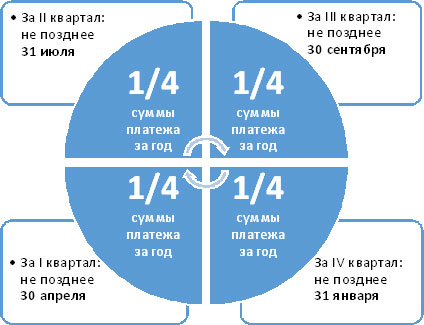

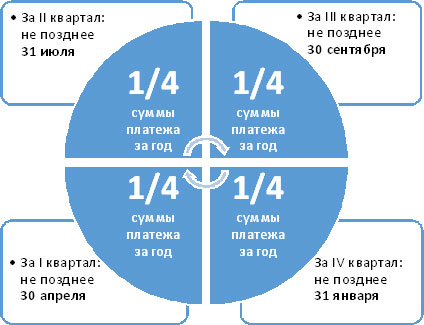

Платежи в размере 1/4 годовой суммы уплачиваются пользователями недр ежеквартально не позднее последнего числа месяца, следующего за истекшим кварталом, равными долями в течение года.

Подробнее см. ст. 43 Закона РФ «О недрах» от 21.02.1992 № 2395-1

Форма отчётности: Расчёт регулярных платежей за пользование недрами пользователи недр представляют в территориальные органы ФНС России и Роснедр по местонахождению участков недр ежеквартально по утвержденной форме.

Льготы

^К началу страницы

Льготы в рамках данного вида платежей не предусмотрены.

Ответственность за нарушение законодательства

^К началу страницы

Налоговые органы с учетом неналогового характера (установлены Законом Российской Федерации «О недрах» от 21.02.1992 N2395-1, не являющимся актом законодательства о налогах и сборах) регулярных платежей за пользование недрами при выявлении нарушений законодательства о недропользовании, в том числе нарушения порядка исчисления и внесения в бюджет регулярных платежей за пользование недрами, порядка представления расчетов, не уполномочены применять предусмотренные действующим законодательством (главой 16 Налогового кодекса Российской Федерации, а также за административные правонарушения, установленные Кодексом Российской Федерации об административных правонарушениях) меры ответственности.

В случае установления фактов, свидетельствующих о нарушении законодательства о недрах, налоговые органы направляют ходатайства в территориальные органы Роснедр и Росприроднадзора об отзыве (приостановлении действия) соответствующей Лицензии на право пользования недрами.

Часто задаваемые вопросы

^К началу страницы

У кого из пользователей недр возникает обязанность по уплате регулярных платежей за пользование недрами? Кто должен уплачивать регулярные платежи?

Согласно п. 1 ст. 43 Закона РФ от 21.02.1992 N 2395-1 «О недрах» регулярные платежи за пользование недрами взимаются за предоставление пользователям недр исключительных прав:

— на поиск и оценку месторождений полезных ископаемых;

— на разведку полезных ископаемых;

— на геологическое изучение и оценку пригодности участков недр для строительства и эксплуатации сооружений, не связанных с добычей полезных ископаемых;

— на строительство и эксплуатацию подземных сооружений, не связанных с добычей полезных ископаемых (включая строительство искусственных сооружений и прокладку кабелей и трубопроводов под водой), кроме инженерных сооружений неглубокого залегания (до 5 м), используемых по целевому назначению.

При этом регулярные платежи за пользование недрами взимаются с пользователей недр отдельно по каждому виду работ, осуществляемых в РФ, на континентальном шельфе РФ и в исключительной экономической зоне РФ, а также за пределами РФ на территориях, находящихся под ее юрисдикцией.

Регулярные платежи за пользование недрами не взимаются:

— за пользование недрами для регионального геологического изучения;

— за пользование недрами для образования особо охраняемых геологических объектов, имеющих научное, культурное, эстетическое, санитарно-оздоровительное и иное значение;

— за разведку полезных ископаемых на месторождениях, введенных в промышленную эксплуатацию, в границах горного отвода, предоставленного пользователю недр для добычи этих полезных ископаемых;

— за разведку полезных ископаемых в границах горного отвода, предоставленного пользователю недр для добычи этих полезных ископаемых.

От чего зависят размеры ставок регулярных платежей?

Конкретный размер ставки регулярного платежа за пользование недрами устанавливают Роснедра (их территориальный орган) отдельно по каждому участку недр, на который выдается лицензия на пользование недрами.

Максимальные и минимальные размеры определяются в зависимости от видов работ и полезных ископаемых.

Ставка регулярного платежа за пользование недрами устанавливается за 1 кв. км площади участка недр в год, за исключением ставки при строительстве и эксплуатации подземных сооружений, не связанных с добычей полезных ископаемых. При хранении нефти и газоконденсата ставка устанавливается за 1 т, природного газа и гелия — за 1000 куб. м.

Каким образом определяется сумма регулярных платежей?

Порядок расчета зависит от вида работ. Платежи устанавливаются в строгом соответствии с этапами и стадиями геологического процесса. При проведении работ по поиску и оценке месторождений полезного ископаемого величина регулярного платежа за год определяется путем умножения ставки регулярных платежей, установленной за проведение этих работ, на облагаемую площадь лицензионного участка. В свою очередь, указанная площадь рассчитывается путем уменьшения площади лицензионного участка недр, предоставленного недропользователю, на площадь территории открытых месторождений и площадь возвращенной части данного участка. При этом площадь возвращенной части лицензионного участка определяется на основании изменений в лицензии на право пользования недрами или решения территориального органа Минприроды, принятых по заявлению пользователя недр.

В случае проведения работ по разведке месторождений полезных ископаемых сумма регулярного платежа также получается в результате умножения ставки регулярных платежей на облагаемую площадь лицензионного участка. Но здесь облагаемая площадь — это площадь участка недр, на которой запасы соответствующего полезного ископаемого (за исключением площади горного отвода и (или) горных отводов) установлены и учтены Государственным балансом запасов.

При строительстве и эксплуатации подземных сооружений, не связанных с добычей полезных ископаемых, сумма регулярных платежей за пользование недрами рассчитывается путем умножения количества полезного ископаемого, подлежащего хранению, указанного в проектной документации на строительство и эксплуатацию подземного сооружения, на ставку регулярного платежа.

Каков порядок уплаты регулярных платежей?

В соответствии с п. 4 ст. 43 Закона о недрах регулярные платежи за пользование недрами уплачиваются пользователями недр ежеквартально не позднее последнего числа месяца, следующего за истекшим кварталом, равными долями в размере 1/4 от суммы платежа, рассчитанного за год (уплата производится по месту нахождения участка недр). (Например, регулярные платежи за II квартал 2013 г. пользователи недр должны уплатить не позднее 31.07.2013.)

Каков порядок определения облагаемой базы (площади лицензионного участка) при получении Лицензии в течение уже начавшегося отчётного квартала?

При расчете регулярных платежей за пользование недрами в случае получения лицензии на право пользования недрами, в том числе в течение уже начавшегося отчетного квартала, следует руководствоваться положениями Закона о недрах и исчислять их как 1/4 суммы платежа, рассчитанного за год.

Какую отчетность нужно составить по регулярным платежам за пользование недрами и куда ее необходимо представить?

Пунктом 6 ст. 43 Закона о недрах на пользователей недр возложена обязанность представления расчетов регулярных платежей за пользование недрами – ежеквартально не позднее последнего числа месяца, следующего за истекшим кварталом.

Расчеты регулярных платежей за пользование недрами представляются в территориальные органы ФНС России по субъектам РФ и уполномоченного Правительством РФ федерального органа исполнительной власти в области природных ресурсов по месту нахождения участков недр.

Особенности регионального законодательства

^К началу страницы

Информация ниже зависит от вашего региона (77 город Москва)

Ваш регион был определен автоматически. Вы всегда можете сменить его, воспользовавшись переключателем в верхнем левом углу страницы.

Региональные особенности отсутствуют

Источник