Роберт кийосаки полезные и вредные расходы

Что такое активы и пассивы, популярно рассказывает Роберт Кийосаки. Но в своих книгах он объясняет эти термины неверно. К сожалению, эту ошибку повторяют его многочисленные последователи. В том числе и Сергей Круз, который рассказывает на страницах этого сайта о правильном составлении личного финансового плана. В своей статье я покажу, в чём состоит ошибка, и почему она мешает верно оценить финансовое состояние человека.

Киойсаки определяет актив как нечто, кладущее деньги в карман. Пассивом он считает нечто, забирающее деньги из кармана. В качестве примера он всегда приводит дом, в котором человек живёт, и обзывает его пассивом. Сергей Круз по аналогии считает пассивом автомобиль, если его владелец просто ездит на нём по своим делам.

Приверженцы такой точки зрения считают активом лишь ту недвижимость, которая сдаётся внаём. Они полагают, что личный автомобиль только тогда может быть назван активом, когда его владелец зарабатывает на нём деньги, сдавая его в аренду или работая водителем такси. Имеет ли такая точка зрения практическое применение? Нет, потому что вносит неопределённость.

Допустим, владелец машины подрабатывает таксистом лишь по воскресеньям. Можно ли считать, что автомобиль на одну седьмую является активом, а в ночь на понедельник превращается обратно в тыкву пассив?

Моя мама сдаёт внаём одну комнату в свое квартире. Арендная плата перекрывает стоимость коммунальных услуг летом, а зимой (из-за отопления) не перекрывает. Означает ли это, что «активность» или «пассивность» квартиры – явление сезонное? А что если зима тёплая?

Этими примерами я показываю вам, что деление на активы и пассивы «по-кийосаковски» не имеет практического применения. Информация о том, что предмет является активом (пассивом), никак не используется. Пользу приносят лишь сведения о том, сколько он приносит (отнимает) в месяц или в год. К этим цифрам мы ещё вернёмся.

К активам относится всякое имущество или право, которое вы создали, приобрели или получили. Это – ценность, которую можно обменять на другую ценность (например, продать). Согласно такому определению, к активам, например, относится:

- недвижимое имущество, в т.ч. земля;

- движимое имущество (транспорт, инструмент, произведения искусства, коллекции монет и т.д.);

- имущественные права, в т.ч. на недвижимость, на ценные бумаги;

- банковские счета в рублях и валюте;

- драгоценные металлы и камни, в т.ч. обезличенные металлические счета;

- брокерские и инвестиционные счета;

- выданные кредиты.

К пассивам относится всякое обязательство, которое возникло у вас либо перешло к вам в результате каких-то событий. Это – имущество (право) других лиц. Согласно такому определению, к пассивам можно отнести все виды долгов и кредитов. Например, долг соседу или взятый у банка кредит.

Особым видом пассива является собственный капитал. Собственный капитал человек должен, но должен самому себе. Эта сумма как раз является показателем финансового состояния человека. В англоязычной среде ему соответствует слово fortune. Как посчитать благосостояние человека? Весьма просто. Наверняка вы уже догадались.

Личные финансы всегда находятся в равновесии. Колонка активов в сумме всегда равна колонке пассивов. Другими словами, всё, что вы имеете, вы должны: либо себе, либо другим, либо в пропорции.

Всё в порядке, всё в балансе

Представьте, что вы находитесь нигде. У вас в руке кошелёк, в котором 1000 рублей. У вас нет долгов. Вся эта тысяча – ваша. Как выглядит ваш балансовый отчёт?

Вы идёте дальше, в никуда, и видите банк. Вежливый клерк предлагает вам депозит под N% годовых (N > 0). Вы полагаете, что в ближайшее время деньги вам вряд ли понадобятся, и откладываете 900 рублей «на потом». 100 рублей оставляете на всякий случай. Ваш баланс изменился, но равновесие осталось:

Спустя 2 часа вы где-то нашли ещё полтинник. Результат:

Дальше вам встретился некто, предложивший деньги в долг. Вы, не долго думая, согласились и прокредитовались на миллион в крупных купюрах. На балансе появился новый вид пассивов:

Как видно из этого примера, сколько ни бери в долг, стоишь ты всё равно 1050 рублей.

Невдалеке вы видите автомагазин. Заходите туда, открыв дверь ногой. Покупаете новый авто за 800 тысяч, платите наличными. Поздравляю! Вы приобрели новый вид активов:

Известно, что когда машина выезжает за ворота автосалона, она мгновенно теряет в стоимости как минимум 10%. Будем честны с собой и подправим балансовый отчёт, уменьшим стоимость актива «Автомобиль» на 80 тысяч рублей. Из-за убытка собственный капитал станет отрицательным:

Человек с отрицательным собственным капиталом называется банкрот.

Показательное вычисление

Сам по себе собственный капитал не является показателем богатства или бедности. Он лишь отражает мгновенное (текущее) финансовое состояние. Ведь если вы зарабатываете 8 миллионов в день и мало тратите, то минус 80 тысяч вряд ли повлияют на ваше финансовое положение. Для оценки финансового положения человека нужно прочитать отчёт о его доходах и расходах.

Как выглядит балансовый отчёт? Лично я использую его в виде таблицы. Возьмите этот шаблон и заполните его для своей конкретной ситуации. В комментариях к этой статье ответьте, пожалуйста, на пару вопросов:

- Резервный фонд больше, чем сумма ваших расходов за 3 месяца?

- Есть ли у вас инвестиционный фонд – гарантия обеспеченной старости?

- Какую долю составляют «иные активы»?

- Каков Fortune по сравнению с вашим годовым доходом?

- Какова доля (в %%) всех ваших обязательств по сравнению с годовым доходом?

Какие ответы являются правильными, напишу в следующей статье.

Источник

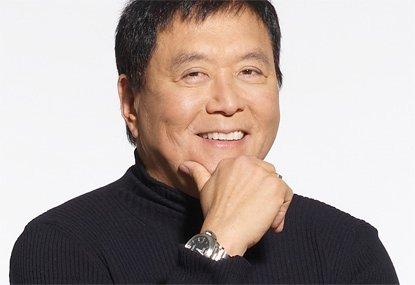

Роберт Кийосаки — это бизнесмен, инвестор, педагог и, конечно же, всемирно известный автор книг по управлению личными финансами. Пишет Кийосаки много: из-под его пера вышло более 26 книг, в том числе бестселлер «Богатый папа, бедный папа». Эта и другие его книги переведены на 51 язык и продаются в 109 странах мира, общий объём продаж — более 27 миллионов экземпляров.

Как сделать так, чтобы в кармане всегда были деньги?

В этой статье мы выделили главное правило богатства, что красной нитью проходит практически через все книги Роберта. Это правило настолько простое, насколько эффективное. Не у всех нас есть время на чтение книг, поэтому СиЗОЖ подготовил для вас, уважемые друзья, краткий обзор главного правила обращения с деньгами от Роберта Кийосаки. Никакой воды, только конкретные факты, рекомендации и наглядные примеры. Итак, вы готовы стать богатым?

«Помните о разнице между активами и пассивами, и покупайте активы!»

✅ Активы — это то, что приносит доход.

? Пассивы — это то, что приносит расходы.

«И это всё???» — спросите вы. Да, это и есть главное правило богатства. Это то, над чем большинство людей даже не задумываются. Всё идёт по привычному сценарию:

1) Бедные люди в основном приобретают пассивы, сосущие из них деньги. Именно поэтому бедняки редко становятся богатыми.

2) И наоборот, богатые люди в первую очередь покупают активы, и лишь небольшую часть своих средств тратят на пассивы.

Другими словами, была, есть и будет такая тенденция: бедные беднеют, а богатые богатеют. Причина в том, что люди по разному распоряжаются своими средствами. Покупайте активы, друзья, и будете богаты. А теперь давайте на конкретных примерах разберём, что же это такое — активы и пассивы.

Активы — это то, что приносит доход

И поступление денег от активов должно быть постоянным. Начавшись с тоненького ручейка, при следовании этой стратегии вы рано или поздно получите бурный поток денежных средств. Главное — активов должно быть больше, чем пассивов.

Активами могут быть инвестиции, вложения, пассивный доход, короче, всё то, что помогает вам зарабатывать деньги.

❓ Является ли дом активом? Если вы сдаёте его и получаете постоянный доход, то да. Если же из-за него вы получаете регулярные траты типа оплаты ипотеки, коммунальных услуг, ремонта и прочего, но ничего на этом доме не зарабатываете, то такой дом можно назвать пассивом.

«Как же так? — спросит любопытный читатель, — ведь мой дом можно всегда продать, к тому же недвижимость постоянно растёт в цене!» В этом есть своя правда. Если покупать недвижимость с целью дальнейшей перепродажи, то такой дом будет является активом. Однако смотрите, как интересно получается: до тех пор, пока дом не продан, он не является активом, поскольку не приносит вам дохода. А когда дом продан, то это уже не ваш актив, так как он больше вам не принадлежит и, соответственно, дохода приносить не может. Таким образом, дом может быть активом, если он приносит регулярный доход от сдачи его в аренду, и с натяжкой дом можно считать активом, если он построен / куплен для перепродажи. Иначе — это пассив.

❓ Является ли машина активом? Да, если она помогает вам зарабатывать деньги (прибыли от неё должно быть больше, чем убытков). Если же это просто понты, к тому же купленные не по средствам (в кредит), то такое приобретение является пассивом. Оно будет постоянно жрать ваши деньги, мешая вложить их во что-то действительно полезное и приносящее прибыль.

Подобным образом дело обстоит и со всем остальным, в том числе с бытовой техникой. Если вы пока не можете позволить себе какие-то вещи (например, огромный телевизор, мощный компьютер, айфон последней версии и так далее), то ни в коем случае не берите их в кредит. Лучше возьмите что-то попроще, но избавьте себя от этой кабалы. Либо купите активы, получите с них доход и приобретите понравившиеся вам вещи уже без всяких кредитов.

Друзья, приток денег должен быть больше, чем их отток. Активов должно быть больше, чем пассивов. Если у вас обратное соотношение, то нужно срочно что-то менять.

Пассивы — это то, что приносит расходы

Фактически, пассивы — это противоположность активов. Это всё то, что вытягивает деньги.

Если взять ту же бытовую технику, то она чаще всего является пассивом (конечно, есть исключения, когда эта техника помогает вам зарабатывать, тогда это актив). Почему пассив? Смотрите сами! Во-первых, вы купили эту вещь, тем самым уже потратив средства. Во-вторых, вы навряд ли сможете продать эту вещь с выгодной для себя, так как бытовая техника, как правило, стремительно дешевеет из-за бурного научно-технического прогресса.

Долги, кредиты (в том числе кредитные карты) — это пассивы. Конечно, бывают исключения (например, вы взяли денег в долг на открытие своего бизнеса, и в дальнейшем эти траты многократно окупятся). Так или иначе, сейчас мы говорим о наиболее распространённых случаях, в которых долги и кредиты являются самыми что ни на есть пассивами. Если вам часто приходится занимать деньги в долг, брать и выплачивать кредиты, то это значит, что вы живёте не по средствам. И чем глубже долговая яма, тем сложнее из неё выбраться.

Что же можно сделать с пассивами? Главное — постараться сократить количество пассивов. Денежный приток от активов должен быть больше, чем отток от пассивов. Звучит вроде бы просто, но зачастую мы просто забываем о нужном соотношении, и по привычке окружаем себя регулярными пассивными расходами.

ЗАКЛЮЧЕНИЕ

Главное правило богатства от Роберта Кийосаки заключается в следующем.

Активы — это то, что приносит деньги.

Пассивы — это то, что забирает деньги.

Следует покупать больше активов, чем пассивов.

Вот и всё! Применяйте это простое правило по управлению своими финансами на практике, и ваше финансовое положение значительно улучшится.

Источник

Много работайте. Мало тратьте. Откладывайте разницу. Заставьте ваши активы работать на вас. Вот и все финансовые консультации, которые могут понадобиться. Остальное — мелкие подробности или вода для объема.Или же просто ерунда.

Много работайте. Мало тратьте. Откладывайте разницу. Заставьте ваши активы работать на вас. Вот и все финансовые консультации, которые могут понадобиться. Остальное — мелкие подробности или вода для объема.Или же просто ерунда.

Роберт Кийосаки — американский инвестор, предприниматель, автор супербестселлера «Богатый папа, бедный папа». В интернете есть видео-ролик, который называется «Заклание священной денежной коровы» («Shooting The Sacred Cows Of Money»). В этом видео Кийосаки и его друзья на протяжении 68 минут рассказывают, как стать богатым.И в этом видео звучит невероятно много красивых глупостей.

Утверждается, что первый шаг на пути к успеху — освободить себя от ловушки комфортной трудоустроенности и стать предпринимателем или инвестором. Хорошо.

Дальше идет глупость:

«Если вы работаете по найму, у вас всего один клиент: ваш наниматель. Когда я был наемным работником, я не контролировал свою жизнь. Теперь, когда я предприниматель, у меня сотни тысяч клиентов, и если один из них меня увольняет — ничего страшного. Мой риск значительно снизился, почти исчез. Идя на работу, вы каждый день рискуете. Когда вы предприниматель — если что-то идет не так, всегда можно придумать что-нибудь и спасти ситуацию».

Четверть стартапов закрываются в течение первого года, а за первые десять лет исчезает 71% компаний. Не очень похоже на ничтожный риск. При этом за прошлый год были уволены менее 11% служащих, и большинство нашли работу за два месяца или быстрее.

Предпринимательство — это здорово. Но делать вид, что у владельца бизнеса все под контролем — безумие. Посмотрите на GT Advanced Technologies (OTCMKTS: GTATQ). Еще недавно компания стоила миллиард долларов. А пару недель назад они объявили о банкротстве из-за потери одного клиента.

Авторы видео обвиняют систему образования: дескать она прививает рабское сознание.

«Когда вы учились, вам ведь не говорили, что научат быть предпринимателем? Такого понятия просто нет. Там рассказывают, что если хорошо учиться, можно найти хорошую работу и сделать карьеру. Это единственный вариант, который признает система образования».

Бизнес-школы существуют по всему миру. В США как минимум 224 колледжа предлагают получить диплом в области предпринимательской деятельности или в сфере малого бизнеса. И у нас в России функционируют 111 бизнес-школ, выпускающих предпринимателей и инвесторов.

Дальше Кийосаки раскрывает еще одну проблему работы за зарплату:

«Сотрудников за промахи наказывают или увольняют. А предприниматели и инвесторы учатся на своих ошибках и потому богатеют».

Ну да, конечно. Ни один наемный работник ничему не научился на своих ошибках, а инвесторы никогда не ошибаются дважды.

И еще немного о том, какой же это ад — работа по найму:

«Средний реальный доход с учетом инфляции падает. Так что чем больше работаешь, тем меньше получаешь — спасибо правительству и Федеральному резерву, которые крадут у нас деньги через инфляцию».

Инфляция в родной для Кийосаки стране США последние десять лет была рекордно низкой: 2,3% в год по сравнению со средним значением 3,6% в год с 1950 года.

Реальный медианный доход упал, потому что 117% доходов экономики с 2009 года оказались в руках у 10% населения, чего никогда ранее не было.

Далее Кийосаки просвещает относительно пенсионных сбережений:

«До 1971 года, начав работать, ты откладывал на пенсию 10% дохода, так что после 60 лет на эти сбережения можно было жить. В 1971 году все изменилось, поскольку правительство начало печатать деньги. Это и вызывает инфляцию и снижение покупательной способности. Люди думают, что они в 50-х, когда, имея 50 или 100 тысяч долларов, можно было выйти на пенсию».

Это уже просто бред. В США с 1950 по 1971 год реальные (с учетом инфляции) краткосрочные процентные ставки в среднем составляли всего 1,4%. А каждый седьмой месяц в среднем — и вовсе отрицательными. И даже в 1950 году 47% мужчин старше 65 лет продолжали работать, потому что не могли себе позволить выйти на пенсию. К 2010 году работали всего 22,1% пожилых мужчин — то есть на самом деле пенсия стала доступнее.

Кийосаки продолжает:

«Для моих папы и мамы, поколения Второй мировой, было логично откладывать деньги. Для нас, поколения бэби-бума, и для всех, кто младше, копить бессмысленно — инфляция все съест».

Ровно наоборот. С 1920 по 1980 г. реальная (с учетом инфляции) доходность по акциям составляла в среднем 6,77% в год. Десятилетние облигации давали 1,08%. С 1980 по август 2014 года доходность по акциям составляла 8,02% в год, а по облигациям 5,11%. Это данные исследования Deutsche Bank (XETRA: DBK) по долгосрочной доходности активов (с учетом инфляции). Так что реальные доходы поколения бэби-бума были гораздо выше доходов предыдущих поколений.

Кийосаки утверждает, что у бедности наемных работников четыре причины:

1. Налоги

«Налоги повышаются, следуя за правительственной эмиссией денег».

Ну и что? Где связь между налоговой ставкой, которую устанавливают Конгресс и президент, и денежно-кредитной политикой ФРС? Во время эмиссии ФРС в 2010 году налоги на служащих были значительно снижены. И надо сказать, что в 2010 году, когда это видео было снято, налоги в процентах от ВВП были самыми низкими за 50 лет.

2. Долги

«Кредиты и использование кредитных карт».

Тут уместно будет вспомнить, что клиентам, которые жаловались, что не могут позволить себе обучающий курс Кийосаки по торговле недвижимостью за 000, автор советовал увеличить лимит кредитной карточки.

3. Инфляция

«Инфляция растет, налоги растут, цены растут, и так по кругу».

Это просто бессмысленная чушь.

4. Пенсия

«Вам нужно откладывать на старость».

Ну да, конечно, американцы беднеют из-за того, что откладывают на пенсию!

Вот что Кийосаки и его друзья думают об экономии:

«Экономить не очень приятно. Это угнетает. Почему вы тратите меньше, чем могли бы себе позволить?»

Ну, все просто реалисты.

А вот его мнение:

«К сожалению, многим людям приходится экономить, поскольку ФРС печатает столько денег, что инфляция и налоги растут».

Экономить никого не заставляют. Кажды вправе тратить все, что заработал. Просто из-за роста инфляции и налогов экономить становится труднее.

Еще глупость:

«Если вы работаете за зарплату, у вас один источник дохода и один работник, у которого в сутках всего 24 часа. Вы не можете работать бесконечно много, есть предел. Таким образом, вы вынуждены экономить».

Наоборот. Это люди с высокими доходами могут не тратить весь доход. Человеку с низкой зарплатой только и хватает, что на самое необходимое. «Я зарабатываю так мало, что много откладываю», — звучит странно.

Еще совет из видео:

«Если вам нужна новая машина, сначала заведите актив. Пусть доход от актива покроет платежи за автомобиль. Это не экономия, это увеличение возможностей путем увеличения активов. Что, в свою очередь, увеличивает ваш доход и дает возможность покупать всякие приятные вещи».

Есть два способа приобрести актив: экономия или кредит. Видимо, не следует иметь сбережения, потому что экономия — это плохо. Таким образом, вы можете купить его полностью в долг. Если вам интересно, почему это не лучшая идея, возьмите в библиотеке подшивку газет за 2008 год.

А вот рассуждение об акциях:

«Представим, что вы пришли в банк вложить деньги в паевой фонд. Но попросите у сотрудника банка кредит на покупку пая, и он вам откажет. А когда мы приходим и просим заем на дом, банковские работники чуть ли не прыгают от радости. Они продают пай, но не готовы одолжить под него денег. Стоит насторожиться».

По состоянию на август банкиры одолжили инвесторам почти полтриллиона долларов на покупку акций и бумаг фондов акций. Не нужно просить кредит на покупку акций у банка — большинство брокерских счетов автоматически дают возможность покупать с плечом.

В общем, не верьте всем советам на слово, смотрите в оба и думайте своей головой.

Источник: insider.pro

Источник