Срок полезного использования нма по мсфо

Многие компании идут на огромные издержки, рассчитывая получить выгоды в будущем.

Например, компании платят зарплату разработчикам программного обеспечения, которые разрабатывают какую-либо игру или приложение.

Но как следует учитывать такие расходы?

Неправильно включать зарплату этих инженеров в прибыль или убыток в полном объеме, в период признания этих расходов, поскольку компания будет извлекать выгоду из этих расходов в будущем.

Или, другими словами: затраты, понесенные сегодня, должны быть соотнесены с доходами в будущем, что представляет собой принцип соответствия.

Эта проблема часто возникает при учете нематериальных активов. Рассмотрим основные правила учета НМА в соответствии с МСФО (IAS) 38 «Нематериальные активы».

[см. полный текст стандарта]

Учет каких активов попадает под действие МСФО (IAS) 38?

Стандарт МСФО (IAS) 38 предписывает правила учета всех нематериальных активов, за исключением нематериальных активов, охватываемых другими стандартами.

Активы, которые не попадают по действие IAS 38 и учитываются в соответствии с иными стандартами:

- Отложенные налоговые активы — МСФО (IAS) 12 «Налоги на прибыль»,

- Гудвил — МСФО (IFRS) 3 «Объединения бизнесов»,

- Нематериальные активы, удерживаемые для продажи, — МСФО (IFRS) 5 «Долгосрочные активы, предназначенные для продажи и прекращенная деятельность»,

- Финансовые активы — МСФО (IAS) 32 «Финансовые инструменты: представление» и МСФО (IFRS) 9 «Финансовые инструменты»,

- Активы, охватываемые МСФО (IFRS) 6 «Разведка и оценка запасов полезных ископаемых»,

- Расходы на разработку и добычу полезных ископаемых, нефти, природного газа и других невосстанавливаемых ресурсов.

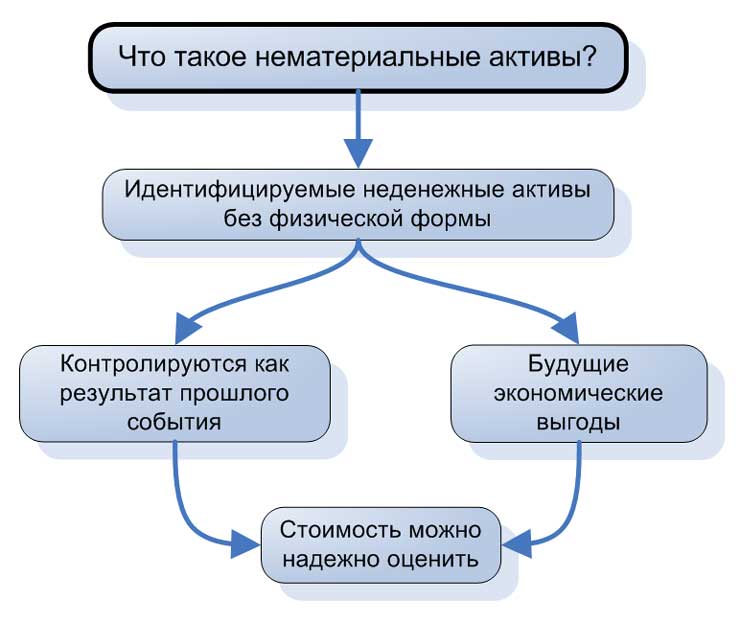

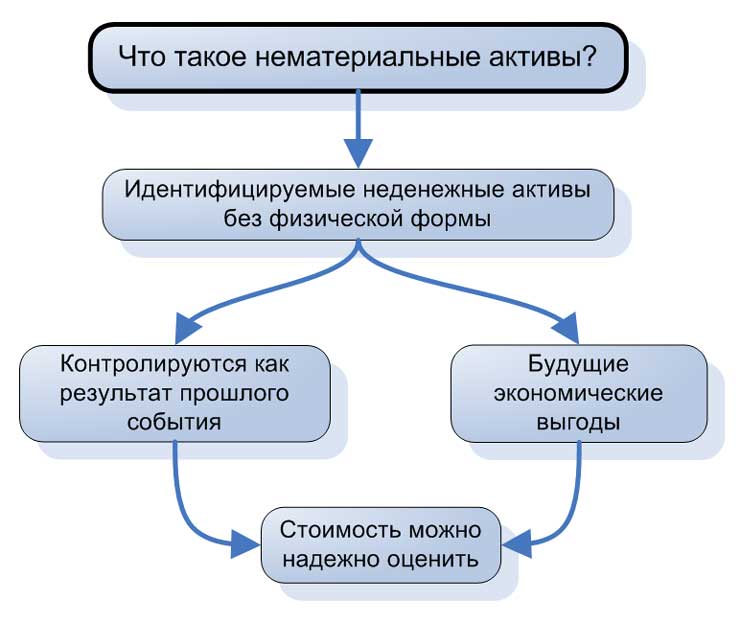

Что такое нематериальный актив?

Нематериальный актив (НМА, англ. ‘intangible asset’) — это идентифицируемый неденежный актив без физической формы.

Это определение из параграфа 8 IAS 38.

Люди могут интерпретировать это определение по-разному, в зависимости от того, что им нужно, и поэтому в МСФО (IAS) 38 приводится подробное руководство по применению этого определения.

Что такое нематериальные активы?

Что такое нематериальные активы?

Более подробно об идентификации нематериальных активов см. здесь.

Когда и как можно признать нематериальный актив?

Иногда бывает, что ваш объект учета соответствует всем критериям и имеет все характеристики нематериального актива, но вы все еще не можете признать его в своих финансовых отчетах.

Причиной такой ситуации может быть то, что ваш актив не соответствует критериям признания.

Вы можете признать нематериальный актив только тогда, когда:

- Возможны будущие экономические выгоды от актива;

- Стоимость актива можно надежно оценить.

О критериях признания НМА см. здесь.

Как учитывать НМА, созданные компанией?

Когда вы фактически покупаете какой-либо актив у кого-то другого, относительно легко решить, является ли он нематериальным активом или расходами.

Кроме того, в этом случае более вероятно, что критерии признания выполнены.

Но как насчет ситуации, когда вы сами создаете нематериальные активы?

Эта область действительно весьма сложная и запутанная, и поэтому МСФО (IAS) 38 предлагает конкретные рекомендации для учета созданных компанией нематериальных активов.

Исследования.

Исследования (англ. ‘research’) — это изыскания, с помощью которых вы хотите приобрести некоторые информационные знания.

Например, вы исследуете различные альтернативы для своего нового программного продукта.

Или вы изучаете конкурирующие продукты на рынке, изучаете их возможности и пытаетесь выявить собственные недостатки, чтобы разработать лучший продукт.

Вы НЕ МОЖЕТЕ капитализировать расходы на исследования. Вы должны относить их на прибыли и убытки по мере возникновения.

Также необходимо предупредить, что любые технико-экономические обоснования, оценивающие, является ли проект жизнеспособным или нет, являются исследованиями и должны быть отнесены на РАСХОДЫ в составе прибылей и убытков.

Это в равной степени относится и к значительным расходам. И это также относится как к собственным исследованиям, так и к исследованиям, проводимым сторонними организациями.

Разработки.

Разработки (англ. ‘development’) обычно осуществляются после фазы исследований.

На стадии разработки вы планируете или разрабатываете новые продукты, материалы, процессы и т. д. — ПЕРЕД началом коммерческого производства или использования.

Крайне важно отличать разработки и исследования, потому вы МОЖЕТЕ КАПИТАЛИЗАТЬ расходы на разработки.

Вы должны соблюсти 6 критериев, прежде чем сможете капитализировать эти расходы:

- Вероятные будущие экономические выгоды от актива,

- Намерение завершить разработку НМА и использовать / продать актив,

- Наличие достаточных и доступных ресурсов для завершения разработки и использования / продажи актива,

- Возможность использования / продажи актива,

- Техническая осуществимость стадии разработки,

- Затраты на разработки можно надежно оценить.

[см. параграф IAS 38.57]

Вы можете капитализировать расходы на разработки только тогда, когда выполнены все 6 критериев — не раньше.

Кроме того, вы не можете капитализировать их ретроспективно.

Например, предположим, что вы потратили 5 000 д.е. на разработки в мае 20×1 года и еще 10 000 д.е. в сентябре 20×1 года.

Если вы выполнили все 6 условий в августе 20X1 года, вы можете капитализировать только 10 000 д.е. в сентябре. Расходы в размере 5 000 д.е., понесенные в мае, должны списываться на прибыли и убытки.

Учет гудвила.

Никогда не капитализируйте гудвил, созданный самой компанией.

Вы можете признать только гудвил, приобретенный при объединении бизнеса, но эта ситуация попадает в сферу действия другого стандарта — МСФО (IFRS) 3.

Учет прочих НМА, созданных самой компанией.

Возможно, вы создали некоторые другие нематериальные активы, такие как бренды, клиентские базы, фирменные наименования и т.п.

МСФО (IAS) 38 запрещает капитализировать эти активы, если они созданы самой компанией, потому что оценить их стоимость трудно (если вообще возможно).

Как оценить первоначальную стоимость нематериальных активов?

Первоначальная оценка нематериального актива зависит от того, как вы приобрели этот актив.

Обобщим эти ситуации в следующей таблице:

Как приобретен актив? | Оценка первоначальной стоимости |

|---|---|

Отдельное приобретение | По стоимости приобретения — см. ниже |

Создан самой компанией | Непосредственно связанные (прямые) затраты, понесенные после того, как актив начал соответствовать 6 критериям — см. выше |

В результате объединения бизнесов | Справедливая стоимость на дату приобретения |

За счет государственных субсидий | Справедливая стоимость или номинальная сумма + прямые затраты |

В рамках обмена активами | Справедливая стоимость; если это невозможно, то балансовая стоимость активов |

Стоимость отдельного приобретения нематериального актива.

Стоимость отдельно приобретенного нематериального актива описана в параграфе 27 IAS 38:

- Покупная цена, плюс импортные пошлины и невозмещаемые налоги, менус скидки,

- Любые прямые затраты на подготовку актива к его предполагаемому использованию.

О капитализации затрат в стоимости долгосрочных активов более подробно написано здесь. О том, какие именно затраты можно капитализировать — здесь.

Как осуществлять последующую оценку и учет?

Впоследствии нематериальные активы оцениваются очень точно так же, как основные средства.

Вы можете выбрать одну из двух моделей:

- Модель первоначальных затрат (англ. ‘cost model’): нематериальный актив учитывается по его себестоимости за вычетом накопленной амортизации и накопленного убытка от обесценения.

- Модель переоценки (англ. ‘revaluation model’): нематериальный актив учитывается по справедливой стоимости на дату переоценки за вычетом накопленной амортизации и накопленного убытка от обесценения.

К этому нужно добавить, что модель переоценки достаточно редко применяется для нематериальных активов, поскольку для подобных активов обычно нет активного рынка, позволяющего определить справедливую стоимость.

Вы не можете применять модель переоценки для брендов, фирменных наименований, патентов, товарных знаков и аналогичных активов.

Причина в том, что эти активы очень специфичны и уникальны, и не торгуются на активном рынке.

Бухгалтерские проводки по амортизации и переоценке — , поскольку почти такие же, как и при учете основных средств.

Амортизация и срок полезного использования НМА.

Как и в случае основных средств, амортизация представляет собой распределение амортизируемой суммы нематериального актива в течение срока его полезного использования.

Здесь вам нужно определить:

- Сколько амортизировать или амортизируемую сумму (стоимость — остаточная стоимость),

- Как долго амортизировать или каков срок полезного использования актива, и

- Как амортизировать или какой метод амортизации применять.

Есть одна специфическая особенность в отношении амортизации НМА — это срок полезного использования (англ. ‘ useful life ‘).

Нематериальные активы могут иметь:

- Конечный срок полезного использования (англ. ‘finite useful life’): в этом случае вы можете оценить срок службы актива, например, для программного обеспечения, или

- Неопределенный срок полезного использования (англ. ‘indefinite useful life’): нет прогнозируемого предельного периода, в течение которого актив будет генерировать денежные потоки. Это, например, относится к брендам.

Когда у вас есть актив с неопределенным сроком полезного использования, вы НЕ ДОЛЖНЫ его амортизировать.

Вместо этого вы должны пересматривать срок полезного использования актива в конце каждого финансового года и искать индикаторы обесценения.

Когда прекращать признание нематериального актива?

Вы должны прекратить признание нематериального актива:

- При выбытии актива или

- Когда от актива больше не ожидается будущих экономических выгод.

Прибыль или убыток от прекращения признания нематериальных активов рассчитывается как:

- Чистый доход от выбытия (продажи), минус

- Балансовая стоимость актива.

Доход или убыток от выбытия признается в составе прибыли или убытка.

Источник

МСФО 38 раскрывает особенности учета активов, не имеющих материально-вещественной формы. Из нашей статьи вы узнаете о порядке оценки их балансовой стоимости и сопутствующих учетных параметров.

Нематериальный актив по МСФО 38

Достоверность отражения в отчетности информации о нематериальных активах (НМА) во многом зависит от глубины понимания используемых в стандарте терминов, правильной классификации актива в качестве нематериального, а также адекватной оценки (первоначальной и последующей) учетных параметров (первоначальной и ликвидационной стоимости, срока полезного использования и др.).

Исходя из МСФО 38, НМА — это актив:

- идентифицируемый;

- немонетарный;

- не имеющий материальной формы.

Первые 2 из вышеуказанных терминов непривычны для бухгалтера, впервые столкнувшегося с международными нормами учета НМА, и требуют отдельных пояснений.

В соответствии с п. 12 МСФО 38 идентификация НМА — это возможность:

- физически отделить его от остальных активов фирмы;

- использовать актив в качестве самостоятельного предмета сделки;

- точно оценить будущие экономические выгоды, связанные с конкретным НМА.

Термин «немонетарный актив» в МСФО 38 не расшифровывается, однако противоположен по значению понятию «монетарный актив», означающему деньги или активы, подлежащие получению в денежной форме.

Учитывая, что НМА — это актив, отразить его в балансе возможно, если для фирмы он является:

- подконтрольным;

- потенциально экономически выгодным.

К примеру, контроль над НМА может характеризоваться способностью фирмы:

- обеспечить поступление экономических выгод от его использования;

- ограничить доступ к указанным выгодам третьих лиц.

Потенциальные выгоды оцениваются на основе профессионального суждения руководства фирмы и могут заключаться в увеличении поступлений и выгод, снижении расходов и др.

Оценка НМА

Первоначальная оценка НМА в соответствии с МСФО 38 производится по-разному в зависимости от способа его появления в компании.

К примеру, первоначальная стоимость актива (ПС) определяется следующим образом:

- при отдельном приобретении НМА ПС включает стоимость его покупки, импортные пошлины, невозмещаемые налоги и связанные с подготовкой актива к эксплуатации расходы;

- в случае слияния бизнесов ПС тождественна справедливой стоимости (СС) на дату приобретения;

- если НМА приобретен за счет госсубсидии, ПС возможно сформировать одним из 2 способов: по СС или номинальной стоимости (плюс затраты на подготовку к использованию);

- при обмене активами ПС оценивается по СС (если она может быть определена) или балансовой стоимости переданного актива.

Для последующей оценки НМА могут использоваться следующие методы:

- по себестоимости;

- справедливой стоимости.

При этом из указанных стоимостей вычитаются суммы накопленной амортизации и убытков от обесценения.

Срок полезного использования и амортизация НМА по МСФО 38

Указанные понятия тесно взаимосвязаны — данное утверждение справедливо как для международного, так и для отечественного учета НМА. Однако по МСФО 38 срок полезного использования (СПИ) НМА может быть 2 видов:

- конечным;

- неопределенным.

ВАЖНО! В соответствии с п. 88 МСФО 38 НМА рассматривается как актив с неопределенным СПИ, если отсутствует ограничение отрезка времени, в течение которого ожидается создание активом чистых денежных потоков.

Такая двойственность СПИ влияет на возможность (или ее отсутствие) амортизации НМА. Актив подлежит амортизации только в том случае, если имеет конечный СПИ.

В качестве методов начисления амортизации НМА МСФО 38 допускает следующие:

- линейный;

- уменьшаемого остатка;

- пропорционально выработке.

ВАЖНО! Согласно п. 104 МСФО 38 метод амортизации и конечный СПИ подлежат анализу (как минимум 1 раз в год перед составлением отчетности) и пересмотру, если предыдущие расчетные оценки изменились.

О применяемых в РФ методах амортизации см. в статьях, размещенных на нашем сайте:

- «Какой выбрать метод начисления амортизации в налоговом учете?»;

- «Как правильно применять кумулятивный метод амортизации?».

Итоги

Для признания актива нематериальным требуется соблюдение условий, предусмотренных МСФО 38. Правильная первоначальная и последующая оценка НМА, а также своевременный анализ соответствия исходных оценок ожидаемым позволит добиться достоверного отражения данных активов в отчетности.

Источник

Актуально на: 21 мая 2018 г.

Порядок оценки балансовой стоимости нематериальных активов (НМА), раскрытия определенной информации об НМА, а также порядок бухгалтерского учета НМА, не раскрытого в иных стандартах, регламентируется Международным стандартом финансовой отчетности 38 «Нематериальные активы».

Указанный стандарт был введен в действие на территории РФ Приказом Минфина от 28.12.2015 № 217н.

МСФО 38 должен применяться при учете НМА, за исключением:

- НМА, находящихся в сфере действия другого стандарта;

- финансовых активов, как этот термин определен в МСФО (IAS) 32 «Финансовые инструменты: представление»;

- признания и оценки активов, связанных с разведкой и оценкой (МСФО (IFRS) 6 «Разведка и оценка запасов полезных ископаемых»);

- затрат по разработке и добыче минеральных ресурсов, нефти, природного газа и аналогичных невозобновляемых ресурсов.

При этом если какой-либо другой стандарт предписывает порядок учета конкретного вида НМА, организация применяет такой стандарт вместо МСФО 38. Это означает, что МСФО 38 не применяется, например, к:

- НМА, предназначенным для продажи в ходе обычной деятельности (МСФО (IAS) 2 «Запасы»);

- отложенным налоговым активам (МСФО (IAS) 12 «Налоги на прибыль»);

- гудвилу, приобретенному при объединении бизнеса (МСФО (IFRS) 3 «Объединения бизнесов»);

Признание и оценка НМА

Нематериальный актив — идентифицируемый немонетарный актив, не имеющий физической формы. Для признания актива в составе НМА необходимо, чтобы он соответствовал критериям идентифицируемости, контроля над ресурсом и наличия будущих экономических выгод.

НМА может быть принят к учету тогда и только тогда, когда:

- признается вероятным, что организация получит связанные с данным объектом будущие экономические выгоды;

- первоначальная стоимость данного актива может быть надежно оценена.

При этом гудвил, созданный внутри организации, не признается в качестве НМА.

Первоначальная стоимость отдельно приобретенного НМА включает в себя:

- цену его покупки, в т.ч. импортные пошлины и невозмещаемые налоги на покупку, после вычета торговых скидок и уступок;

- все затраты, непосредственно относящиеся к подготовке актива к использованию по назначению.

В целях последующей оценки НМА организация закрепляет в своей учетной политике в отношении конкретного класса НМА использование модели учета по первоначальной стоимости или по переоцененной стоимости.

Модель учета по первоначальной стоимости предусматривает, что НМА должен учитываться по его первоначальной стоимости за вычетом сумм накопленной амортизации и накопленных убытков от обесценения.

Соответственно, при использовании модели учета по переоцененной стоимости актив должен учитываться по справедливой стоимости на дату переоценки за вычетом последующей накопленной амортизации и последующих накопленных убытков от обесценения.

Прекращается признание объекта НМА:

- при его выбытии;

- когда от его использования или выбытия не ожидается никаких будущих экономических выгод.

Амортизация НМА

В целях начисления амортизации объекты НМА подразделяются на:

- нематериальные активы с конечным сроком полезного использования;

- нематериальные активы с неопределенным сроком полезного использования.

Амортизируемая величина НМА с конечным сроком полезного использования должна распределяться на систематической основе на протяжении его срока полезного использования. Напомним, что амортизируемая стоимость НМА – это его первоначальная стоимость за вычетом ликвидационной стоимости.

При амортизации НМА могут применяться следующие методы:

- линейный метод;

- метод уменьшаемого остатка;

- метод списания пропорционально выработке.

НМА с неопределенным сроком полезного использования не подлежат амортизации, а систематически проверяются на предмет обесценения.

Раскрытие информации об НМА

В соответствии с МСФО 38 организация должна раскрывать, в частности, следующую информацию по каждому классу НМА с разграничением между самостоятельно созданными НМА и прочими НМА:

- является ли срок полезного использования соответствующих активов неопределенным или конечным и, если конечный, срок полезного использования или примененные нормы амортизации;

- методы амортизации, использованные в отношении нематериальных активов с конечным сроком полезного использования;

- валовую балансовую стоимость и накопленную амортизацию (объединенную с накопленными убытками от обесценения) на начало и конец соответствующего периода;

- статью (статьи) отчета о совокупном доходе, в которую (которые) включена амортизация нематериальных активов;

- сверку балансовой стоимости на начало и конец соответствующего периода.

Источник