Срок полезного использования по налоговому учету

Срок полезного использования — это период, в течение которого объект основных средств и (или) объект нематериальных активов будет применяться в деятельности предприятия с целью извлечения финансовой выгоды.

Для каких целей используется срок полезного использования

Правильно установленный срок полезного использования позволяет точно рассчитать амортизацию и перенести вложенные в покупку основных средств и нематериальных активов средства в расходы, правильно сформировать налоговые базы по налогу на прибыль и налогу на имущество организаций в отношении основных средств.

Срок полезного использования нематериальных активов

Срок полезного использования нематериальных активов — выраженный в месяцах (годах) период времени, в течение которого организация планирует использовать нематериальный актив для получения экономических выгод.

Срок полезного использования нематериальных активов в налоговом учете

В налоговом учете срок полезного использования нематериальных активов устанавливается для амортизируемых НМА в момент ввода объектов в эксплуатацию.

При этом учитываются срок действия патента, свидетельства и других ограничений сроков использования объектов интеллектуальной собственности, а также условия конкретных договоров.

По отдельным видам НМА срок полезного использования организация вправе установить произвольно, но не менее 2 лет. К таким активам, в частности, относятся:

исключительное право на программу для ЭВМ, базу данных;

исключительное право на изобретение, промышленный образец, полезную модель;

исключительное право на использование топологии интегральных микросхем;

исключительное право на селекционные достижения;

владение «ноу-хау», секретной формулой или процессом.

В отличие от бухгалтерского учета, в налоговом учете по нематериальным активам с неопределенным сроком полезного использования такой срок устанавливается равным 10 годам.

Срок полезного использования нематериальных активов в бухгалтерском учете

Нематериальные активы с определенным сроком полезного использования амортизируются в бухгалтерском учете.

Срок полезного использования нематериальных активов определяется в момент принятия актива к бухгалтерскому учету.

Срок полезного использования нематериальных активов устанавливается с учетом:

срока действия прав на результат интеллектуальной деятельности или средство индивидуализации и периода контроля над активом;

ожидаемого срока использования актива, в течение которого планируется получение экономических выгод от него.

Как определить срок полезного использования основного средства в налоговом учете

Срок полезного использования конкретного основного средства организация определяет самостоятельно с учетом положений НК РФ и Классификатора, утвержденного Правительством РФ на дату ввода в эксплуатацию данного объекта амортизируемого имущества. Также можно воспользоваться удобным сервисом для поиска амортизационных групп.

Амортизационные группы основных средств в налоговом учете

Налоговый Кодекс РФ распределяет все основные средства по 10 амортизационным группам.

Для каждой группы задан временной промежуток, в пределах которого можно выбрать срок полезного использования.

При этом крайнее нижнее значение диапазона не включается в срок, а крайнее верхнее включается.

Например, если для 2 амортизационной группы установлен диапазон СПИ 2 – 3 года, то это означает, что можно выбрать время службы от 25 до 36 месяцев включительно.

Основная задача — определить, к какой амортизационной группе относится объект основных средств, а затем установить срок полезного использования, исходя из сроков, установленных для этой группы.

Амортизируемое имущество объединяется в следующие десять амортизационных групп:

В первой амортизационной группе собраны активы, которыми предприятия пользуются не более 2 лет. То есть, все недолговечное имущество со сроком полезного использования от 1 года до 2 лет включительно.

Во вторую амортизационную группу входят объекты с планируемым сроком эксплуатации в диапазоне 2-3 лет (свыше 2 лет до 3 лет включительно).

Третья амортизационная группа объединяет активы, используемые в течение 3-5 лет (свыше 3 лет до 5 лет включительно).

Четвертая амортизационная группа предусматривает ограничение по срокам в пределах 5-7 лет (свыше 5 лет до 7 лет включительно).

Для пятой амортизационной группы характерно установление сроков на уровне 7-10 лет (свыше 7 лет до 10 лет включительно).

В шестой амортизационной группе перечислены активы с периодом эксплуатации 10-15 лет (свыше 10 лет до 15 лет включительно).

Седьмая амортизационная группа представлена объектами, которые способны приносить материальные выгоды своим владельцам на протяжении 15-20 лет (свыше 15 лет до 20 лет включительно).

В восьмой амортизационной группе собраны активы со сроком применения 20-25 лет (свыше 20 лет до 25 лет включительно).

Девятая группа объединяет основные средства, которые продолжают эксплуатироваться в течение 25-30 лет (свыше 25 лет до 30 лет включительно).

Объекты с более длительными периодами использования собраны в 10 группе (свыше 30 лет).

Срок полезного использования при приобретении основного средства, бывшего в употреблении

Если организация применяет линейный метод начисления амортизации, то, приобретая основное средство, бывшее в употреблении, она может установить ему срок полезного использования, как срок полезного использования по классификатору, уменьшенный на количество лет/месяцев эксплуатации данного основного средства бывшим собственником этого ОС.

Также можно взять срок полезного использования, установленный предыдущим собственником, и уменьшить на количество лет/месяцев эксплуатации ОС этим собственником.

Если же полученный таким образом срок полезного использования будет иметь нулевое или отрицательное значение, то организация вправе сама установить срок полезного использования ОС с учетом требований техники безопасности и других факторов.

Изменение срока полезного использования основного средства

Организация может увеличить срок полезного использования объекта основного средства, если после его модернизации/реконструкции/технического перевооружения срок полезного использования увеличился.

При этом новый срок должен быть установлен в пределах сроков, установленных для той амортизационной группы, в которую это основное средство было включено изначально.

То есть, к примеру, после модернизации основное средство не может быть включено в другую амортизационную группу.

Если классификатор не содержит основного средства

Если основное средство не указано в классификаторе амортизационных групп, то можно установить срок полезного использования этого объекта основных средств, опираясь на срок эксплуатации, который приведен в технической документации или в рекомендациях производителя.

Срок полезного использования основного средства в бухгалтерском учете

В бухгалтерском учете срок полезного использования устанавливается исходя из ожидаемых сроков использования и износа.

То есть, при установлении срока полезного использования объекта основных средств организация не обязана ориентироваться на классификатор.

В результате срок полезного использования основного средства для целей налогового учета может не совпадать со сроком полезного использования, определенным для целей бухгалтерского учета.

Источник

Амортизация в налоговом и бухгалтерском учете считается по-разному. Это зависит от стоимости объекта и срока полезного использования. В статье разберем, различия между налоговой и бухгалтерской амортизацией и приведем примеры разных способов начисления амортизации.

Что такое амортизация

Амортизация — постепенное погашение стоимости имущества компании. Имущество со временем изнашивается, и списать износ можно по-разному. Например, объекты основных средств стоимостью не более 40 000 рублей, а также книги, брошюры и другие издания можно сразу списывать на затраты без начисления амортизации.

Есть объекты, которые изнашиваются мало. Это транспорт, силовые машины, оборудование, компьютер, хозяйственный инвентарь и прочее. Списать их сразу нельзя, поэтому, затраты на их приобретение списывают частями. А на амортизацию определенного имущество в Налоговом кодексе действует прямой запрет. Это касается земельных участков и объектов природопользования — вода, недра и другие природные ресурсы. Их потребительские свойства со временем не меняются, амортизация по ним не начисляется и балансе их указывают по первоначальной стоимости.

Сложные вопросы бухгалтерского и налогового учета все чаще передают на аутсорс, который обходится компаниям в 3—10 раз выгоднее, чем расходы на штатного специалиста. Как это работает на примере «Главбух Ассистент». Вы пишете ассистенту в интернет-чат о задаче, которую нужно решить и загружаете документы в сервис. Дальше ассистент передает их профильным специалистам: по обработке первички, по налогам, по кадрам. Эти сотрудники ведут весь учет, готовят бухгалтерскую и налоговую отчетность, отвечают на вопросы. Узнайте, во сколько услуга обойдется именно вашей компании.

Амортизации основных средств для НУ и БУ: различия

Амортизация в налоговом и бухгалтерском учете происходит по-разному. Главное отличие налогового учета от бухгалтерского — лимит стоимости основных средств (ОС). Согласно налоговому учету, можно начислить амортизацию только на имущество дороже 100 000 рублей (ст. 256 НК РФ). Средства, ниже этой суммы, в налоговом учете нужно списать единовременно. А в бухучете включить в расходы объекты от 40 000 рублей и выше.

Разница в амортизации основных средств по стоимости для НУ и БУ

Первоначальная стоимость имущества | Амортизация для налогового учета | Амортизация в бухучете |

до 40 000 рублей включительно | списать в расходы по мере их передачи в эксплуатацию | организация может использовать один из способов:

|

от 40 000 до 100 000 рублей включительно | списать в расходы по мере их передачи в эксплуатацию | включить в основные средства и амортизировать |

больше 100 000 рублей | включить в основные средства и амортизировать | включить в основные средства и амортизировать |

Поскольку списание амортизации в налоговом и бухучете происходит по-разному, то в остаточной стоимости появляется разница. Она временная, потому что после окончания срока полезного действия первоначальная стоимость объекта будет списанной и расхождения сведутся к нулю. Чтобы избежать расхождений, многие компании по возможности устанавливают и в бухгалтерском, и в налоговом учете линейный метод — стоимость основных средств списывается равными частями на протяжении всего времени его использования.

Кроме того, во время налоговых проверок, инспекторы отслеживают, правильно ли ведется учет и амортизация основных средств. Это влияет на себестоимость продукции и размер налогооблагаемой прибыли. Остаточная стоимость объектов используется при начислении налога на имущество. Поэтому малейшая ошибка, допущенная при расчете налога на имущество, грозит доначислениями, штрафами и пенями.

Важно! С 1 января 2019 года освободили от налогообложения движимое имущество (ФЗ от 03.08.2018 № 302-ФЗ). Поэтому целесообразнее открыть субсчета к счету 01 «Основные средства»: один — для движимого имущества, другой — для данных о недвижимости, которая облагается налогом на имущество по среднегодовой стоимости.

Основные правила начисления амортизации в бухгалтерском учете:

- Амортизация всегда начисляется ежемесячно со следующего месяца, после принятия основного средства к эксплуатации. Например, компания ввела в эксплуатацию новое программное оборудование 10 августа 2019 года. Начисление амортизации начнется с 1 сентября 2019 года.

- Начисление амортизации прекращается с месяца, следующего за выбытием имущества. Например, автомобиль продали 13 мая 2019 года. За май амортизация считается полностью, а с июня уже не начисляется.

- Если объект законсервировали на три месяца или он находится в ремонте и на реконструкции, амортизацию не начисляют. Если организация продолжает пользоваться основными средствами, несмотря на реконструкцию, амортизацию рассчитывают по принятому методу.

Способы начисления амортизации в бухгалтерском учете

В бухгалтерском учете есть четыре метода начисления амортизации основных средств: линейный, способ уменьшаемого остатка, способ списания стоимости по сумме чисел лет срока полезного использования и способ списания стоимости пропорционально объему выпущенной продукции.

Линейный способ:

При линейном способе амортизации первоначальную стоимость основных средств делят на срок использования и списывают ежемесячно равными частями.

В декабре 2018 года компания «Аргамак К» приобрела новую машину. Первоначальная стоимость транспорта без НДС составляет 600 000 руб. Срок полезного использования (СПИ) — 5 лет.

Рассчитаем амортизацию линейным способом:

- Компания сможет ежегодно списать на амортизацию 1/5 стоимости машины или за год — 20%;

- Годовая сумма амортизации — 600 000 * 20% = 120 000 руб.;

- Ежемесячная сумма амортизационных отчислений – 120 000 / 12 = 10 000 руб.

Начисление амортизации начинается с января 2019 года. На 31 декабря 2019 года остаточная стоимость машины равна: 600 000 – 120 000 = 480 000 руб.

Метод уменьшения остатка

При использовании этого метода сумма амортизации за год будет снижаться неравномерно, но ежемесячные платежи останутся одинаковыми. Рассчитываются по формуле:

Размер повышающего коэффициента фиксируется в начале года в учетной политике предприятия и может использоваться в некоторых случаях:

- ОС используются в условиях агрессивной среды, поэтому изнашиваются быстрее — повышающий коэффициент не выше 2.

- ОС входят в перечень объектов и технологий высокой эффективности (постановление Правительства № 600 от 17.06.2015) — повышающий коэффициент не выше 2;

- ОС приобретены по договору лизинга — повышающий коэффициент не выше 3.

В первый год применения из-за высокой остаточной стоимости, сумма амортизации будет больше, чем при линейном методе. Но по мере списания остаточной стоимости основных средств, размер годовой амортизации снижается и будет меньше, чем при линейном.

Читайте также:

Учетная политика предприятия в 2019 году: образец для ООО

Взаиморасчеты с контрагентами — расчеты с дебиторами и кредиторами

Кредиторская задолженность в организации

Пример. Компания «Винни-Пух» приобрела новое оборудование стоимостью 200 000 рублей. Срок полезного использования — 5 лет или 60 месяцев. В учетной политике зафиксирован повышающий коэффициент 2. Дата ввода в эксплуатацию — 25 февраля 2018 года.

За первый год эксплуатации ежемесячный размер амортизации составил: 200 000 / 60 * 2 = 6667 руб. Этот платеж действует с 1 марта 2018 по 28 февраля 2019 года.

На 1 марта 2019 года остаточная стоимость оборудования пересчитывается: 200 000 — 6667 * 12 = 119 996 руб. Тогда размер списания на амортизацию составляет: 119 996 / (60 — 12) * 2 = 5000 руб.

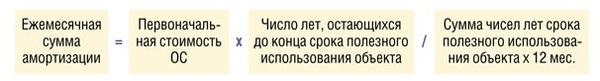

Амортизация по сумме чисел лет

Сумма амортизации исчисляется по сумме чисел лет срока полезного использования (СПИ). Формула расчетов:

Пример амортизации по сумме чисел лет.

Первоначальная стоимость станка 120 000 руб., а срок полезного использования – 5 лет, тогда сумма чисел лет составляет: 5 + 4 + 3 + 2 + 1 = 15.

В первый год эксплуатации: 120 000 * 5 / (15 * 12) = 3333 рублей

Во второй год эксплуатации: 120 000 * 4 / (15 * 12) = 2667 рублей

В третий год эксплуатации: 120 000 * 3 / (15 *12) = 2000 рублей

Амортизация пропорционально объему продукции

Сумма амортизации рассчитывается ежемесячно по формуле:

Этот метод предполагает начисление амортизации по количеству выпущенной продукции с использованием основного средства. Самое трудное в этом способе — рассчитать объем выпущенной продукции на оборудовании. Поскольку СПИ спланировать сложно, бухгалтеру придется его постоянно корректировать.

Пример. В январе 2019 года ООО «Примула» купило станок первоначальной стоимостью 120 000 руб. (без НДС). Согласно технической документации, на станке можно выпустить 100 000 единиц продукции. Станок был принят к учету в качестве основного средства в январе.

В феврале на нем было выпущено 9000 единиц. На станок начислена амортизация: 120 000 * 9000 / 100 000 = 10 800 руб.

В марте было произведено 5000 единиц, тогда амортизация составила: 120 000 * 5000 / 100 000 = 6000 руб.

Далее амортизация рассчитывалась аналогично.

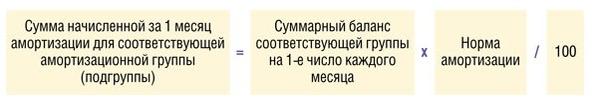

Способы начисления амортизации в налоговом учете

В налоговом учете всего два метода амортизации: линейный и нелинейный.

Линейный способ амортизации рассчитывается также как в бухгалтерском учете:

Это единственный метод, который позволяет избежать различий в расчете амортизации в налоговом и бухгалтерском учетах.

Нелинейный способ амортизации — зависит от группы, к которой относят имущество. Классификацию ОС установило Правительство РФ, а Налоговый Кодекс определяет амортизацию строго по списку:

- группа 1 — активы со сроком полезного использования от 1 года до 2 лет;

- группа 2 — имущество с СПИ от 2 до 3 лет;

- группа 3 — объекты со сроком полезного использования от 3 до 5 лет;

- группа 4 — имущество со СПИ от 5 до 7 лет включительно;

- группа 5 — активы со сроком полезного использования от 7 до 10 лет включительно;

- группа 6 — активы с СПИ от 10 до 15 лет включительно;

- группа 7 — имущество со сроком полезного использования от 15 до 20 лет включительно;

- группа 8 — активы с СПИ от 20 до 25 лет;

- группа 9 — имущество со сроком полезного использования от 25 до 30 лет;

- группа 10 — объекты со сроком полезного использования свыше 30 лет.

По этому методу амортизация в налоговом учете начисляется не по каждому объекту, а усредненно по амортизационной группе с учетом СПИ:

Объединить амортизацию ОС в бухгалтерском и налоговом учете можно, если применять линейный способ начисления амортизации и установить в бухгалтерском и налоговом учете одинаковые СПИ.

Для новостей малого бизнеса мы запустили специальный канал в Telegram и группы во Вконтакте, Фейсбуке и Одноклассниках. Присоединяйтесь! Даже Твиттер есть.

3 000 рублей на рекламу в Яндекс.Директ каждому читателю. Получить ↓

Источник